Valoraciones económicas positivas, pero momentos complicados para casi todo el mundo

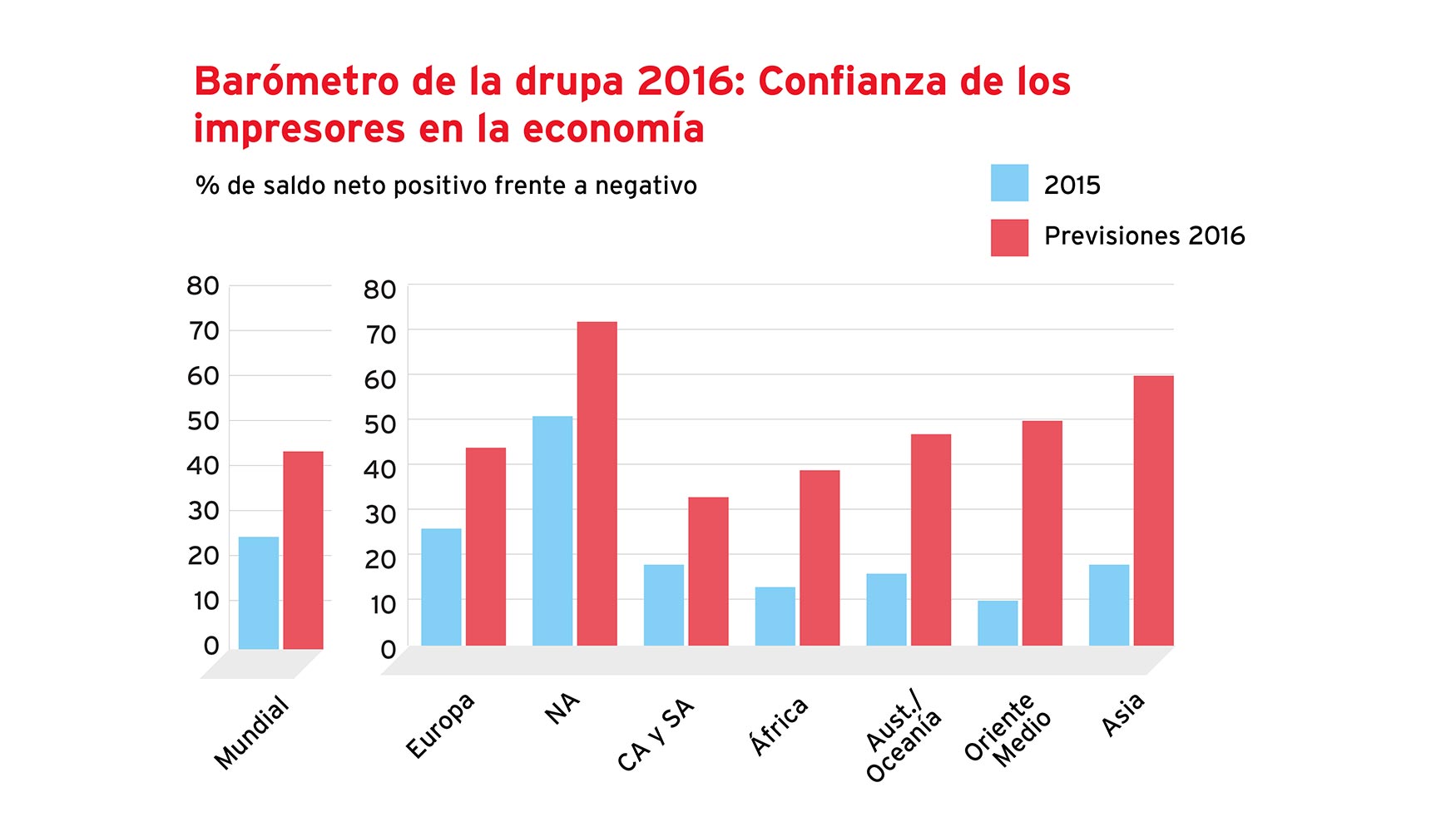

El año pasado observamos una lectura mayormente positiva de la situación económica por parte de los impresores, si bien los datos más detallados no siempre respaldaban este punto de vista. Este año las valoraciones son más sutiles: Norteamérica se muestra confiada, Europa se recupera de manera constante, pero muchas de las otras regiones, aunque optimistas en general, se muestran más precavidas que el pasado año. Los impresores de los segmentos de la impresión funcional y los envases se muestran muy optimistas respecto al futuro, y todavía más los impresores editoriales (1). Para este año, hay que ir más allá de los resultados generales y analizar los datos con mayor detalle por regiones y mercados. Pero empecemos por el principio. Recordemos a los lectores que comenzamos las encuestas con dos cuestiones generales: cómo ven la situación económica actual de su empresa y qué perspectivas tienen del negocio para los próximos doce meses (2). A las respuestas a estas preguntas, las llamamos los 'barómetros de confianza económica de Drupa'. El 37% de los impresores del panel internacional de Drupa considera que la situación de su empresa en 2015 era buena y solo el 12% respondió que era negativa, así que el saldo neto es positivo en un 25%. De cara al futuro, los impresores se muestran más positivos en general, con un 50% que espera que las condiciones económicas mejoren en 2016, mientras que solo un 6% responde que cree que empeorarán; es decir, el saldo neto es positivo en un 44%.

¿Cómo definiría la situación económica actual de su empresa? Y ¿cómo cree que evolucionará la situación económica de su empresa en los próximos doce meses?

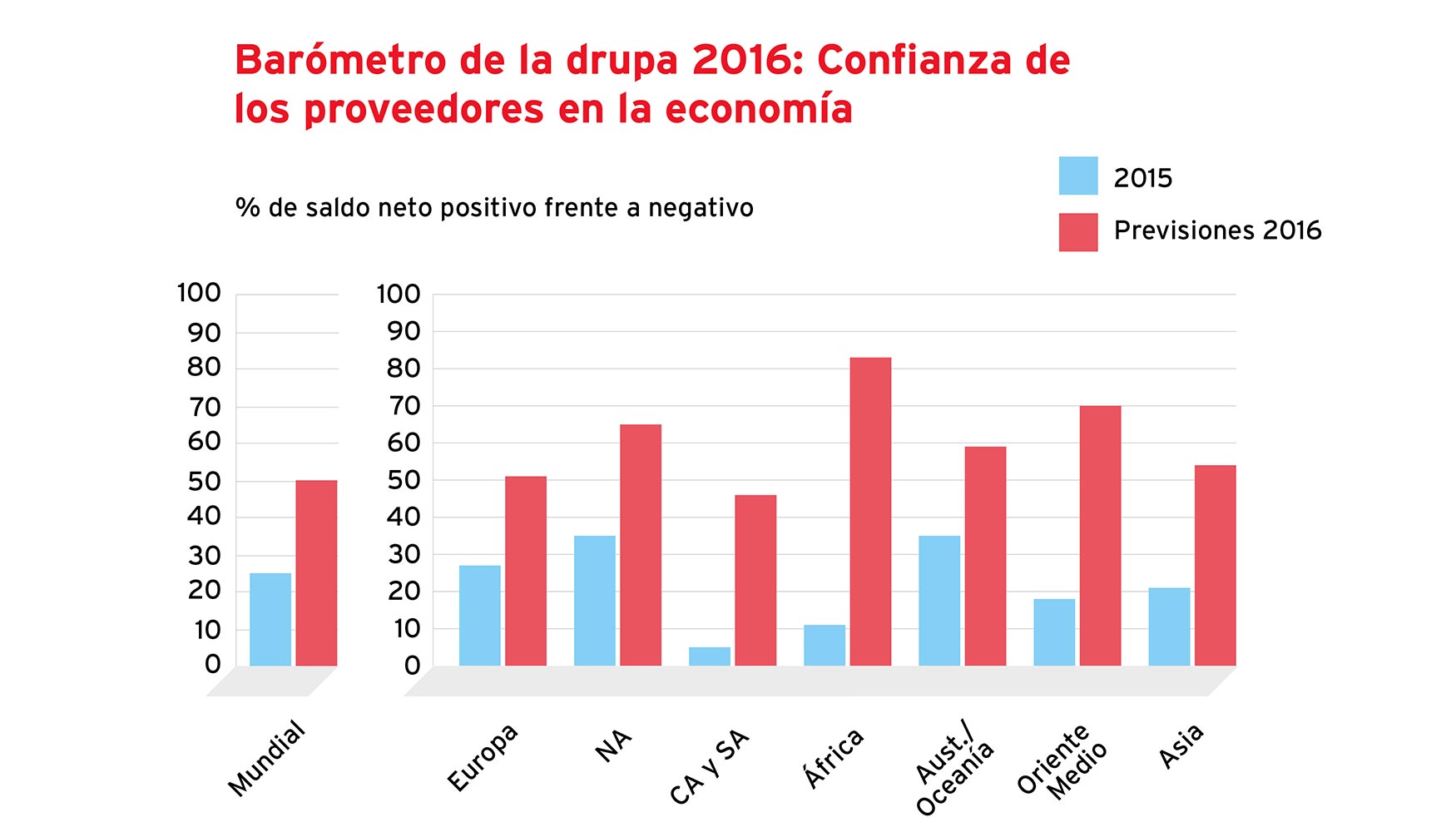

En términos de mercados finales, las empresas que trabajan en packaging y en el segmento de la impresión funcional muestran confianza. Para los impresores comerciales y editoriales, 2015 ha sido un año más duro, pero mientras que los primeros son optimistas respecto a 2016, los segundos se muestran más cautos. En cuanto a los proveedores, la opinión general es positiva, con un saldo neto positivo del 49%. Por regiones, las valoraciones son más irregulares, caracterizadas por la bajada del rendimiento económico en Sudamérica, Centroamérica, África y Oriente Medio. Las predicciones para 2016 son más homogéneas y sorprenden por lo positivas pese a las difíciles condiciones económicas de algunas regiones.

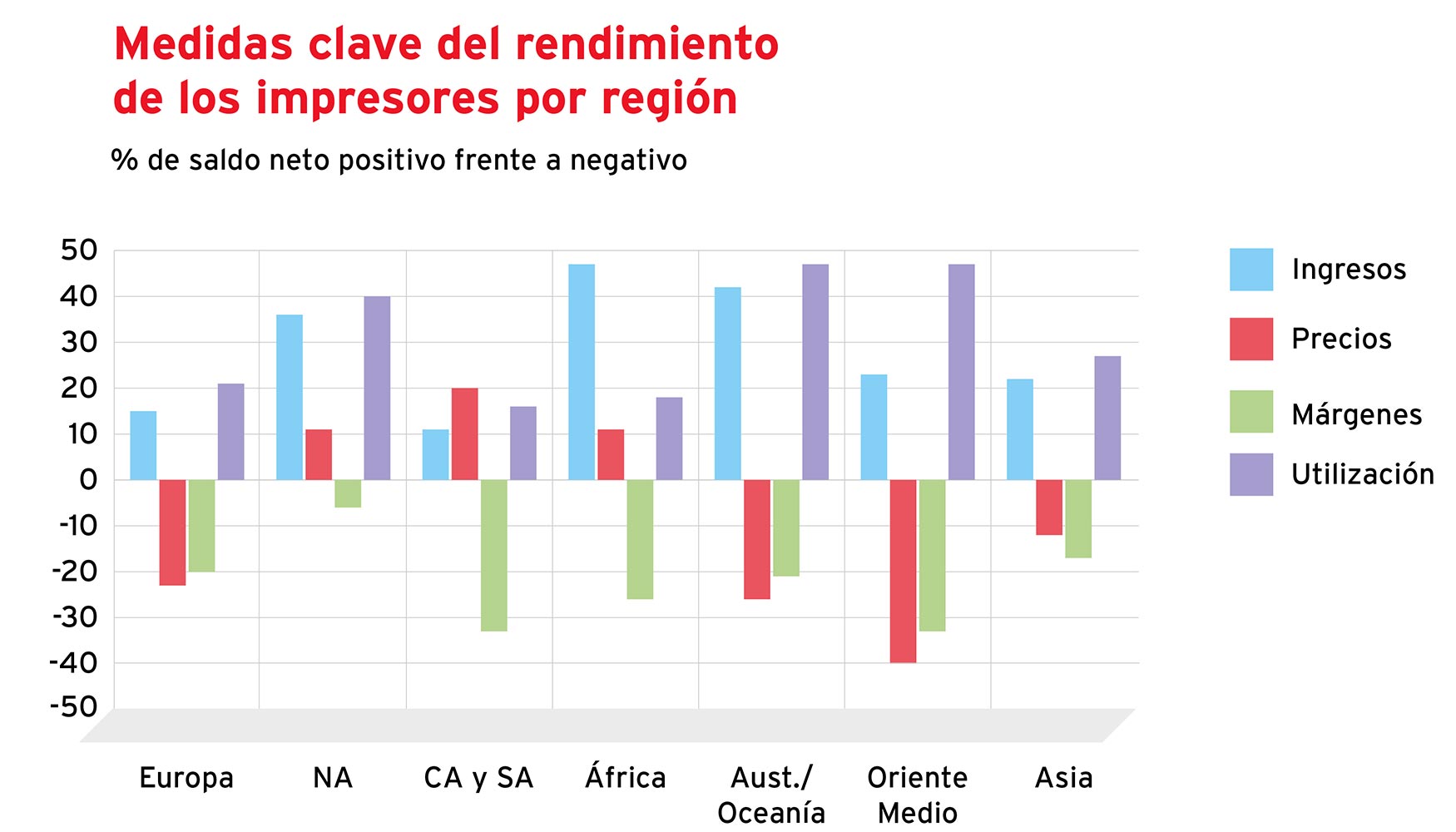

Cabe decir que el análisis económico más amplio que sigue a este resumen ejecutivo y las medidas del rendimiento financiero más detalladas que pueden consultar a continuación aportan razones para ser cautelosos. Los retos pueden verse claramente en el gráfico siguiente sobre las principales medidas del rendimiento financiero de los impresores.

¿Cómo han evolucionado los ingresos, los precios, los márgenes y la utilización de su empresa en los últimos doce meses?

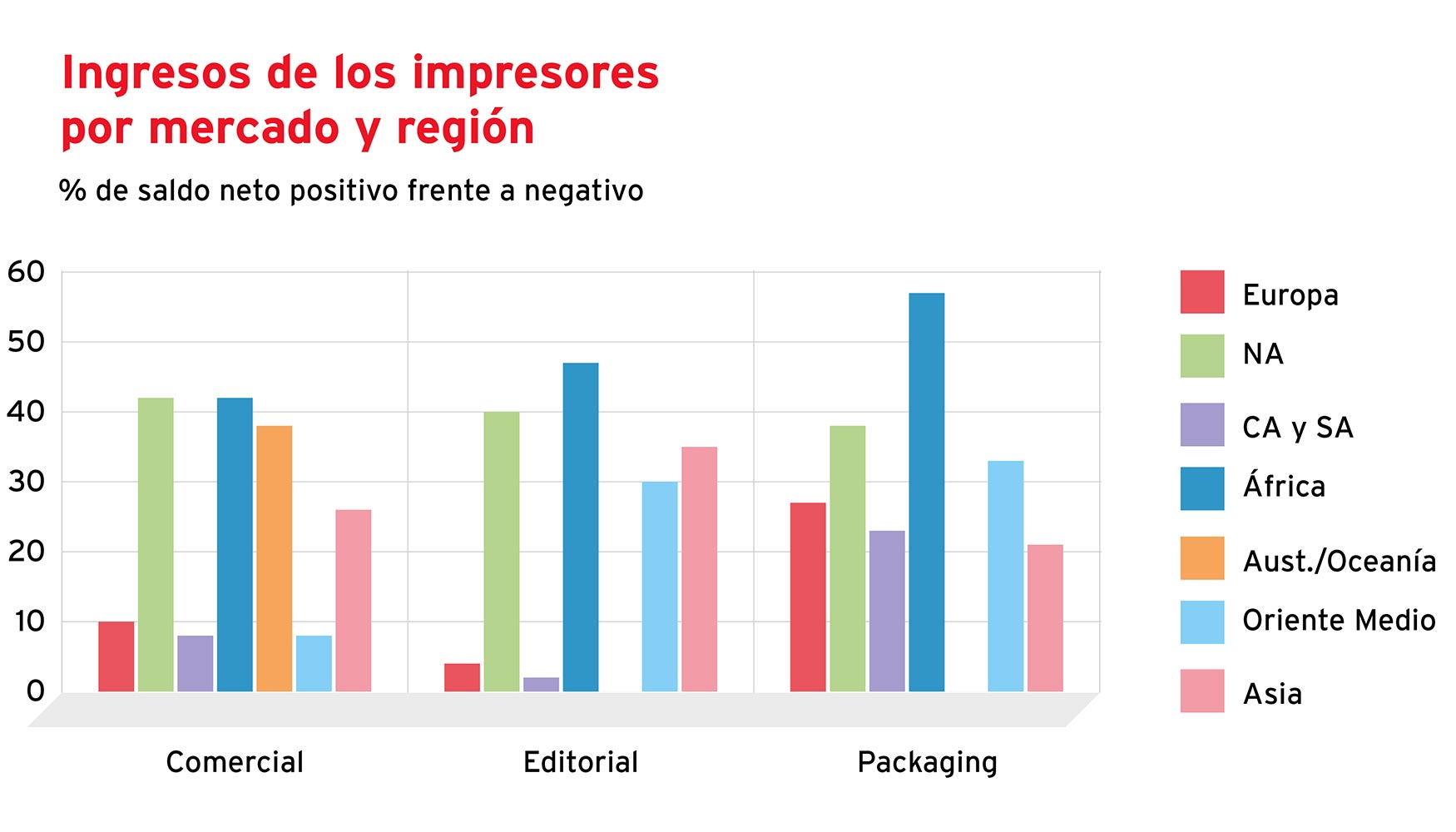

Los precios y los márgenes siguen descendiendo en la mayoría de regiones y, para la mayor parte de los impresores, la solución a corto plazo es por lo menos aumentar la utilización y, por lo tanto, los ingresos. Pero, de nuevo, debemos examinar las variaciones de los mercados por región para tener una panorámica más completa. Por ejemplo, el gráfico siguiente sobre ingresos por región muestra resultados muy variados incluso dentro del mismo mercado (3). Lo mismo sucede con los precios tanto por regiones como por mercados.

¿Cómo han evolucionado sus ingresos en los últimos doce meses?

Habida cuenta de la complicada situación económica en buena parte del mundo, sorprende constatar que el número de empleados haya aumentado, con un saldo neto positivo del 4%, lo que tal vez refleje la cada vez mayor diversidad de encargos y la incapacidad de aprovechar la oportunidad de la automatización por parte de la mayoría de impresores. En cuanto a los precios, los proveedores, como los impresores, han visto como los precios y los márgenes se reducían en casi todos los casos (con la excepción de Norteamérica). Sin embargo, los ingresos han aumentado en todas la regiones salvo en Sudamérica, Centroamérica y Australia / Oceanía. Respecto a la confianza, ha disminuido en general: aunque en Europa y Norteamérica hay más optimismo, en Sudamérica, Centroamérica, África, Australia / Oceanía y Asia se observa más precaución. En cuestión de ingresos, estos proceden principalmente de las ventas y de los recambios / servicio técnico. Resulta decepcionante ver que la formación ha aportado la cuota más baja. Ante las diversas condiciones económicas según la región, no sorprende que haya tanta variación en lo relativo a las condiciones financieras. En el ámbito internacional, destacan dos factores. Primero, todo el mundo padece impagos y, segundo, los impresores en general afirman experimentar condiciones financieras mejores que los proveedores.

Descenso de la impresión tradicional y auge de la impresión digital

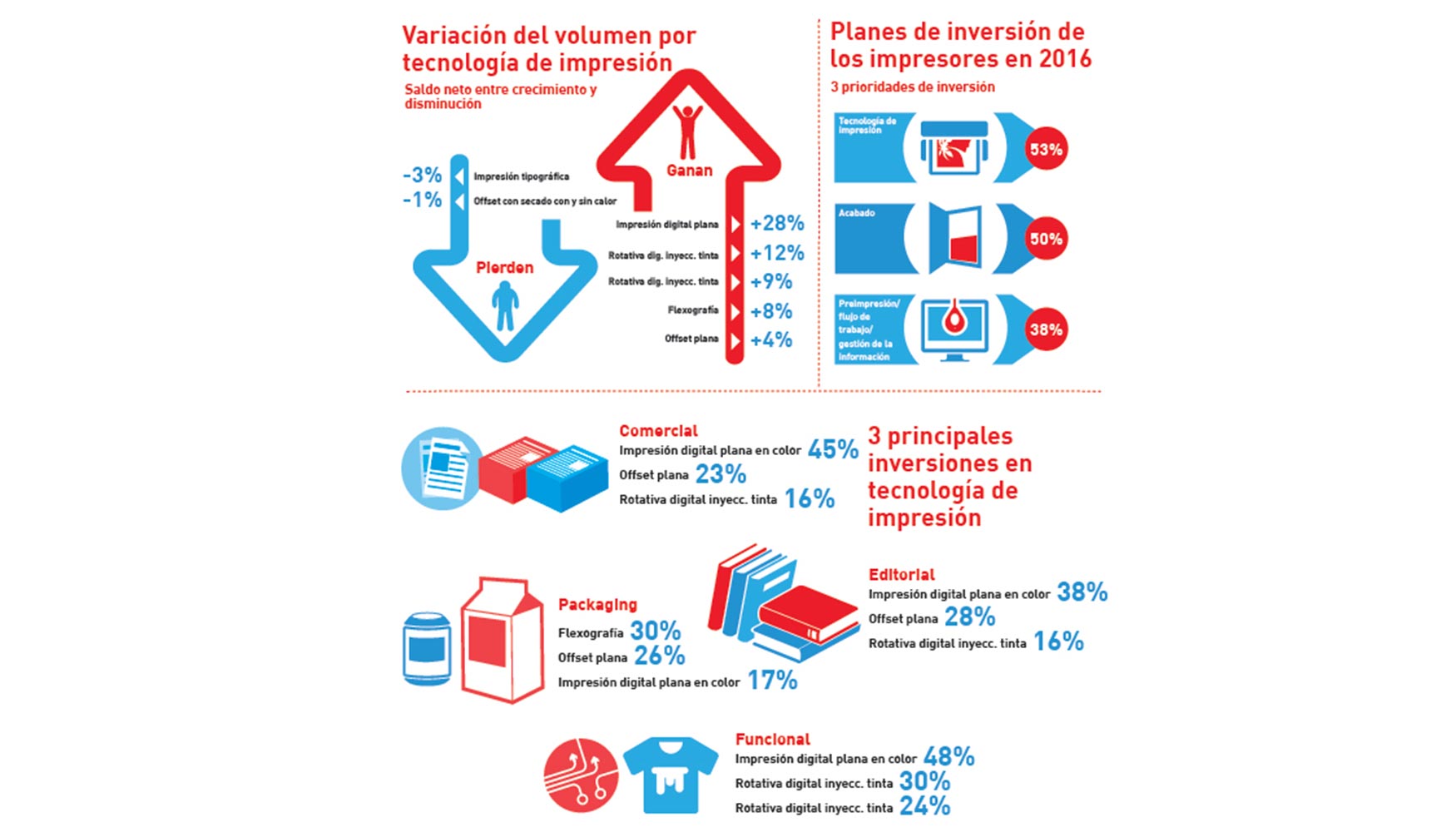

La industria gráfica es un sector muy diverso desde el punto de vista tecnológico. Ninguna de las catorce técnicas de impresión tiene una penetración inferior al 10% en al menos uno de los mercados. Sin embargo, son las tecnologías digitales (en concreto, la impresión digital plana en color, con un incremento del 28%) las que crecen más en términos de volumen de impresión. También crece la impresión offset plana gracias al sector editorial (saldo neto positivo del 7%) y al packaging (un 12%). En la flexografía y el huecograbado, ha aumentado el volumen de impresión (un 18% y un 3% respectivamente), mientras que en la serigrafía el incremento se ha producido en el segmento de la impresión funcional (11%).

En la impresión tradicional, continúan los cambios, con tiradas cada vez más cortas, plazos de entrega más ajustados y señales de descenso del número de trabajos. La impresión digital, por su parte, crece de manera continua en volumen y valor, con la excepción del packaging, donde solo el 13% afirma que representa más del 25% de la facturación, comparado con el 35% en el caso de la impresión comercial, el 24% en la impresión editorial y el 59% en la impresión funcional. Este crecimiento se debe al impulso de la impresión de datos variables: el 59% de los impresores funcionales y el 35% de los impresores comerciales aseguran que más del 25% de la facturación por producción digital proviene de la impresión variable.

Más decepcionante resulta que por segundo año consecutivo no se haya producido un aumento significativo del número de sistemas de impresión directa desde internet instalados (25% en 2015, 26% en 2016) ni del volumen de negocio asociado. Las únicas excepciones son Norteamérica en regiones y la impresión funcional en mercados.

El gasto de capital se mantiene

A pesar de las condiciones adversas de los mercados –o quizás debido a ellas–, el gasto de capital de tanto impresores como proveedores sigue en cifras aceptables. La impresión funcional es el mercado que más gasto de capital realiza: un 41% de los encuestados afirma que ha aumentado el gasto en los últimos doce meses; la sigue de cerca el packaging con un 36% y luego vienen la impresión comercial con un 26% y el sector editorial con un 19%. En cuanto a los planes de gasto para el próximo año, el patrón es similar. La tecnología de impresión es la prioridad más común, seguida de los equipos de acabado y los sistemas de preimpresión/flujo de trabajo/gestión de la información (53%, 50% y 38% respectivamente).

En materia de inversiones en tecnología, la impresión digital plana en color es la más popular en tres de los mercados (45% impresión comercial, 38% editorial, 48% funcional), pero queda en tercer lugar en el sector del packaging (17%) detrás de la flexografía y la impresión plana offset (26%). La impresión plana offset es también la segunda tecnología más popular para los impresores comerciales (23%) y los impresores editoriales (28%). La impresión rotativa digital por inyección de tinta es la tercera tecnología en la que más invierten los impresores comerciales (16%), los editoriales (14%) y los funcionales (24%).

Los proveedores han continuado invirtiendo en la mayoría de regiones (salvo Sudamérica, Centroamérica y Australia / Oceanía en 2015) y tienen previsto seguir haciéndolo el próximo año. El 42% contesta que su prioridad es abrir nuevos canales de venta, mientras que para el 31% lo primero es desarrollar productos nuevos o mejorar los existentes. Un dato prometedor es que el 16% responde que ha incrementado el gasto en I+D.

Los proveedores tienen previsto aumentar el gasto en marketing el próximo año (saldo neto positivo del 33%) sobre todo en formación de productos y ferias, aunque el contenido y la formación en internet también crecerán.

Cuestiones estratégicas para impresores y proveedores

Impresores y proveedores por igual tienen que lidiar con unos mercados que cambian a toda velocidad y con una situación económica delicada. No obstante, para los segmentos de la impresión comercial y editorial al menos, el mayor reto es la adopción rápida y en su mayor parte irreversible de las comunicaciones digitales. Todos los impresores citan que los mayores problemas son las pocas ventas y la enorme competencia. La falta de ventas se debe principalmente a la dificultad de ampliar la clientela, seguida del escollo que supone encontrar a buenos comerciales. El tercer problema más común es la falta de demanda de impresión tradicional, aunque en este sentido la opinión se halla más dividida entre los impresores comerciales (39%) y editoriales (43%), y los impresores de packaging (22%) y funcionales (24%).

Tendencias según mercados de impresión

Impresores comerciales: Diversificación lenta

Ante el agudo descenso del volumen de encargos de productos impresos en muchos mercados, las «nuevas» aplicaciones que aportan valor añadido suelen ser las que ofrecen oportunidades de crecimiento. De ahí que resulte decepcionante comprobar que, salvo en Norteamérica, la proporción de impresores comerciales que ofrecen estos servicios de valor añadido no ha aumentado considerablemente durante los tres años que abarca la encuesta. El 38% de los participantes ofrece servicios multicanal, pero con grandes diferencias según la región: en Norteamérica el porcentaje es del 45%, mientras que en el resto del mundo es solo del 22%, lo que probablemente se deba a que en algunas regiones el uso de internet se extiende con mayor lentitud.

Impresores editoriales: Consecuencias cada vez mayores de los medios digitales

La influencia de las formas digitales de edición es cada vez más evidente, sobre todo en Norteamérica, donde la proporción de impresores editoriales que observa más de un 10% de los títulos con ediciones digitales ha crecido del 16% en 2013 al 50% en 2015. A escala internacional, el 29% de los encuestados señala que más del 5% de los títulos tiene contenido variable, mientras que el 30% contesta que más del 5% de los títulos incorpora una edición digital.

Packaging: Mayor demanda de elementos que aporten valor añadido

En general, la mayoría de impresores de envases coincide en que el mercado goza de buena salud, así que la presión para cambiar es menor. Sin embargo, el 28% de los impresores de envases de todo el mundo vende impresión digital de manera activa (un 5% más que el año pasado). De estos, el 18% afirma que hay mucha demanda de impresión digital de envases: un 8% más este año. En este sector, está bastante extendida la adopción de envases que aportan valor añadido, aunque todavía son una minoría los encargos que exigen contenido variable, personalización, características de seguridad y contenido interactivo.

Impresores funcionales: Desarrollo positivo continuo

En líneas generales, se trata de un mercado al alza, pero quizás porque los impresores funcionales están acostumbrados a cambiar con mayor rapidez. La impresión digital por inyección de tinta es la tecnología claramente dominante. De hecho, llama la atención la velocidad con la que se ha extendido en el sector cerámico, de un 20% en 2014 a un 87% en 2015, en detrimento de la serigrafía y la tampografía. La electrónica impresa ha experimentado una revolución similar: de un 40% en 2014 a un 80% en 2015; en este caso, la tecnología que sale perdiendo es la impresión electrografía digital.

Conclusiones

Pese a la difícil situación de la economía y los mercados, impresores y proveedores se muestran considerablemente optimistas respecto al futuro de sus empresas. Para tener éxito, deben adoptar una estrategia positiva, lo que se significa invertir capital. De hecho, impresores y proveedores coinciden en que sus inversiones seguirán siendo altas en 2016.

Para los impresores, las prioridades son las tecnologías de impresión, los equipos de acabado y los sistemas de flujo de trabajo. En cambio, los proveedores priorizan la apertura de nuevos canales de venta, la mejora de los productos existentes y el desarrollo de productos nuevos. En esta coyuntura que hemos descrito, no hay mayor oportunidad para todos aquellos que apuestan por el futuro de la industria gráfica que coincidir, descubrir, vender y aprender en Drupa 2016.

Impresores comerciales

- Publicidad directa, impresos comerciales, seguridad, gran formato, acabado para impresión comercial.

Impresores editoriales

- Periódicos, revistas, catálogos, libros y acabado de estos tipos de publicaciones.

Impresores de packaging

- Etiquetas, envases, embalajes y envases flexibles.

Impresores funcionales

- Industrial/decoración: electrónica impresa, 3D, cerámica, textil y revestimiento de paredes

Perspectivas económicas

En los últimos años, el producto potencial de las economías avanzadas y emergentes del mundo ha disminuido (4). En las economías avanzadas, la tendencia comenzó ya a principios de la década de los dos miles. A diferencia de recesiones anteriores, la crisis financiera internacional se ha asociado no solo con una reducción del producto potencial, sino con un descenso continuado de la tasa de crecimiento de los países. Es probable que en las economías avanzadas el crecimiento potencial aumente ligeramente, pero a medio plazo se mantendrá por debajo de las cifras previas a la crisis.

En las economías emergentes, se prevé que el producto potencial baje más a medio plazo debido al envejecimiento de la población, el descenso de la inversión y el menor crecimiento de la productividad, ya que las diferencias tecnológicas entre países avanzados y emergentes se están reduciendo. Las menores perspectivas de crecimiento plantearán retos en materia de política económica, como por ejemplo la búsqueda de la sostenibilidad fiscal. Así, el incremento del producto potencial debería ser una prioridad para las principales economías avanzadas y emergentes.

En consecuencia, el Fondo Monetario Internacional (FMI) ha reducido sus previsiones de crecimiento de la economía mundial debido a la ralentización de la economía china, la acuciante recesión rusa y la lentitud persistente de la recuperación económica en la Eurozona. Se prevé que varios factores negativos —como el lastre de la crisis financiera y el menor crecimiento del producto potencial en muchos países— acaben teniendo más peso que toda ventaja derivada de la caída del precio del petróleo. De ahí que el crecimiento mundial haya sido tan pequeño: del 3,3% en 2014 al 3,5% en 2015, menos que la previsión del 3,8% para 2015. Y para 2016, la predicción se ha reducido del 4% al 3,7%.

Así, las perspectivas para 2016 son muy heterogéneas; es decir, hay buenas noticias para los importadores de crudo y malas para los exportadores; buenas para los importadores de mercancías, malas para los exportadores; buenas para los países más vinculados al euro y al yen, malas para los países más relacionados con el dólar.

Por países, se prevé que el Reino Unido ceda a los EE UU el puesto de economía avanzada con un crecimiento más rápido en 2015. Las previsiones de crecimiento del Reino Unido son del 2,7%, mientras que las de EE UU son del 3,6%. De hecho, el FMI ha aumentado las perspectivas de crecimiento para los próximos dos años únicamente en el caso de EE UU. La bajada del precio del petróleo y la fuerte demanda interna han ayudado a la economía estadounidense a crecer un 3,6% en 2015, un incremento considerable respecto a la previsión del 3,1% realizada el pasado mes de octubre.

En cambio, la previsión del FMI para la Eurozona fue del 1,2% en 2015 y ha rebajado la de 2016 del 1,4% al 1,7%. Las perspectivas para los países emergentes y en vías de desarrollo también se han reducido debido a tres factores: menor crecimiento en China, perspectivas mucho peores en Rusia y presión para los exportadores de petróleo por la disminución de los precios del crudo. Respecto a China, el FMI redujo su previsión de 2015 del 6,8% al 7,1% y ha rebajado la de 2016 del 6,3% al 6,8%. Además, avisa de que el menor crecimiento ya está afectando al resto de Asia. En cuanto a Rusia, ya se considera que el país está en plena recesión, ya que la caída del precio del petróleo y las sanciones impuestas por gobiernos occidentales pasan factura. Por otro lado, las diferencias entre las principales economías se reducirán en el periodo 2015-2016 porque el crecimiento se estabilizará en EE UU y aumentará en la Eurozona y en Japón. La bajada del precio del crudo también contribuirá a impulsar el gasto de los consumidores y frenará la inflación hasta situarla en mínimos históricos a corto plazo, pero estos efectos se mitigarán durante 2016.

Las previsiones de crecimiento de los países más desarrollados en 2015 fueron del 2,0% (comparado con el 1,8% en 2014), mientras que para el periodo 2016-2017 son del 2,3% de media. Este incremento previsto refleja la recuperación de la Zona Euro, la sólida situación económica de EE UU y la influencia positiva de las políticas monetaria, fiscal y estructural de Japón. Aumentar el producto potencial es una prioridad política para las economías tanto avanzadas como emergentes. Sin embargo, las reformas necesarias para lograr este objetivo varían según el país. En las economías avanzadas, es necesario fomentar de manera continua la demanda para compensar los efectos que tiene sobre la inversión, el crecimiento del capital y el paro una demanda que se mantiene débil desde hace tiempo. Las reformas estructurales y una mayor inversión en I+D son fundamentales para aumentar la oferta y la innovación. En los países emergentes, en cambio, hace falta incrementar el gasto en infraestructuras para eliminar situaciones graves de congestión, mientras que las reformas estructurales deberían orientarse a mejorar las condiciones empresariales y los mercados de productos.

Perspectivas de las principales economías

La debilidad de las inversiones es un síntoma sobre todo de una situación económica deprimida. Salvos contadas excepciones, la inversión ha sido baja, tal y como era previsible dada la poca actividad económica.

En las economías avanzadas, la inversión privada en capital fijo ha disminuido en un 25% de media desde el inicio de la crisis financiera internacional. La caída, generalizada, incluye la inversión tanto inmobiliaria como empresarial. La inversión privada en mercados emergentes y en vías de desarrollo también ha bajado en los últimos años tras el auge de la primera mitad de la década de los dos miles, si bien el descenso ha sido más gradual que en las economías avanzadas.

Por países, EE UU se recupera gracias al buen ritmo de creación de empleo, la subida real de los salarios y la renta disponible, el incremento de los préstamos bancarios, el aumento de la confianza del consumidor y la solidez del mercado inmobiliario. Aun así, la buena salud de su economía interna se seguirá viendo mermada por la pujanza del dólar, que frenará las exportaciones estadounidenses, y también por la incertidumbre ante las elecciones presidenciales de 2016.

La fortaleza de la economía europea a principios de 2015 fue un espejismo, como han demostrado los datos posteriores. Con todo, los préstamos al sector privado están aflorando tras dos años de contracción. El Banco Central Europeo seguirá con su política de estimulación del crecimiento: se prevé que prolongue su programa de flexibilización cuantitativa de septiembre de 2016 a mediados de 2017. Sin embargo, la crisis de los refugiados que sufre la UE podría asestar otro duro golpe a la región.

Japón también experimenta dificultades para crecer de manera continuada a pesar de haber aplicado medidas monetarias de urgencia. La economía se contrajo en el segundo y el tercer trimestre de 2015, y los precios al consumo vuelven a estar en territorio negativo. Encuestas recientes sobre la confianza de las empresas muestran indicios prometedores, pero la estrategia económica del primer ministro nipón necesita una inyección de energía. Con el tiempo, los preparativos para la celebración de los Juegos Olímpicos de Tokio 2020 y la firma por parte de Japón del Acuerdo Transpacífico de Cooperación Económica (TPP) deberían potenciar la inversión y las exportaciones. Aun así, en términos económicos generales, el descenso continuo de la población activa y el aumento del índice de dependencia (personas mayores) atenuarán dichos factores positivos.

Perspectivas de las economías emergentes

La desaceleración de la economía china, iniciada en 2015, se prolongará hasta pasado el 2016. El gobierno del gigante asiático se ha marcado un objetivo de crecimiento anual del 6,5% para los próximos cinco años, aunque, si se permite que las fuerzas del mercado regulen la economía, es probable que sea difícil de alcanzar.

Tras el ajuste de las exageradas tasas de crecimiento oficiales de China, India ha superado a esta como país que más crece de la región. En la India, el precio bajo del petróleo ha aliviado algunos problemas estructurales con la inflación alta y ha permitido una política económica menos estricta. El crecimiento debería mantenerse constante, con una media del 7,3% entre 2016 y 2020, pero las medidas que harían posible volver a alcanzar dobles dígitos —reformas en la adquisición de tierras y un impuesto nacional sobre bienes y servicios— serán difíciles de legislar.

Los resultados de la zona de Europa del Este y central habrían sido aceptables si no fuera por Rusia —de lejos la mayor economía de la región—, cuya situación ha generado una contracción general del mercado del 0,8%. Rusia padece una recesión grave como consecuencia de las sanciones económicas occidentales por su intervención militar en Ucrania y de la caída de los ingresos por el petróleo. La región presenta grandes diferencias. Por un lado, Europa del Este y central se benefician de mejores condiciones de crédito y una mayor demanda de la UE, pero las economías de la Comunidad de Estados Independientes se ven afectadas por la crisis rusa.

Latinoamérica creció solo un 0,2% en 2015, la cifra más baja desde 2009. Este bajo rendimiento se debe sobre todo a Brasil, cuyo PIB se calcula que se ha contraído un 3% este año y se prevé que lo haga un 1,5% más en 2016. El descenso de los precios de las materias primas ha perjudicado a las economías latinoamericanas y ha empeorado los problemas persistentes de la mayor economía de la región, Brasil. Para contribuir a materializar el potencial económico y fomentar el aumento de la productividad, se necesitan más inversiones extranjeras y del sector privado.

En Oriente Medio y el norte de África, continúa la inestabilidad por causa de los conflictos sociales, la guerra y el terrorismo. Los problemas de la región han desbordado las fronteras, como lo demuestra el alud de refugiados que ha llegado a la UE y la amenaza internacional del IS, como recientemente ha sucedido en los ataques en París. Otro factor que complica la situación es el bajo precio del petróleo, que para los exportadores de crudo supone toda una serie de problemas nuevos económicos y políticos, mientras que para los países importadores representa un impulso económico. Gracias al empuje económico de Irán, el crecimiento del PIB de la región aumentará del 2,1% en 2015 a más de un 4% anual de media entre 2017 y 2020.

En cuanto al África subsahariana, la situación económica será complicada debido a las malas previsiones de crecimiento en países clave como Sudáfrica, Nigeria y Angola, y también por la desaceleración de algunas economías dinámicas. Con una previsión del 3,6%, el crecimiento del PIB en 2016 será el tercer porcentaje más bajo desde el año 2000. Por último, la bajada de precios de las materias primas y el descenso de los tipos de interés en EE UU seguirán poniendo en evidencia los problemas estructurales que lastran muchas economías africanas.

1. Al final de este resumen ejecutivo, encontrará un glosario breve con descripciones de los diversos mercados.

2. El número de participantes por región y mercado puede consultarse en el apéndice.

3. En cuanto a los impresores funcionales, el número de encuestados era insuficiente para analizar los datos a escala regional.

4. El producto potencial es la cantidad de bienes o servicios producidos en un periodo determinado por una empresa, industria o país. Alan Deardoff Glossary of International Economics

Fuentes:

- Conference board economic outlook 2016.

- Perspectivas de la Economía Mundial del FMI, abril de 2015.

- Global economy in transition – World Bank group 2015.