Observatorio de la energía 2018

Cómo afectan los precios del actual mercado de la energía a la competitividad empresarial

Diseñar una estrategia adaptada a las necesidades de cada cliente y la elección del momento de compra son decisiones estratégicas, ya que la cotización de la energía para un periodo puede variar hasta un 20%. Las decisiones de compra requieren conocer todas las opciones del mercado, además de las ventajas y desventajas que ofrecen en cada momento.

Las empresas españolas y las multinacionales con poder de decisión en España, con consumos superiores a los 300.000 €/año aproximadamente, son las que más pueden beneficiarse de la Consultoría de Energía. El sector industrial, alimentación, salud, químico y automoción, entre otros, son muy activos en este sentido y están optimizando ya sus costes con la Consultoría de Energía.

Si analizamos el mercado eléctrico al cierre de 2017, el OMIE (Operador del Mercado Ibérico de Energía - Polo Español) ha finalizado el año como el más caro desde la liberalización del mercado en 2009. Entre las causas identificadas de este aumento de precio se encuentran por un lado, la crisis nuclear francesa que sufrimos durante los primeros meses del año y que tensionó el mercado como pocas veces habíamos visto en el pasado, por otro, la caída de la producción hidráulica cuya aportación se ha visto muy afectada por la situación de los embalses en mínimos históricos, el encarecimiento de las materias primas (principalmente el carbón y el gas natural) y por último, el aumento de las exportaciones a Francia en noviembre y diciembre, a raíz de la parada de varias de sus centrales nucleares, principal fuente de electricidad del país galo.

Mercado eléctrico 2017

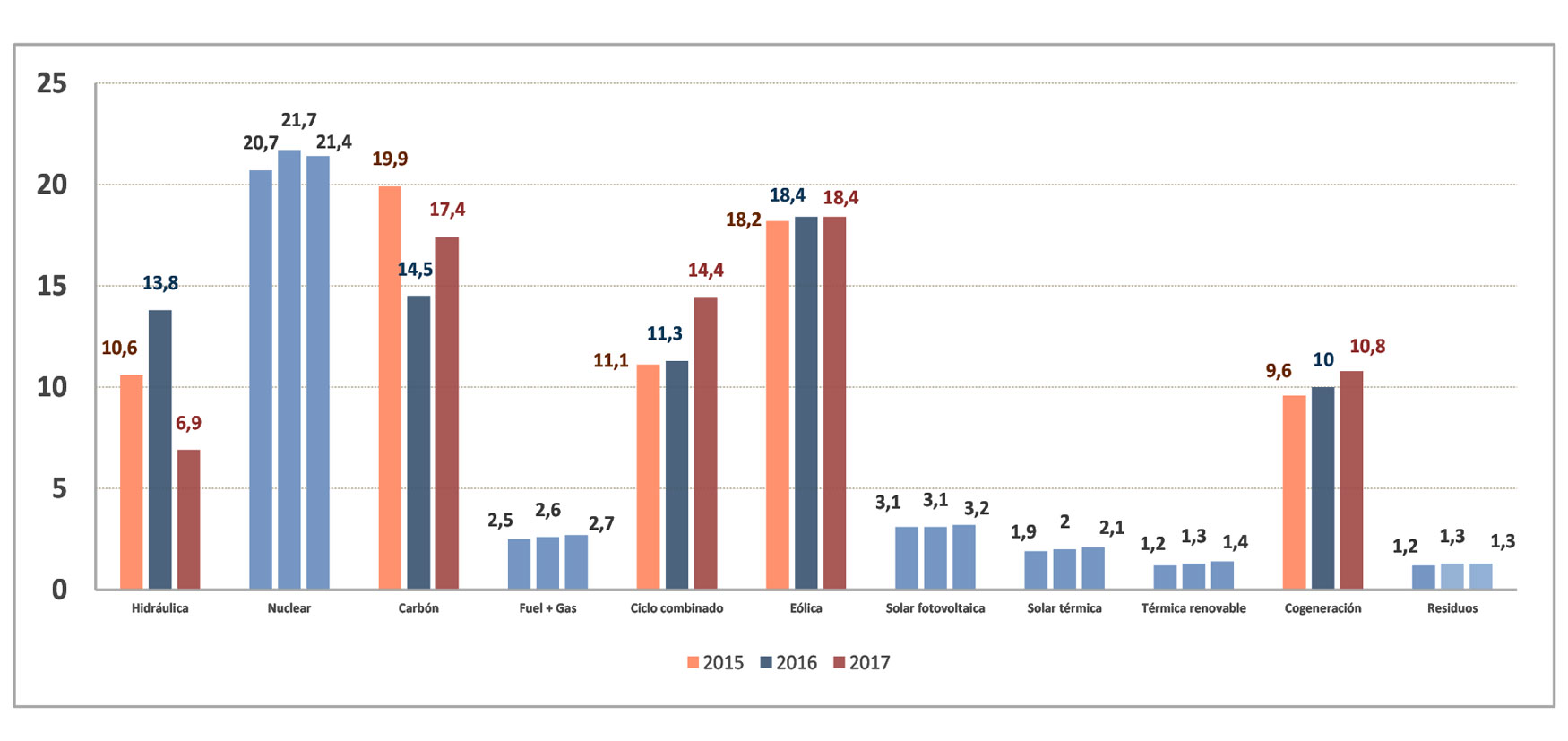

Entrando en detalle y al margen de los efectos de la crisis nuclear francesa que se vivió entre los meses de diciembre de 2016 y febrero de 2017 que han lastrado el resultado del año, el impacto de la sequía en España sobre los precios del mercado eléctrico en el mercado mayorista es más que evidente. La aportación de la energía hidráulica a la generación de electricidad se ha visto reducida un 50% en 2017, repercutiendo directamente sobre el precio final para las empresas. Así, la electricidad ha sido un 32% más cara que en 2016, y el incremento de la demanda ha sido de un 1,2% y de un 1,7% si consideramos el dato normalizado respecto a 2016 (según datos publicados por Red Eléctrica de España (REE)).

La producción eólica por su parte, aunque mantiene la aportación de años anteriores, se concentra en ciertos periodos, lo que también ha influido en la subida del precio del mercado mayorista en algunos meses en los que el hueco térmico ha sido superior al registrado en el histórico para esos periodos.

Efectivamente, han sido las centrales térmicas de carbón y los ciclos combinados las tecnologías que han cubierto ese hueco térmico, incrementado sus cuotas de producción. De este modo, el carbón aumentó su aportación un 20% durante el pasado año. Durante los primeros seis meses, las centrales térmicas de carbón paliaron la disminución de la producción hidráulica y eólica y el incremento de las exportaciones a Francia. Mientras que en la segunda mitad del año, la producción con carbón disminuyó al remontar la producción de las renovables y los ciclos combinados. El encarecimiento a nivel mundial del carbón hasta alcanzar los 90$/ton, máximo en 5 años (impulsado por los desequilibrios entre oferta y demanda generados por China) también ha presionado al alza el precio en el mercado.

Del mismo modo, como indicábamos antes, la producción de ciclos combinados en España se incrementó un 23% respecto a 2016, situándose en niveles no alcanzados desde 2012, coincidiendo además con una subida del precio del gas en los mercados europeos desde agosto de 2017. La aportación de la producción con cogeneración, si bien se ha mantenido en niveles similares a años anteriores, con solo un ligero incremento, ha sufrido el impacto del aumento del precio del gas al igual que los ciclos combinados (ver ilustración).

En cuanto al mercado de futuros operado por OMIP (Operador del Mercado Ibérico de Energía – Polo Portugués), que gestiona el mercado de derivados de MIBEL, se ha mantenido durante 2017 estable, en la banda entre los 42 € y 45 €/Mwh hasta el mes de agosto. A partir de entonces, sufre los efectos de: 1) la incertidumbre generada en los parques europeos ante la amenaza de una repetición de la gripe nuclear francesa 2) el contagio de la tendencia alcista de OMIE y 3) el aumento generalizado de la cotización de las materias primas más destacados para la generación de electricidad, como son el barril de petróleo Brent, el carbón y el gas que ha caracterizado al año 2017. Todo ello nos lleva a preguntarnos cuál es la previsión del mercado de la electricidad para 2018

Situación actual y previsión para 2018 del mercado electricidad

El sector afronta el año 2018 con una incertidumbre patente pero con la sensación de que será un año con un precio en OMIE inferior al sufrido el pasado año. La aportación eólica y la posible recuperación hidráulica en función de la climatología durante el primer y segundo trimestre, son las principales incógnitas que marcarán la tendencia del año, ya que en los mercados de materias primas, pensando principalmente en las centrales térmicas y ciclos combinados, no se esperan grandes correcciones, al menos a corto plazo.

Desde finales de diciembre y durante el mes de enero, el mercado OMIE recuperó cierta normalidad gracias a la alta aportación de la energía eólica, que ha contenido los precios reduciendo el hueco térmico, y con ello la dependencia de gas y carbón, junto a la normalización del parque nuclear francés.

En cuanto a la capacidad hidráulica, se ha recuperado el nivel de los embalses desde el 26% al 42%, aunque aún se mantiene un 10% por debajo respecto al año pasado y un 20% por debajo de la media de los últimos 10 años. En este contexto sorprendió, y por ello es importante destacar, que la aportación de esta tecnología durante el mes de enero se situó en valores que podríamos considerar normales, en el entorno del 10%.

En relación a la producción nuclear, indicar que las centrales españolas se encuentran desde el inicio de año funcionando casi al 100%. Siendo más importante en este apartado y en el de las importaciones, mirar a nuestro vecino francés que ya ha reactivado, como indicábamos anteriormente, su parque nuclear. Prueba de esta recuperación, la tenemos en nuestro saldo importador durante el mes de enero.

Por el contrario, durante el mes de febrero, el mercado OMIE presenta una nueva tendencia alcista, convirtiéndose en el mes de febrero más caro de los últimos 5 años. Principalmente como consecuencia del aumento del consumo, al incrementar la demanda en un 20% debido a la ola de frío. Indicar que aunque el precio ha sido muy alto, tanto la alta aportación eólica como el aumento de las importaciones han contenido los precios del mercado.

Respecto al hueco térmico, los ciclos combinados han aumentado del 2% al 7% su presencia en el mix de generación en comparación con el mes de enero. Lo mismo ocurre en menor medida con la aportación del carbón, el cual ha experimentado un crecimiento inferior al 1%.

En este marco existen diferentes opiniones sobre cuál será el comportamiento del mercado. Nuestra previsión para el mercado diario durante 2018 se sitúa en el escenario intermedio, en el entorno de los 48€/Mwh, aunque sin poder descartar escenarios más cercanos a los del pasado año.

Mercado del gas natural 2017

La tendencia del gas en España ha estado marcada por el fortalecimiento del euro y la evolución del acuerdo de reducción de la producción de petróleo alcanzado por la OPEP y países no OPEP.

Hasta la creación de un mercado organizado de gas en la península Ibérica (MIBGAS), la opción que las empresas han tenido para negociar con las comercializadoras han sido los contratos basados en fórmulas indexadas a diferentes referencias, como por ejemplo fuel, gasóleo, Brent y tipo de cambio euro-dólar. Aunque en los últimos años se ha impuesto el Brent como principal referencia.

En lo que al Brent se refiere, podemos dividirlo entre las tendencias del primer y segundo semestre. Durante la primera parte del año se ha producido una bajista por la desconfianza sobre el cumplimiento del acuerdo y una reducción de las reservas, menor de lo esperado. Mientras que en la segunda mitad del año, se ha producido un rally alcista que ha supuesto un incremento del 48% en el precio del barril de Brent. Debido entre otros motivos, a la consolidación y fortalecimiento del acuerdo de los países OPEP y no OPEP, la reducción de la oferta por diversas razones (como fenómenos meteorológicos y primeros signos de la falta de inversión), dando como resultado una disminución de las reservas no estratégicas en más de un 20%. Consolidando de este modo la tendencia hacia el reequilibrio entre oferta y demanda.

En cuanto al tipo de cambio euro-dólar (€/$), el fortalecimiento de la economía europea, unido a los efectos de las políticas monetarias del BCE y de la FED, han puesto de manifiesto la debilidad del dólar, frustrando previsiones de paridad que se manejaban a comienzos de 2017 (retroceso del 15%).

Por último y en clave nacional, destacar que como alternativa al Brent, algunos grandes consumidores se han decantado, por los buenos resultados de los últimos años, por productos referenciados al TTF (mercado de futuros de gas de Países Bajos), a la espera de que el MIBGAS y su mercado de derivados recientemente lanzado, consolide su posición como señal de precio de referencia (4% del volumen negociado en 2017).

Previsión 2018 para el mercado de gas natural

Son muchos los aspectos a tener en cuenta en 2018 respecto a la previsión de precio del gas natural en España, destacando el nivel de cumplimiento del acuerdo de la OPEP, la continuidad o no en la respuesta del petróleo de esquisto (shale oil) estadounidense que ya estamos viendo en el mercado, las variaciones de las reservas, etc.

El inicio del año se ha caracterizado por la continuidad de la tendencia alcista iniciada en Noviembre como resultado del esfuerzo de la OPEP para mantener los recortes de producción hasta finales de 2018, provocando una revalorización del 22% en los precios del petróleo hasta finales de enero, alcanzando valores máximos desde diciembre de 2014. A este hecho, se le une una reducción de las reservas de Brent por encima de los valores esperados, consolidando la tendencia hacia el reequilibrio entre oferta y demanda.

Por el contrario, a principios del mes de febrero se ha invertido esta tendencia, produciéndose un descenso de los precios, ocasionado por la mencionada respuesta de los productores de shale oil de Estados Unidos, quienes han incrementado su producción animados por la cotización alcanzada por el oro negro en los últimos meses, situándose en su máximo histórico de producción. Lo que ha generado un rebote de los inventarios mundiales, haciendo que vuelva a surgir en el mercado las dudas sobre el reequilibrio, con señales incluso en mercados físicos. Por último, otro de los aspectos que contribuyeron a esta corrección fueron los sobresaltos en los mercados bursátiles.

Finalmente, en las últimas semanas se ha experimentado un nuevo crecimiento en los precios, con valores en el entorno de los 65 $/barril, motivado principalmente por la ratificación por parte de Arabia Saudí de su compromiso con el acuerdo de reducción de la oferta más allá de 2018 (atajando las dudas surgidas en las últimas semanas respecto a este aspecto), el rebote en los mercados bursátiles y las nuevas muestras de debilidad del dólar.

Por el lado de la demanda, para el próximo año 2018 se prevé un incremento según la tendencia de estos últimos años, respaldada por las expectativas de aumento de la demanda que llegan desde China.

Con todo ello, nuestra previsión de cotización del Brent para 2018 se sitúa en una horquilla entre los 53 $/barril de un escenario optimista y los 65 $/barril de un escenario conservador, arrojándonos un escenario intermedio de 59 $/barril.

En cuanto al tipo de cambio euro/dólar, la inercia europea es positiva. Existiendo un mayor potencial de revalorización del euro por la posición del Banco Central Europeo frente a la Reserva Federal. Aunque como ya ocurrió en el año 2017, es complicado establecer previsiones para el año 2018, en estos momentos manejamos previsiones que sitúan el tipo de cambio en un intermedio entre 1.17€/$ y 1.23€/$.