La transformación de la cesta de la compra y la reducción del consumo de aceites de oliva

Alfonso Montaño1; amontano@ctaex.com; @alfonsoleologo

Sofía Redondo Redondo1

Fátima Chamizo2

1Centro Tecnológico Nacional Agroalimentario 'Extremadura', CTAEX.

2Compañía de investigación y Producción Agroalimentaria, CEINPASA.

05/12/2022Los Aceites de Oliva han sido un pilar clave de la alimentación en todas las civilizaciones de la historia que han ido sucediéndose en oriente y la cuenca mediterránea hasta nuestros días. Es pilar básico de nuestra gastronomía mediterránea, aunque en los últimos años se ha podido constatar una importante pérdida de su consumo en los principales países productores. Diferentes fuentes cifran entre 700-1.000 los miles de toneladas de Aceites de Oliva perdidas en consumo interno solo entre España, Italia y Grecia. De haberse mantenido el consumo interno en estos países productores y habituales consumidores, hubieran llevado a cero los enlaces de campaña de los últimos años, favoreciendo, posiblemente, mejores precios para el agricultor y un menor volumen de Aceites de Oliva exportados por empresas del sector que buscan en otros mercados la demanda que han 'perdido' aquí.

Es frecuente encontrar mesas redondas, seminarios o foros en los que se plantea el problema del consumo, pero pocas las que abordan los posible problemas, causas, razones o circunstancias que han llevado a esta situación. Y quizás este artículo tampoco lo aborde con la profundidad que lo requiere, pero sí se quiere presentar un enfoque diferente sobre qué efectos colaterales afectan a la reducción del consumo (al fin al cabo es el uso en la cocina lo que preocupa al sector), y, por tanto, qué deriva global llegará o qué estrategia se podría desarrollar para frenar o incluso fomentar para ofrecer nuevos usos a los Aceites de Oliva. Pues, si no se aborda con eficiencia para atajar la pérdida de consumo y/o crear nuevas formas de consumo/uso, sin duda, veremos cómo en vez de hablar sobre los alimentos de la “cesta de la compra”, debatiremos en las próximas mesas redonda y foros sobre la comida de la 'bolsa de papel kraft'.

Introducción

Los Aceites de Oliva (AOs, Aceite de Oliva + Aceites de Oliva Vírgenes) son las grasas más consumidas en España, siendo la principal en los Hogares Españoles. No obstante, es conocido por todos los eslabones de la cadena que en los últimos doce años ha habido un descenso del consumo de AOs. Entre el trienio 2010-12 y 2019-21, de acuerdo con los datos del Panel de Consumo del MAPA, se puede cifrar en más de 63 mil toneladas dicha pérdida de consumo (un decremento de más del 14%), siendo aún mayor este descenso en la categoría 'Aceite de Oliva' (AO), superando las 77,7 mil t (Tabla 1); aunque 'la pérdida' de consumo parece haberse frenado o ralentizado por consecuencia de la pandemia, es necesario estudiar las circunstancias por la que podrían volver a darse y trabajar por recuperar el consumo, o al menos, conseguir que sea un consumo de más calidad y menos sensibilizado al precio.

El mercado internacional sigue absorbiendo en torno las 900.000-1.000-000 de t de aceites producidos en España, consumiéndose en el mercado interno en torno a 400.000-500.000 t. Sin embargo, este descenso del consumo interno, y concretamente el de los hogares españoles, no es justificable únicamente por el factor precio, sino porque el consumo y el consumidor han evolucionado más rápidamente que la oferta de los AOs. El conocimiento de cómo, cuándo, qué y por qué se consume las diferentes categorías comerciales de los AOs y resto de grasas es crucial para cualquier almazara y/o envasadora antes de lanzar sus productos al mercado. Hay que conocer al consumidor final, sus acciones y reacciones, pero de forma continua, a fin de anticiparse a sus cambios de decisiones y nuevas demandas. El mercado del envasado es un mercado totalmente diferente al mercado de graneles. Este mercado de aceites en cisternas es un mercado de materias primas en el que lo más frecuentemente es recibir la oferta, frente a un mercado de envasado, en el que es más frecuente, al menos con respecto al mercado de graneles, determinar el precio final de venta.

Los AOs no son insensibles a los cambios de consumo de los últimos años, pues estos aceites forman parte de la preparación de alimentos para conformar el menú de los hogares, como el aumento de la compra de comida a domicilio ('delivery'). Por ello, es importante, además de analizar los cambios en volúmenes y formatos de AOs, estudiar el cambio de la cesta de la compra por la relación directa con alimentos en los que para su cocinado haga falta una grasa/aceite e inversa con comidas y platos preparados.

¿Acaso no ha cambiado nuestra forma de comprar en los últimos 12 años? ¿no han cambiado los usos de los smartphones, las relaciones sociales, la forma de consumir televisión, la forma de pedir comida…? Han cambiado las personas responsables de las compras, quienes antes eran hogares con niños ahora son hogares de adultos, posiblemente independientes porque se han separado o con el hijo estudiando fuera de casa, etc. Todo esto se nota en la compra, en los alimentos, en el uso de los ingredientes (inclusión de nuevos con la sustitución de otros) para la preparación de las comidas. Y toda esta evolución ha tenido lugar acarreada no solo por cómo ha cambiado el consumidor, su poder adquisitivo y cómo éste quiere gestionar su tiempo (ocio, RR.SS., cuidados, familia…), sino también por cómo ha cambiado la distribución, su concentración, el auge de la Marca del Distribuidor (Marca Blanca), el poder de negociación de la distribución frente a sus proveedores, etc.

Para el sector productor y el resto de la cadena de valor es vital recobrar el consumo interno de AOs, pues la mayor cantidad del consumo tiene lugar en los propios países productores: es más fácil llegar y más “barato” reconciliarse con consumidores que conocen el producto que crear nueva clientela. Aunque en el mercado internacional se ha incrementado en la última década el consumo de AOs, la tendencia a una mayor concentración de la exportación y dificultad de desembarcar eficientemente en nuevos mercados, dificulta a las empresas neófitas crecer en número de mercados y volúmenes en estos. Por ello es importante buscar mecanismos y vías para 'reconquistar' al consumidor nacional, y para ello, hay que conocer qué ha pasado para que se haya reducido el consumo de grasas y aceites, y más concretamente los AOs, para buscar caminos que relance su consumo interno.

En anteriores publicaciones CTAEX ya ha expuesto que no solo muestra la pérdida de consumo de los AOs sino que muestra un cambio en la conducta del consumidor de los Aceites de Oliva (homogenización de la compra todo el año, aumento de productos de alto valor añadido, mayor venta de aceites de oliva vírgenes frente a 'Aceite de Oliva', reducción del consumo de 1 L, mantenimiento del consumo de la grasa de girasol…). Hay que transmitir al sector que el problema de ventas no está en la góndola de los aceites (habitualmente solo se analiza el lineal del supermercado en dos dimensiones: el alto y la longitud de la góndola), sino en todo el supermercado (el problema se debe analizar en tres dimensiones: alto y longitud de todas las góndolas), pues el consumidor está cambiando los productos de su cesta de la compra.

En este artículo se muestra una primera parte de un trabajo que desde CTAEX se ha abordado para estudiar la posible relación entre la bajada del consumo de AOs con la de otros componentes habituales de la cesta de la compra, así como la posible relación inversa con la presencia de otros alimentos en los principales grupos demográficos en los que se puede clasificar los Hogares Españoles.

Fuente de datos

Cuando se tratan datos de consumo es importante diferenciar dos segmentos de mercado básicos: el consumo doméstico, englobado exclusivamente por los Hogares, y el consumo extradoméstico. Este último estaría representado principalmente por el Sector Horeca (Hostelería-Restauración-Catering) y las Instituciones (Centros Penitenciarios, Hospitales, Residencias…). Cada segmento de mercado posee características cualitativas y cuantitativas propias, y, por ello, es importante evaluar cada uno por separado. El consumo en los Hogares es el que cuantitativamente más interesa al sector productor de AOs, pues representa en volumen más del 75% del volumen, mientras que el Sector Horeca el 21% y las Instituciones menos del 4%.

Los datos de los consumos en Hogares están disponibles en el Panel de Consumo del Ministerio de Agricultura, Pesca y Alimentación, siendo una interesante fuente gratuita de información, que ofrece datos sobre tendencias y hábitos de compra de los consumidores españoles. Esta fuente es accesible a cualquier ciudadano y permite acceder a una información útil para conocer mejor el comportamiento del consumidor. Para este trabajo se han considerado más de 600 productos y grupos de productos entre los años 2010 al 2021 y se han relacionado con la evolución del consumo de las diferentes categorías de AOs.

El Consumo de Aceites de Oliva en los hogares entre 2010-2021

En 2021 España alcanza una población de 47,33 millones de personas, rompiendo una tendencia a la baja de los últimos años (MAPA, 2021). Estos habitantes viven en 18,6 millones de hogares (los cuales han aumentado con respecto a 2020), con una tasa de 2,5 habitantes por casa. En 2021 el gasto medio per cápita en alimentos y bebidas, considerando consumo doméstico y extradoméstico, 2.425,27 €, comprando 731,89 kilos-litros de alimentos, de los que destina a sus casas 1.497,08 € para adquirir 639,13 kg-L per cápita (62% del presupuesto). De esos 1.497,08 €, solo se destinan a aceites/grasas, entre las que están los AOs, 31,05 €, el 2,1% del presupuesto, cifra menor que las de 2019 (por comparar con el año más reciente sin pandemia).

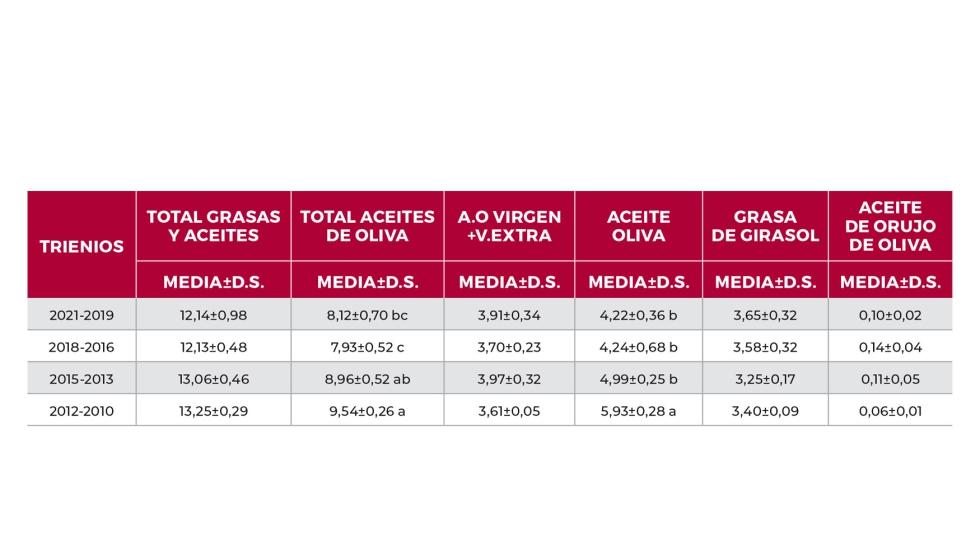

En la Tabla 1 se muestra la evolución del consumo de las principales grasas por trienios, a fin de atenuar variaciones coyunturales por años, como, por ejemplo, el fuerte incremento del consumo de grasas que hubo durante el confinamiento de 2020. En global, en los Hogares están teniendo lugar una reducción del consumo de aceites, continuándose una tendencia de incluso principios de siglo, y que se ha visto frenada en los años 2020 y 2021 con los efectos de la pandemia, y que llevó a un confinamiento y reducción casi total del consumo extradoméstico y potenció el doméstico. Sin embargo, a un nivel cualitativo por categorías, no todas las grasas han presentado la misma tendencia. La categoría más afectada por esta bajada de consumo sería la de AO, la cual ha reducido en 12 años su consumo en 77,7 millones de litros (6.500 t por año). Por otro lado, los Aceites de Oliva Vírgenes (AOVs), suma de las categorías Virgen y Virgen Extra, mantienen un lento ritmo de aumento de unas 1.200 t anuales. Estas dos categorías de AOs deben competir con un crecimiento constante de las grasas de semilla, sobre todo del Girasol, el cual ya llega a copar el 30% de la cuota de mercado de las grasas y aceites (sin contar la margarina), con un crecimiento lento de 1.000 t al año. Los Aceites de Orujo de Oliva (AOO) no suelen representar ni el 1% del consumo nacional en los Hogares.

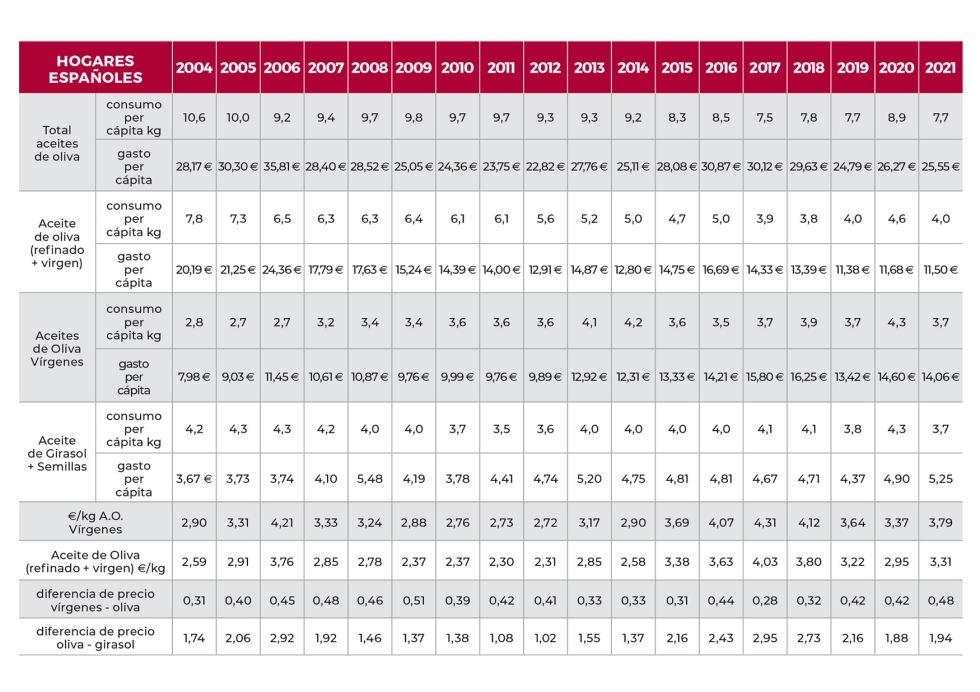

Entre el periodo de este estudio (2010-2021), la población en España ha aumentado casi 900.000 personas, y, por tanto, estos datos de volumen en valores de consumo per cápita cambian un poco. En la Tabla 2 se muestra el consumo per cápita en los diferentes periodos estudiados, observando diferencias estadísticamente significativas de reducción de consumo en la categoría AO, y ello lleva también a una reducción de los AOs en global. Por otro lado, la categoría AOVs mantiene un consumo medio al alza, como el Girasol, aunque con ligeras caídas en el consumo per cápita, que posiblemente se pueda vincular a la alta volatilidad del precio de este tipo de aceite. Aunque no siempre tiene el precio como criterio principal de compra, en el periodo entre 2016-2018 el precio de los AOVs alcanzó los valores más elevados en esa década, con precios medios entre 4,07-4,31 €/L de acuerdo a los datos del Panel de Consumo, siendo la diferencia de hasta 2,95 €/L entre el AO y el Girasol (Tabla 3 y 4).

Tabla 3 y 4. Evolución del consumo per cápita y gasto per cápita de las principales grasas consumida en los hogares, así como los precios medios de compra. Fuente: Elaboración propia a partir de datos del Panel de Consumo del MAPA.

Una muestra de que el precio no siempre justifica toda caída del consumo de AOs se observa en las Tablas 3 y 4, en la que se muestra el consumo per cápita, el gasto anual y la diferencia de precios entre AOVs-AO y AO-Girasol entre 2004 y 2021. La caída de consumo de AO es clara (1,7 L per cápita entre 2010-2018), y solo se acentúa o frena por los diferenciales de precio con las otras dos categorías, pero parece tener una deriva hacia el descenso de consumo estructural. No obstante, el consumo de AO es más sensible al diferencial de precio con respecto al Girasol que con el de los de AOVs, es decir, un mayor diferencial de precio entre AO-Girasol sí afectaría a una preferencia de compra a favor del segundo, mientras que el consumidor es menos sensible al precio al elegir entre AOVs o AO.

Un aspecto interesante que se saca de los datos del Panel con respecto a la categoría AOVE y AOV, es que su diferencial de precio aumenta progresivamente cada año, situándose entre 2019-21 en torno a los 60 céntimos, mientras en los trienios anteriores estaban en torno a los 50 o 40 céntimos. No obstante, quizás este diferencial aún no se ha trasladado claramente a los mercados de graneles por la volatilidad de precios y los amplios rangos de cotizaciones a lo largo de la campaña.

¿Por qué está bajando el consumo?

Ya descrito el problema que posee el sector de una tendencia de bajada de consumo de AOs, sobre todo AO, al parecer, irreversible, y la dificultad de aumentar el consumo de AOVs, es necesario identificar las causas de este descenso. Para poder dar respuesta a esta cuestión primero hay que desgranar qué causas, motivos, razones y circunstancias están propiciando esta reducción de consumo en los hogares. Además de datos globales, el Panel de Consumo posee una clasificación del consumo por ocho características demográficas: clase social, tener niños, actividad del responsable de compra, la edad del responsable de compra, tamaño del hogar, la región de España, tamaño de la población y tipo de hogar.

En este trabajo se ha analizado estos ocho criterios y se ha observado que los que mejores justifican la diferencia de consumo en los últimos años son tres:

- La edad del responsable de compra

- El número de personas viviendo en el hogar

- El tipo de hogar

Es cierto que algunos de los anteriores criterios coinciden con otros, pudiendo ser redundantes, y que los otros criterios, quizás alguno de una forma simplista, también justificarían una diferencia en esos segmentos de población, pero los análisis estadísticos realizados por Componentes Principales inicialmente invitan a iniciar el estudio en estos tres.

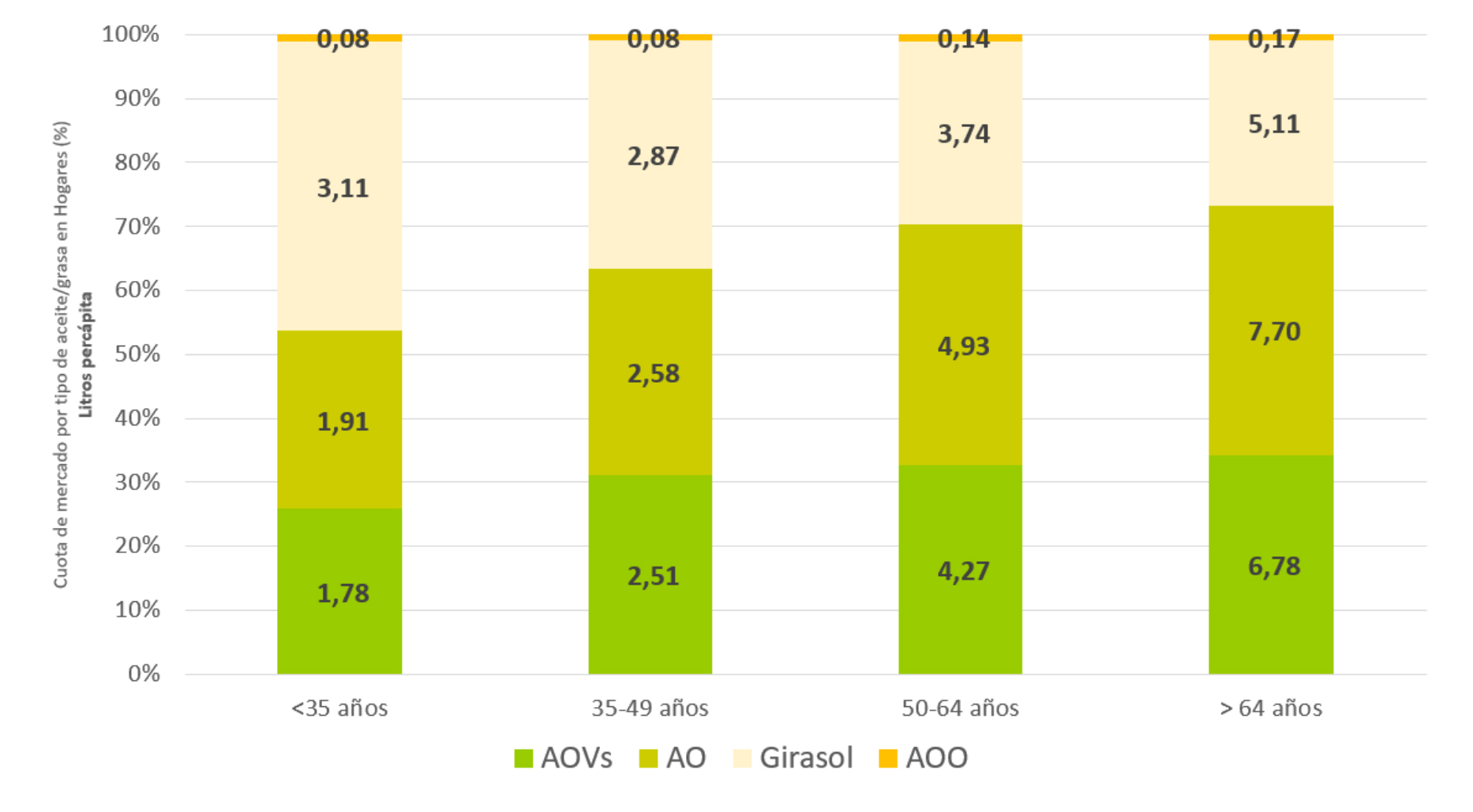

- La edad del responsable de compra: en la Tabla 5 se muestran los valores medios entre los años 2016-2021 y en los que en todas las categorías de aceites se encuentran diferencias estadísticamente significativas. El consumo en el segmento de población de más de 64 años es el que más cantidad de aceites/grasas compran, y, además, un 71% de AOs (33% AOVs) (ver Figura 1). Con menos edad, no solo el consumo de aceite/grasas es menor, sino que, además, hay un cambio cualitativo, representando los AOs tan solo el 52% frente a un 43% la grasa de Girasol para los menores de 35 años responsables de la compra. Otro aspecto a anotar es que el segmento de población de más de 64 años (Baby Boomers y 'la Generación Silenciosa') son los que menos consumo de aceite/grasas ha reducido en los últimos 12 años. En el lado contrario, el grupo que más ha reducido el consumo de aceites es el grupo de población entre 50-64 años (Generación X), siendo la principal categoría afectada por esta bajada la del AO.

Tabla 5. Consumo de aceites y grasas en los hogares españoles en función de la edad media del responsable de compra entre 2016-2021. Letras minúsculas diferentes indican diferencias significativas para significancia p<0,050 según el test de Duncan. La ausencia de letra indica que no existen diferencias significativas entre los distintos para esa grasa o aceite grupos por ANOVA.

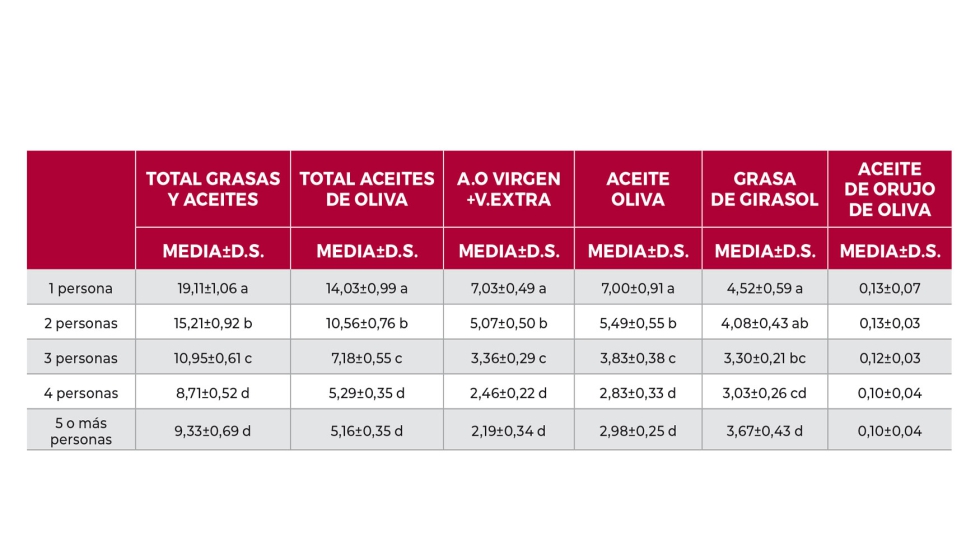

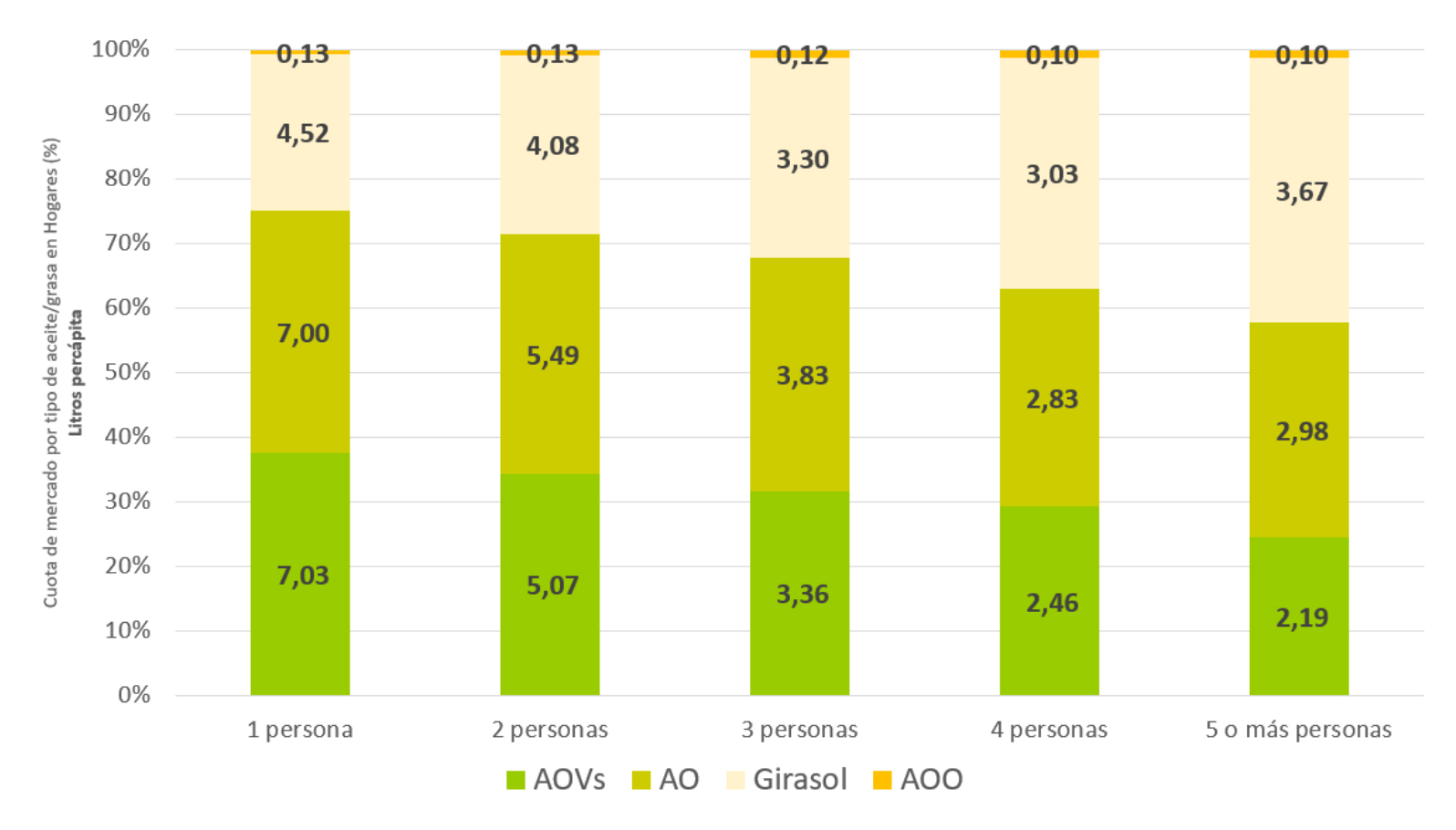

- El número de personas viviendo en el hogar: en la Tabla 6 se indica los valores medios de compra de aceites/grasas, y en las que claramente se observa que, con una mayor de personas conviviendo, hay un menor consumo per cápita de aceites/grasas, pasando de 19,1 L per cápita a menos de la mitad con hogares por encima de 4 personas. No cabe duda de que, con un mayor de personas en la misma casa se abarata el coste de determinados platos/guisos, y que determinados grupos de aceites puede encarecer mucho el menú diario, y ello conlleva a un mayor control de los recursos económicos destinados a la cesta de la compra.

El impacto del número de personas no solo es cuantitativo, sino como en el caso anterior, también cualitativo. Al incrementarse el número de personas por hogar, se reduce el consumo de AOs, bajando notablemente los AOVs y aumentando el consumo de grasas de Girasol y otras semillas. Mientras en hogares con 1 o 2 personas los AOs suponen el 73-70% respectivamente, en hogares con más de 4 personas ya baja la cuota por debajo del 60% (Figura 2).

Tabla 6. Consumo de aceites y grasas en los Hogares Españoles en función de la unidad de convivencia en la residencia entre 2016-2021. Letras minúsculas diferentes indican diferencias significativas para significancia p<0,050 según el test de Duncan. La ausencia de letra indica que no existen diferencias significativas entre los distintos para esa grasa o aceite grupos por ANOVA.

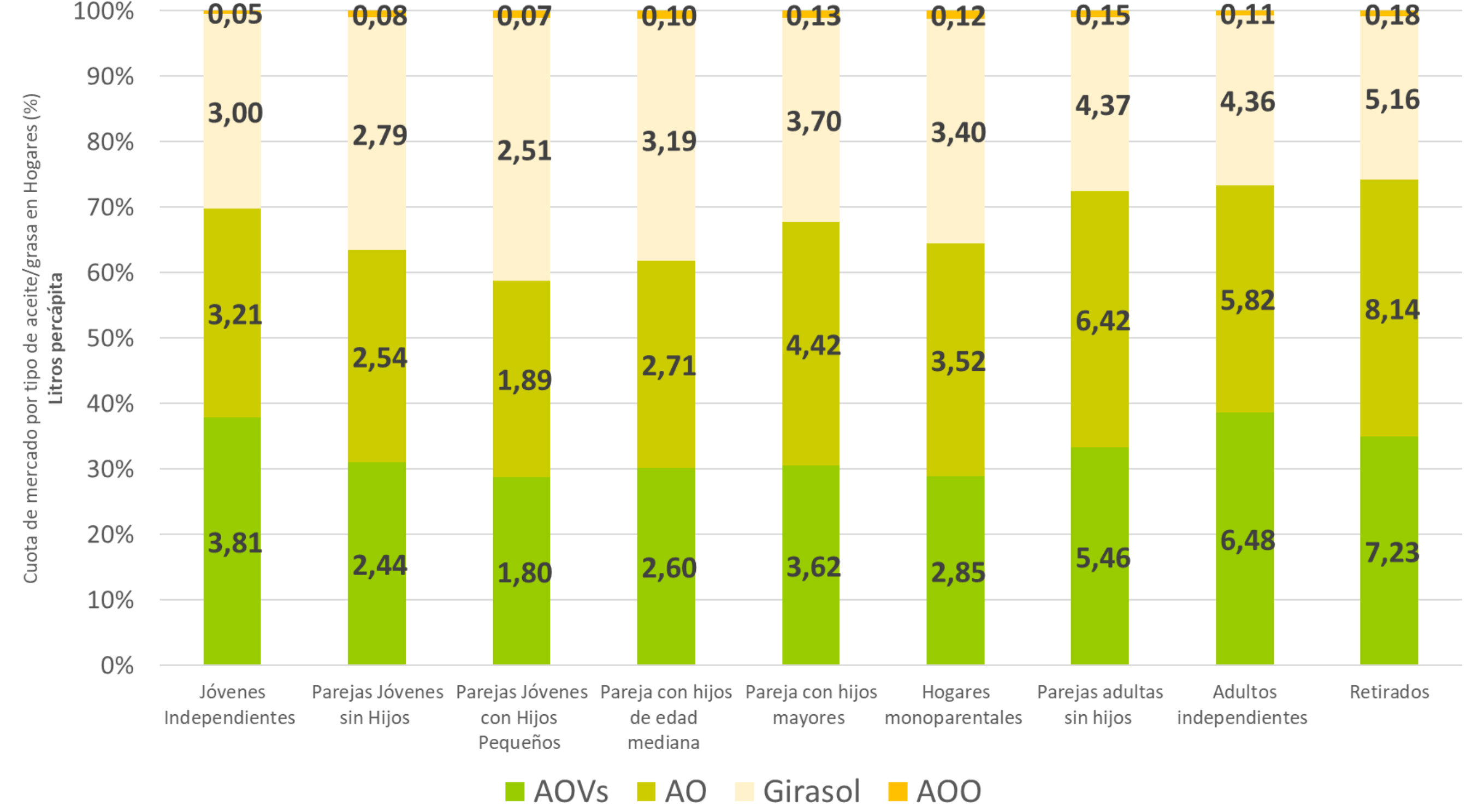

- El tipo de hogar y familia que residen en el hogar queda agrupado en ocho tipos diferentes, y en los que quedan en cierto grado representado el número de individuos edades. En la Tabla 7, se muestra que el mayor consumo per cápita de todas las categorías de aceites se dan en los hogares de los 'Retirados', seguidos por 'Parejas Adultas sin hijos' y 'Adultos Independientes'. Estos tres grupos se diferencian notablemente del resto de tipos de hogares por su mayor consumo, siguiéndole con un consumo de 12,24 L per cápita los hogares de 'Pareja con hijos mayores'. En contra de lo presupuesto o prejuzgado, el grupo más próximo a los principales consumidores de aceites serían los 'Jóvenes independientes', con una cifra de consumo similar cuantitativamente al de los 'Hogares Monoparentales', pero cualitativamente diferentes al consumir más AOVs y menos AO y Girasol que los segundos. Los tipos de hogares que menos consumen AOs y otras grasas serían, de más a menos gasto per cápita: hogares de 'Parejas Jóvenes con hijos de edad mediana', 'Parejas Jóvenes sin Hijos' y, siendo los menos consumidores de aceites/grasas, las 'Parejas Jóvenes con Hijos Pequeños'. En la a Figura 3 se muestra el reparto cualitativo del consumo per cápita en el que se observa el peso cualitativo de cada grasa, siendo mayor el consumo de Girasol en aquellos hogares de menor consumo de aceite y grasas (en torno al 40%), mientras que es menor en los hogares de mayor consumo de aceites/grasas (entre el 30-25%).

Tabla 7. Consumo de aceites y grasas en los Hogares Españoles en función del número de personas por hogar entre 2016-2021. Letras minúsculas diferentes indican diferencias significativas para significancia p<0,050 según el test de Duncan. La ausencia de letra indica que no se registró efecto significativo entre los distintos tratamientos por ANOVA.

Con los datos clasificados por las características de los Hogares Españoles se indican que se consume o gasta menos aceites en hogares o por personas con determinadas características. Sin embargo, no aportan una respuesta clara a qué ha cambiado en el día a día de los hogares para comer menos grasas o cómo ha variado su menú diario, requiriéndose un mayor análisis pormenorizado para sacarle más utilidad a la amplia información de los datos recopilados por el MAPA.

Hay que mirar dentro la cesta de la compra

Otra forma de buscar las posibles razones del descenso del consumo es el vincular el consumo per cápita de los AOs y sus categorías con otros alimentos y grupos de alimentos, tanto los que posean una relación directa o inversa. La causa de la reducción del consumo de AOs, como hipótesis de partida, estaría más influenciada por un menor gasto en la cocina, han cambiado los productos alimentarios de la cesta y, si no hay que cocinar o su preparación no requiere el gasto de grasas, la compra de AOs y otras grasas se verá reducida.

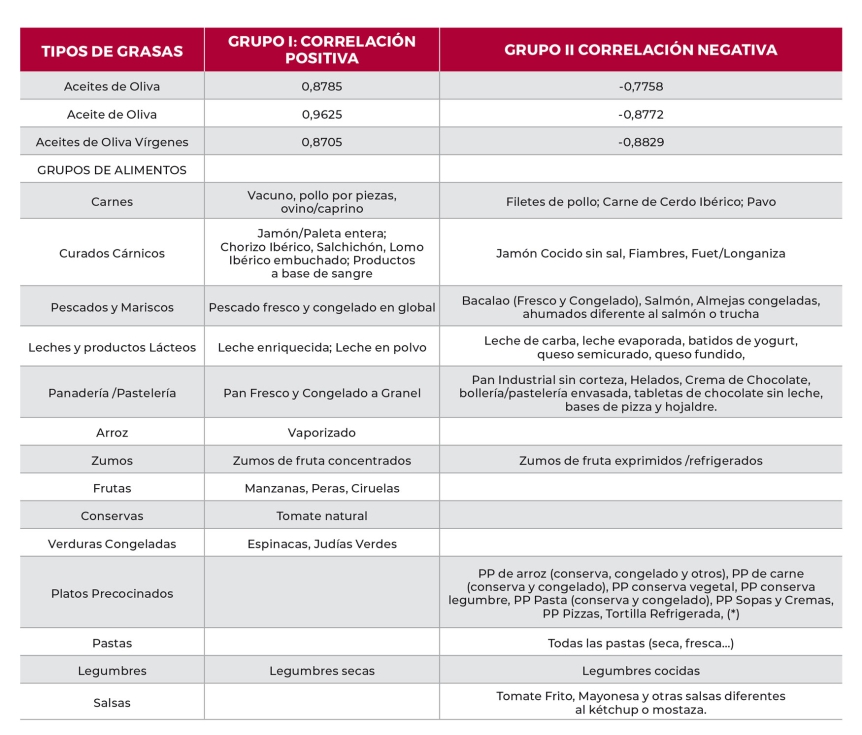

Así, se han encontrado en los estudios que está realizando CTAEX desde hace tres años, grupos de alimentos que poseen una relación positiva con el consumo de los diferentes AOs y que podrían están relacionados directamente con su preparación en los hogares, mientras que otros, estarían relacionados con 'hábitos' o costumbres que se podrían vincularse con la dieta elaborada con los AOs o hábitos del consumidor.

Por otro lado, se ha observado un conjunto de alimentos que poseen una relación inversa con los AOs, bien porque para su preparación no conlleva uso de aceite o requiere menos en su preparación. También en este grupo estarían los productos ya preparados (precocinado, ultraprocesados, platos preparados…). Igual que en los alimentos del Grupo I, en este grupo, se han incluido alimentos que están incrementando más su consumo en los años recientes y que podrían ser característicos de los hábitos o gustos de los segmentos de mercado que menos AOs consumirían.

En ambos grupos se han identificado un alto número de alimentos y grupo de alimentos con un elevado coeficiente de Pearson, siendo escogidos aquellos representativos, sin que sean redundantes en la elección del alimento o grupo de alimentos y maximicen el coeficiente de la agrupación de todos los productos al relacionarlo con el consumo de AOs, AO y AOVs. Los alimentos seleccionados como más influyentes en el consumo en los hogares se recogen en la Tabla 8.

Los grupos de alimentos están agrupados, pues algunos productos dentro de la misma categoría pueden relacionarse con el grupo de relación directa o positiva y grupo de relación inversa o negativa, porque para su procesado requieren aceites/grasa, mientras que otros, se relacionan ya que para su procesado se necesita menos cantidad de éstos. En este caso estarían los productos cárnicos, que, en general, su consumo se relaciona positivamente con los AOs, tanto la carne de vacuno, el pollo en piezas y la carne de ovino y caprino. En cambio, se relaciona negativamente el pollo, pero fileteado, la carne de pavo y la de cerdo ibérico. Estas carnes requieren menos preparado y solo la grasa para, por ejemplo, en el caso de los filetes de pollo y pavo, para hacer a la plancha.

Con respecto a los productos cárnicos curados, se observa que existe una relación directa con el consumo de jamón o paleta, pero enteras (las lonchas de jamón o paleta poseen una relación inversa pero no suficientemente significativa para incluirlas en el Grupo II), así como productos ibéricos como el chorizo, el lomo embuchado, el salchichón convencional o los productos a base de sangre como la morcilla. En cambio, el consumo de jamón cocido sin sal, así como los fiambre o el fuet/longaniza, se correlacionan negativamente.

Respecto a los pescados, tanto el consumo en fresco como el congelado, se correlacionan muy significativamente con el consumo de AOs, pues son varios tipos de pescados los que han mostrado una correlación positiva elevada (p.e. sardina/boquerón, lenguado, merluza, etc.). En cambio, algunos tipos de pescado han presentado una relación inversa, como es el caso del salmón, el bacalao (fresco y congelado), las almejas congeladas o los ahumados diferentes al salmón o trucha (p.e. palometa, bacalao…).

La leche y productos lácteos también han mostrado una relación con los AOs, positiva con la leche enriquecida o con la leche en polvo, mientras que es inversa con la leche de cabra o evaporada. En estos casos la relación no es directa por el cocinado o preparado del alimento, sino vinculable a un consumo colateral o costumbres cambiantes en el consumidor. Otros productos lácteos que se correlacionan negativamente con los AOs serían los batidos de yogurt, los quesos semicurados y el queso fundido.

Muy interesantes son las relaciones del consumo de AOs con los productos de panadería y pastelería, pues la relación directa de los AOs es con el pan fresco y congelado vendido a granel sin envasar, mientras es inversa con productos industriales, precocinados y ultraprocesados, como el pan industrial sin corteza, los helados, la crema de chocolate, la bollería/pastelería envasada (la de granel posee una relación directa pero no elevada) o las bases de pizza y hojaldre para el preparado de comidas rápidas o de poco cocinado en casa. En este grupo de alimentos se relacionan productos que son sustitutivos entre sí, productos que tradicionalmente se adquirían en tiendas tradicionales, como el pan en la panadería de barrio, frente a productos procesados. Similar ocurre con los zumos, en los que el consumo de zumos concentrados se relaciona positivamente con los AOs, mientras que los que se venden recién exprimidos o refrigerados se relaciona negativamente. O, con las legumbres, en las que hay una tendencia a reducirse la compra de legumbres secas por legumbre cocidas, listas para consumir o que requieren menor tiempo y/o complejidad de preparación.

El resto de los productos englobados en la Tabla 8 ya no son, en cierta forma, sustituibles. Se obtiene una relación positiva con el consumo de AOs la compra de fruta natural, como la manzana, peras o ciruelas. En cambio, la correlación inversa con el producto sustituible, la fruta de IV gama, es poco significativa (r=-0,880 con los AOVs) con respecto a otros alimentos y no se han incluido en el Grupo II.

Respecto a verduras, no se han obtenido importantes coeficientes de correlación con las verduras frescas, sino con las que poseen alguna preservación, tanto en conservas (como el tomate natural entero y en dados) como con verduras congeladas (espinacas y las judías verdes).

Otros productos habituales en la cocina, como el arroz, se relaciona positivamente con los AOs pero el tipo vaporizado, mientras que el consumo de pastas en global, tanto la fresca como la seca, se correlaciona negativamente. Este último producto podría estar relacionado o influido con la relación negativa de las salsas en general con los AOs, tanto el tomate frito (que sustituiría al tomate natural que se elaboraría en casa), la mayonesa y otras salsas, por ejemplo, como la César cada día más habitual para el aliño de ensaladas.

Por último, anotar el aspecto de los platos preparados y precocinados como las pizzas, sopas, cremas o las tortillas refrigeradas, que poseen una relación inversa con los AOs, pues el gasto en grasas/aceite no tiene lugar en la cocina de los hogares, sino en las industrias de precocinados y procesados de estas comidas.

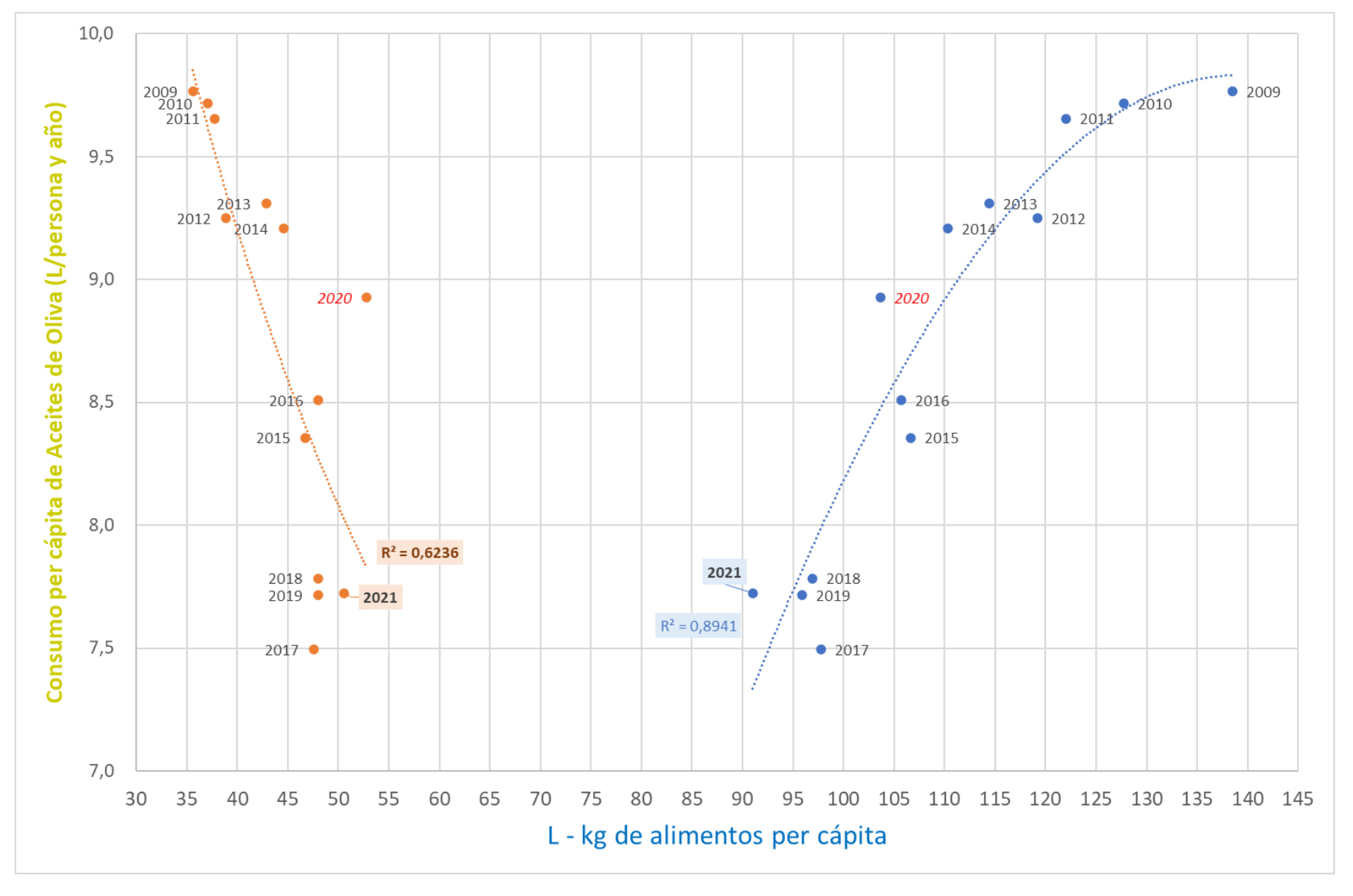

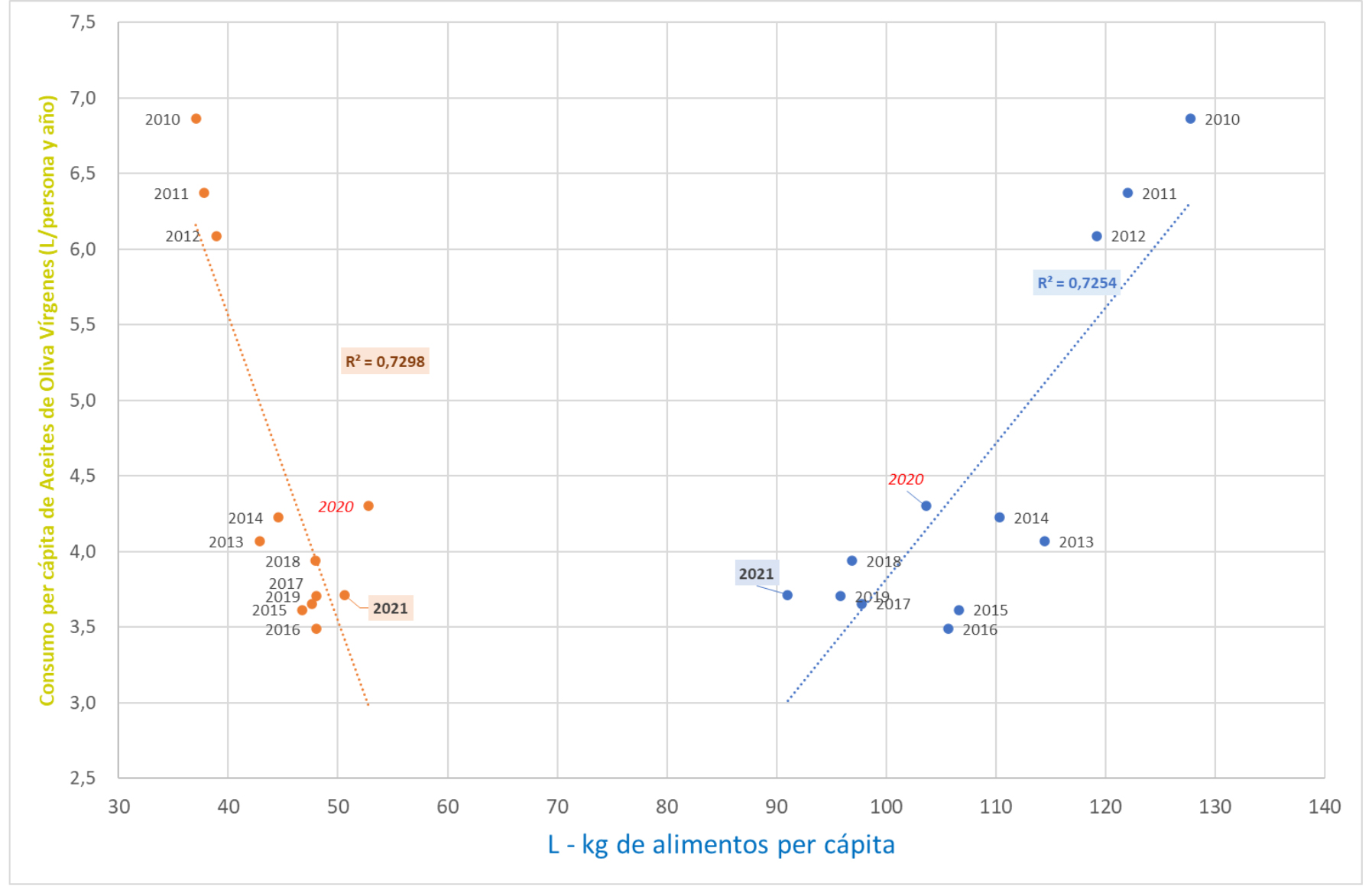

El consumo per cápita de estos dos Grupos de Alimentos se ha correlacionado con el consumo de AOVs y AOs obteniendo un elevado coeficiente de Pearson (Tabla 8). La representación gráfica de esta correlación con los AOs se muestra en la Figura 4 y con los AOVs en la Figura 5. Se observa en ambas gráficas cómo con el transcurso de los años, el consumo de cada categoría de alimentos varía a lo largo de los años, mostrando una tendencia o deriva irreversible salvo en 2020 por el efecto de la pandemia. Se observa gráficamente cómo el año 2020 ha sido 'anómalo' en el consumo, rompiéndose la tendencia de la recta al modificarse el comportamiento y consumo tanto fuera como dentro del hogar. Con respecto al Grupo I de alimentos, una situación tan estricta como un confinamiento, con una reducción casi total del consumo extradoméstico, solo ha podido retrocedernos en el tiempo hasta valores entre 2014-2015. Ello debe mostrar que resultará imposible volver a las cifras de consumo de hace 10 años y que nuevas formas de consumo son necesarias.

Respecto a 2021 se observa que se frena la tendencia de los años anteriores de la pandemia, probablemente por la inercia en las conductas adquiridas durante 2020 a fin de prevenir el contagio. Sin embargo, con el envejecimiento de la población, es previsible que esta tendencia siga con la misma reducción del consumo de AO y, probablemente, menos de AOVs.

Con respectos al Grupo II de alimentos, el año 2020 no ha significado que se consuma menos de estos alimentos, sino incluso ha aumentado, pues ha sumado parte del consumo extradoméstico que no se podría realizar fuera de casa por el confinamiento. Este hecho muestra que el consumo de los alimentos del Grupo II es ya estructural, está enquistado en la dieta de numerosos hogares. Por ello, en vez de 'luchar' contra ellos, habría que emplearlos para que fueran formas de entrada en los hogares de AOs, aunque sea ya en forma de producto procesado, precocinado o plato preparado. En esta línea se puede identificar la puesta en valor del empleo como ingrediente de AOVs o de AO en muchos productos, como tomate frito, gazpachos/salmorejos, tortilla de patatas, etc. aunque quedan muchos otros por 'conquistar' con la mejor grasa nutricional que existe: el AOVE.

A pesar de esta agrupación de alimentos, esta investigación está viva y es rehecha cada año con la publicación de los nuevos datos de consumo. Además, se realizan nuevos análisis estadísticos, como Componentes Principales, los cuales arrojan que la agrupación de los productos permitiría explicar la varianza de los resultados de forma más eficiente que los criterios de clasificación de los hogares empleados por el MAPA. Pero ello no implica que ambas agrupaciones sean contrarias o competidoras, al contrario, ambas formas de perspectiva de los hogares serán complementarias en la continuación de este trabajo, en el que se relacionará cada tipo de hogar con los alimentos de Grupo I y Grupo II identificados en la Tabla 8. Con ello se espera caracterizar mejor qué compran y relacionarlo con la categoría de aceite y grasa que se emplea.

Futuro del consumo de Aceites de Oliva en hogares

La tendencia futura no augura que el mercado nacional se pueda recuperar de forma natural, pues durante el confinamiento la recuperación del consumo ha sido coyuntural y solo permitió retroceder a cifras de 2014 sin que se reduzcan el consumo de los alimentos que se relacionan negativamente con los AOs. Los cambios son estructurales, y como se ha mostrado con la pandemia, irreversibles. Por un lado, se observa un aumento de los alimentos precocinados o procesados en los supermercados e hipermercados, así como la venta de comidas preparadas en estos mismos locales. Los supermercados han pasado de vender alimentos a vender comidas.

Por otro lado, y en la misma línea, está el fuerte aumento de la venta de comida a domicilio, lo cual ya no es exclusivo de los más jóvenes, sino es cada vez más frecuente que también Millennials (entre 30-50 años) pidan comida a domicilio una o dos veces por semana. Y esta demanda parece no parar de crecer, ya no se quiere dedicar tiempo a cocina, o bien, no se dispone de éste.

Ante este panorama la tendencia del consumo de AOs es hacia una reducción conforme la 'cesta de la compra' se va transformando en un 'bolsa de papel kraft'. Los usos de los AOs se verán reducidos a simples aderezos o lubricación en plancha, siendo probablemente menos afectado el consumo de AOVE que de AO.

Los resultados de los análisis por Componentes Principales muestra que la brecha en el consumo, si lo encajamos por edades, está entre la Generación X y los Millennials, pudiéndose ser crítica cuando la Generación Z alcance la independencia de procurarse su alimentación. Los 'Jóvenes Independientes' no son, como se podría presuponer, 'menos consumidores e infieles a los AOs', aunque están en un punto que, por muy poco se pueden pasar a los niveles de consumo de los 'Jóvenes con hijos pequeños'. Es esperanzador que con un poco de esfuerzo pueden llegar a mantener las costumbres de consumo de las 'Parejas con hijos mayores'.

Quizás por ello haya que pensar en nuevas estrategias para llegar a los consumidores futuros: bien por el servicio o por las propiedades de los AOVs, pues por volumen será complicado ante los cambios sociales y a usos a los que se desea invertir las migajas de tiempo que otras actividades prioritarias puedan requerir. La problemática actual no se soluciona simplemente con publicitar los AOs con un rostro conocido por la Generación del 'Baby Boomer' y su hijo para atraer a la Generación X, ni con streamers famosos, sino con el desarrollo de herramientas que haga a las familias volver al sofrito, bien por la salud, por ocio u otro beneficio que se pueda identificar.

No obstante, cualquier acción debe contar con el apoyo de no solo toda la cadena de valor de los aceites de oliva, sino con los gobiernos regionales y nacional para un impacto real en el consumo per cápita.

Corolario

Para el lector de este artículo seguro que no ha sido una novedad la tendencia a la baja del consumo de los AOs en los hogares, pues es un aspecto que preocupa a todo el sector, pues le empuja a buscar nuevos mercados o dejar en manos de otros la búsqueda de consumidores en tierras lejanas a las zonas de producción.

Sin embargo, las quejas o demandas de acciones para frenar esta caída, quizás están más enfocadas al precio o al packaging cuando deberían estar dirigidas hacia un cambio en el perfil del consumidor, de los hogares y del poder adquisitivo de éste.

En este trabajo se pone en relevancia que un factor de conjuntos de alimentos que necesitan de AOs para consumirse, frente a otro grupo, identificables como sustitutivos de estos primeros, que están ganando espacio en los carros de la compra. La intensidad de esta sustitución podría ser variable a diferentes factores, como la edad del responsable de compra, el poder adquisitivo, la presencia de niños pequeños en el hogar y/o el tipo de hogar.

Y el panorama futuro no pinta bien para los AOs a nivel de hogares, pues esta sustitución no es facilitada por los super e hipermercados que han pasado de vender alimentos a vender comidas, lo que lleva camino de cambiar el carro de la compra por una 'bolsa de papel kraft'.