Exportación española y extremeña en 2019-2020: la concentración internacional y su influencia en los precios a nivel de almazara

España ha exportado en las últimas cuatro campañas más de 4 millones de toneladas de aceites de oliva, con una tendencia creciente de en los últimos años entorno al 6% (tanto de media entre 2017-2020 como el crecimiento de 2020 sobre 2019). Estas buenas cifras benefician a toda la cadena de valor de los aceites de oliva. Sin embargo, quizás esta mejora en la comercialización y creciente consumo mundial no se reflejen en los precios de liquidación o compra de aceituna, ni en la venta de graneles de las que muchos olivareros y almazaras dependen.

La búsqueda de una explicación de por qué los precios no aumentan en muchas ocasiones se enfoca erróneamente a una causa que le satisfaga o le permita centrar su disgusto a esa circunstancia. Recientemente se asiste a centrar las razones de el no aumento de precios incluso en circunstancias de aumento del consumo interno e internacional a la gran cantidad de superficie de olivar en marcos superintensivos. El uso de la 'ley de la oferta y la demanda' de forma simplificada justificaría el hecho, pero no la explica en cuanto, todavía, el peso en la producción nacional no está ni muy influenciada ni determinada por la recolección temprana de aceites mucho más competitivo en costes. Incluso tampoco lo sería en una Comunidad Autónoma como Extremadura en la que el olivar superintensivo ocuparía cerca del 10% de la superficie de olivar de molino y esta pasada campaña, el olivar de regadío extremeño hubiera aportado casi 2/3 de la producción regional.

La situación de precios y la evolución del mercado de aceites de oliva es más compleja. No cumple la Teoría de la Navaja de Ockham en la que nos tengamos que quedar con la explicación más sencilla como la correcta. Será más conveniente aplicar el método científico y buscar la solución más probable mas no necesariamente la más simple.

En los estudios que realiza el Centro Tecnológico Nacional Agroalimentario (CTAEX) se ha concretado en dos circunstancias la problemática de la comercialización de los aceites de oliva. La primera sería el consumo interno, que como ya es conocido y se ha presentado en estudios anteriores, tiende a reducirse. A lo largo del año 2020 el consumo en los hogares ha aumentado un 10% aproximadamente y ello se debe al factor coyuntural de la pandemia.

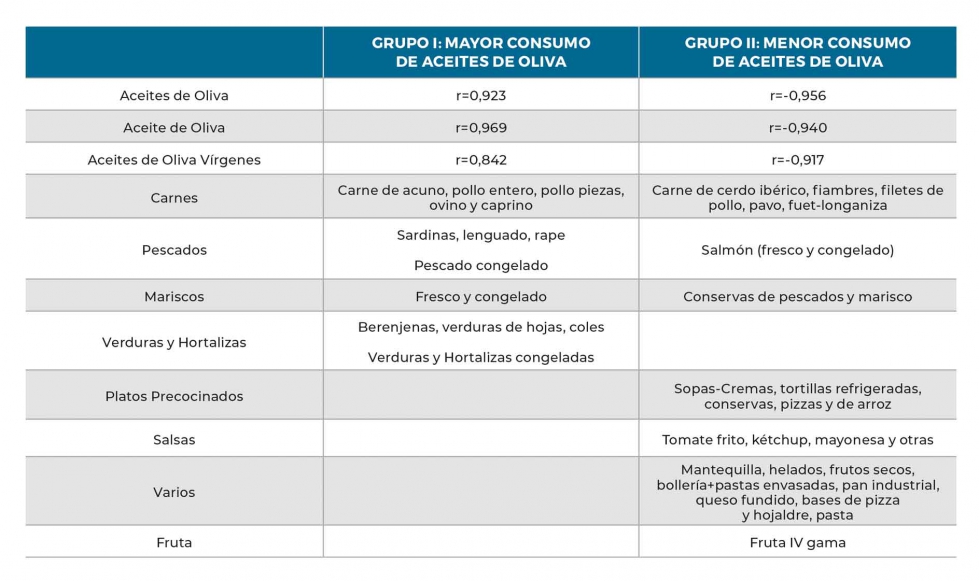

Esta bajada de consumo interno y la menor presencia en la cesta de la compra se relaciona con otros alimentos que para su preparación se emplea aceites de oliva (Tabla 1), no directamente con la reducción del consumo de aceites de oliva sustituidas directamente por otra. La causa está en que se dejan de comprar otros alimentos que para su preparación se necesita aceite, y el tradicionalmente elegido ha sido alguno de los Aceites de Oliva.

En la cesta de la compra se ha observado que mientras unos alimentos, como los que ya están (ultra)procesados o bien para su preparación el uso de una grasa en su preparación es bastante menor, otros, que requieren una mayor dedicación en la cocina para su consumo, son sustituidos. Por ejemplo, baja el consumo de pollo entero y troceado, y sube los filetes de pollo. Como resumen a esta circunstancia: el futuro del consumo interno está en el sofrito.

Este cambio de la cesta de la compra ha llegado al consumidor, y aunque el punto de venta también ha influenciado en las ventas nacionales en los últimos años, este descenso de consumo se refleja en una mayor competencia entre almazaras envasadoras, que luchan por “conquistar nuevas plazas” donde colocar sus aceites. Así, el mercado interno se convierte en un 'mar rojo' de una alta competencia en calidad y en precio.

Por otro lado, siendo ya España un mercado maduro y muy competitivo, queda salir al exterior y comercializar. Las cifras son muy esperanzadoras: aumento futuro del consumo mundial, casi 200 países consumen aceites de oliva, etc., pero no se observa que ello repercuta en los precios en origen. Al igual que con la distribución, la exportación está sufriendo una evolución que concentra en unas pocas empresas el mayor volumen de aceite. Ello afectaría en dos aspectos, uno dificultando el crecimiento de muchas empresas que depositan sus esperanzas en la exportación directa de sus aceites y segundo, las empresas que venden graneles a quienes exportan no llegan a recibir el impacto de ese incremento mundial.

Otro tema de discusión será si la no percepción de beneficiarse del crecimiento mundial del consumo se debe a que no existe como tal (el precio de venta fuera tenga el mismo margen de beneficio que cuando se vende en el mercado nacional), o bien se queda en los eslabones que han hecho posible esa venta al exterior y que, sin movimiento o sin compartir riesgos, no llegará al olivicultor.

En este artículo se intenta analizar la evolución en los últimos años de la exportación de los aceites de oliva (AOs) y del aceite de oliva virgen extra (AOVE) español, a fin de conocer mejor la segunda razón de busque una explicación a la situación de precios nacionales.

Materiales y métodos

Se han obtenido los datos a partir del Ministerio de Agricultura, Pesca y Alimentación, así como del ICEX.

Resultados

Concentración de empresas exportadoras

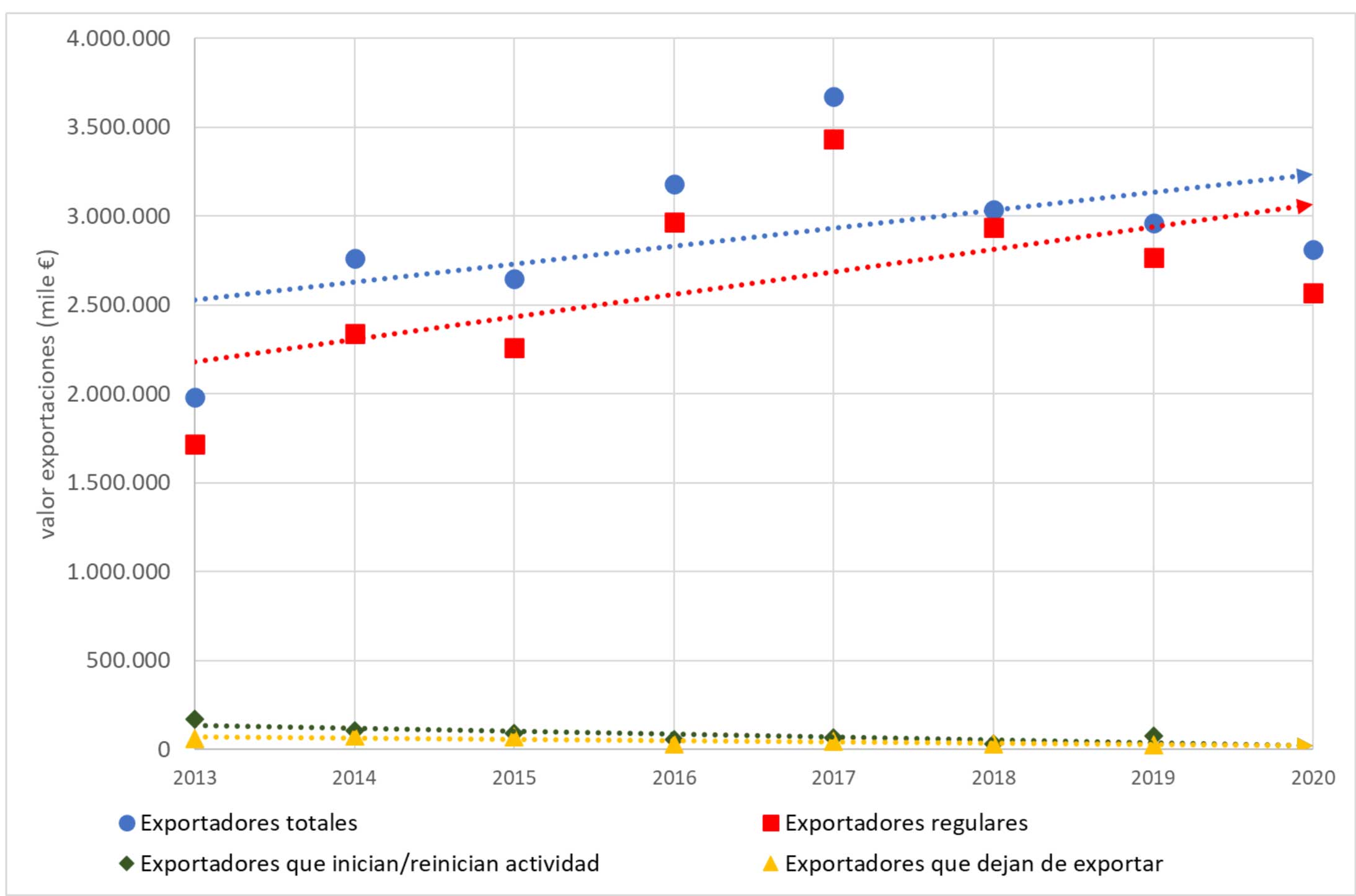

Anualmente son cerca de 1.400 las empresas que exportan desde España aceites de oliva (AOs), aunque en los últimos 3 años los valores han estado por debajo de esa cifra, siendo solo 1304 las que han presentado actividad en 2020. Sin embargo, no todas estas empresas exportan regularmente. Solo el 54% de las empresas lo han hecho de forma constante los últimos 4 años seguido, unas 700. El aspecto negativo radica en que anualmente unas 444 empresas abandonan la actividad exportadora.

Como aspecto positivo está el hecho que las empresas que mantienen su exportación constante durante 4 años son más que las que dejan de exportar. La media desde 2013 indican que son 100 empresas anualmente las que alcanzan esa cifra frente a 68 la media de empresas que no llegan exportando a los 4 años.

Desde 2017 el ICEX diferencia sus cifras de exportación por categorías comerciales de los AOs, por lo que se puede comprobar que entre 2017-2020 exportan AOVE una media de 1.114 empresas, cifras estables y que representaría que el 83% de las empresas exportadoras llevan AOVE en su portafolio. Otro aspecto positivo es que de las 699 empresas que exportan regularmente, 561 empresas (80%) lo hacen con el AOVE.

La causa del descenso se puede observar con un vistazo a la facturación de cada grupo de empresas según su regularidad (Figura 2). Las empresas exportadoras regulares, ese 54% del total, son las responsables del 94% del valor de las ventas.

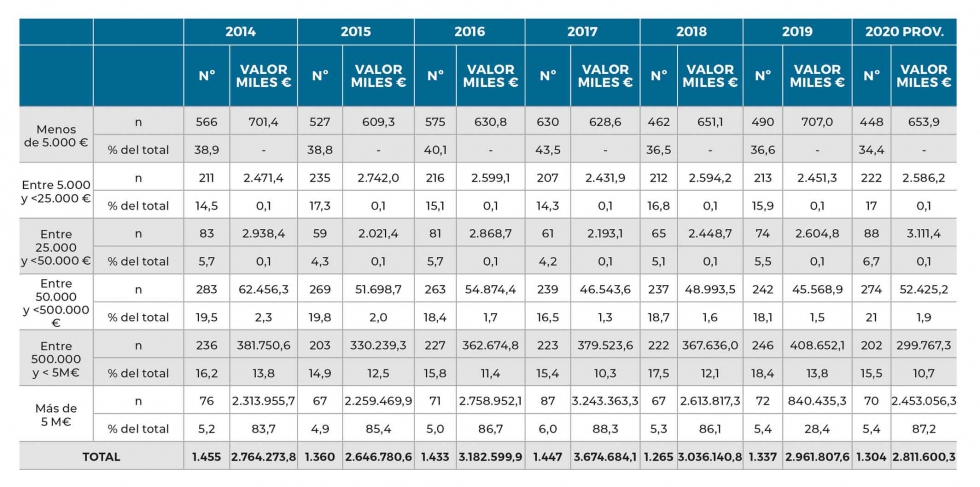

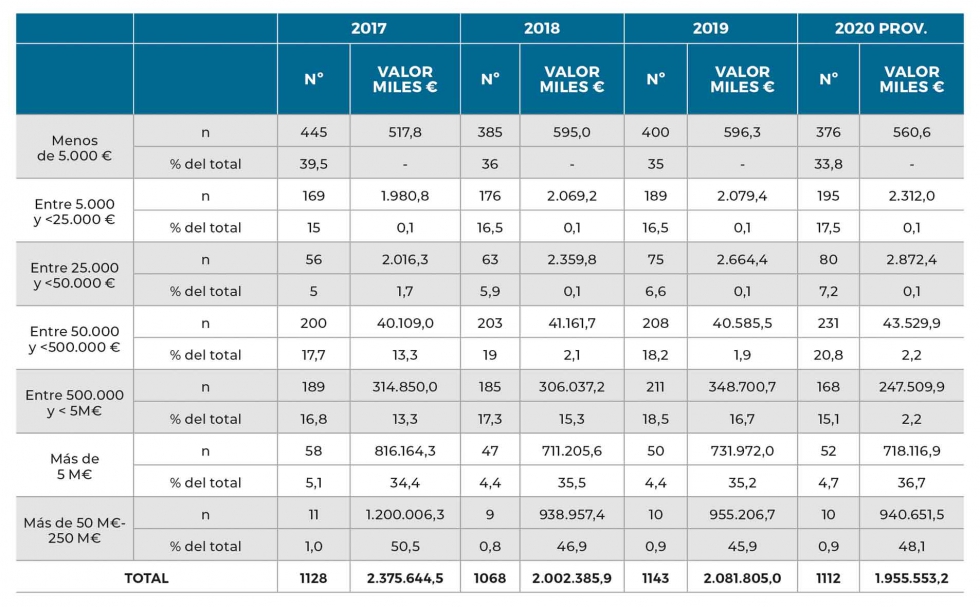

En la Tabla 2 se muestran el número de empresas y el valor de las ventas de AOs y en la Tabla 3 para los AOVE agrupadas por volumen de facturación. En los datos se observa que tan solo el 5,4% de las empresas, 70, obtuvieron en 2020 más de 87% de las ventas (2.453 M€ de los 2.811 M€ totales de valor de ventas). Desde otra perspectiva se puede destacar que 1.032 empresas vendieron por valor inferior a 58 M€, el 2,1% del valor, y representaban el 79% de las empresas exportadoras, por lo que con trabajo se puede abrir un hueco en el mercado

En lo que respecta a los AOVE, hay 10 empresas de las 1.113 que exportan por valor del 48% de las exportaciones (más de mil millones de euros) (Tabla 2). No obstante, para hacerlo comparable con los aceites de oliva, en entre 2017-2020 62 empresas exportaron por valor de 1.753 M€, es decir, el 5,7% de las empresas exportadoras de AOVE posee el 83% de la facturación. Mientras para la categoría AOs las 5 primeras empresas poseen el 35,7% del volumen exportado en 2020, concretamente para los AOVE 'solo' poseen el 32,1%. Por tanto, se aprecia una ligera menor concentración en esta categoría que con respecto los AOs. Estos datos concretos de 2020 son muy similares el resto de los años de los que tienen cifras.

Cualitativamente se aprecia que las empresas que factura más de 5 M€ poseen una estabilidad en sus ventas. Las empresas que facturan menos de 5.000 € (que serían 1.000-1.500 litros de AOVE), y que llegan a ser una de cada tres, tienden a rebajar su número. En el siguiente rango de valor de ventas se observa ya un aumento del número de las empresas y de su valor de ventas incluso en épocas de bajada de precios como ha ocurrido a partir de 2017. Existiría una interfase e intercambio de empresas en el rango de facturación de 500.000- 5 M€, en las que algunas empresas podrían tener más posibilidades de pasar al grupo inferior antes que entrar en el grupo de las empresas que facturan más de 5 M€.

Algunos mercados de interés a los va los AOs españoles

Los datos de exportación son una información compleja que deben ser analizadas de una forma global y al mismo tiempo influenciada con aspectos coyunturales de cada país (desde la pandemia hasta las renovaciones presidenciales) así como estructurales (convenios bilaterales, logística, sociodemografía…). Atendiendo a la evolución de los últimos 6 para los AOs y los 4 para el AOVE se han destacado algunos países en los que una pequeña o mediana empresa podría encontrar la venta de sus aceites

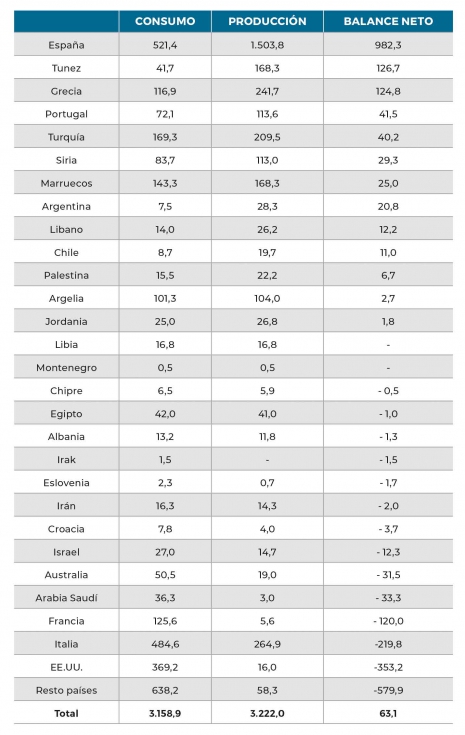

Hay un axioma en el mercado de los AOs que indica que es más fácil crecer su consumo cuando existe una tradición o mínimo conocimiento sobre el Olivo y los AOs. Que cumplan este requisito hay importante número de países en los que, a pesar de tener una producción de AOs, no cubren la demanda nacional. En la Tabla 4 se recogen el balance neto de la demanda de aceite de los principales países productores y su demanda. Claramente se ven los países netamente exportadores (España, Túnez, Grecia, Portugal…) y países en los que, con una producción (EE.UU., Italia, Francia, Australia o Egipto) posee un importante consumo. Sin embargo, solo unos pocos podrían llegar a ser mercados accesibles para pequeñas empresas o para producto envasado (Italia demanda básicamente a granel o EEUU es un mercado para grandes volúmenes), pero hay mercados en los que se pueden establecer operaciones al estar el consumidor ya habituado e identificado con este cultivo.

Posibles mercados de interés serían:

- Francia, con un volumen medio de exportaciones españolas de más de 87.000 t de los que unas 65.200 t son de AOVE (75%). Es un país competitivo en precio (normalizando el precio medio de exportación española sería de 0,98), con una media de los últimos 6 años de 3,3 €/kg. Este mercado representaría el 9,5% del valor de las exportaciones españolas. Por ello se ha convertido en un mercado atractivo y 'fácil' (logística, moneda, legislación…) y está creciendo en empresas que ponen sus ojos en él, con ya cerca de 250 empresas haciendo operaciones, de las que unas 200 lo hacen con AOVE, y una clara tendencia al alza.

- Lituania Letonia y Eslovaquia: mercados pequeños, pero con crecimiento. Estos tres países apenas suman 5 millones de litros de AOs, de los que 4,4 son de AOVE (86%), pero poseen características más interesantes para las pequeñas industrias más que para las grandes envasadoras que no poseen centros estratégicos. Eslovaquia es de los tres el que menor valor medio poseen sus aceites, siendo 0,88 veces inferior al precio medio de las exportaciones, pero posee una baja competencias de empresas exportadoras nacionales y de los tres países es el que más AOVE recibe. Lituania ya supera el millón de litros, de los que un 93% es AOVE, con un atractivo precio medio que está 1,13 veces por encima de la media y ha llegado en 2020 a 1,21 veces. Además, no hay una elevada competencia entre empresas españolas. Letonia es el país con menos consumo de este grupo, 425 mil litros, pero que también posee un precio medio de venta atractivo como ocurre en Lituania. En este mercado la competencia entre empresas españolas es mayor que en Lituania.

- Dinamarca e Irlanda, evolución con fluctuaciones, pero con mimbres para crecer. Estos dos países han tenido picos de consumo en años anteriores mayores que los actuales, pero la tendencia es a recuperarse en los próximos años y ello se observa con el aumento de volumen de las exportaciones españolas a estos países (incrementó en Irlanda un 47% el valor de las ventas y un 15% en Dinamarca). Aumentan el número de operadores y el precio medio de las exportaciones son 1,04 veces y 1,33 veces superiores en Irlanda y Dinamarca que la media de las exportaciones nacionales. Esta diferencia en el precio radicaría en que en Irlanda las exportaciones españolas de AOVE es del 50% frente al 80% en Dinamarca.

- Polonia es un mercado creciente, con cerca de 4.000 t de exportación anual de media pero que ya en 2020 recibió 4.790 t de AOs español, de los que el 71% es de la categoría AOVE. Aunque el pico de exportaciones se alcanzó en 2016 a unos precios 1,15 veces superiores a la media de las exportaciones, vuelve a crecer el mercado con unos precios de 0,97 veces la media de las exportaciones mundiales. Este mercado ha dejado de ser atractivo para muchas empresas que no exportan AOVE pero sí hay muchos operadores, mientras las que llevan esta categoría al país se mantiene en unas 140. El bajo nivel de vida puede ser un hándicap, pero las expectativas económicas del país son positivas.

- Bélgica, Austria o Croacia han sido países en los que se exporta ahora un tercio menos que en 2017, pero que pueden tener campo para crecer. En Bélgica los AOs poseen un valor medio más alto (1,06 veces el precio medio de las exportaciones), mientras que en Austria y Hungría es menor (0,96 veces). Austria posee una baja ratio de AOVE, del 51%, mientras que Bélgica y Croacia del 83% y 85% respectivamente.

- Suecia posee un crecimiento lento en consumo. De España se exportan de media unas tres mil toneladas y en 2020 se alcanzó la cifra de 3.570 t, con valores medio de precio de aceite por encima de la media (1,11 veces en 2020). Como aspecto interesante está que en los últimos años hay un aumento de la ratio AOVE/AOs, siendo la media de los últimos 4 años del 73% pero en 2020 del 83%. El número de empresas estarían en torno a 50, con una fluctuación según los años.

- En Asia evidentemente China es unos de los mercados que por cifras es más atractivo, y por eso son objetivos de las grandes envasadoras nacionales. Quizás por ese aumento de grandes envasadores el número de operadores se está reduciendo, bajando de 204 en 2016 a 125 en 2020. Las exportaciones españolas están en torno a 28.000-34.000 t anuales y el valor de ventas se va reduciéndo y es cada vez más cercano a la media mundial. La ratio AOVE/AOs es del 70%, aunque es muy variable, pues ha habido años en la que ha llegado al 88%. El mercado Chino representa el 3,8% del valor de las exportaciones de AOs. Es un mercado que puede crecer pero que gana en competitividad en precio y en volumen.

- Brasil y México son países de crecimiento en el consumo de AOs español. A diferencia de algunos países de la UE en los que ha habido una ligera caída del consumo, estos dos países no han dejado de crecer en sus importaciones de AOs español. Brasil posee una media en los últimos 6 años de más de 12 millones de litros, y en el 2020 ascienden a 16 los millones exportados dese España. Aproximadamente el 91% de la exportaciones Español son de AOVE.

- En cambio, México recibe de media casi 11 millones, siendo en 2020 13,5 los millones. Este mercado está creciendo no solo en volumen sino de ratio de AOVE/AOs, situándose en 2020 al 95%. Eso ha llevado a un fuerte incremento de operadores en estos mercados, de hasta 86 en México en 2018 mientras que en Brasil son más estables la cifra de unas 50 empresas exportadoras anuales. Otro de los aspectos positivos de estos dos mercados es el precio medio, el cual está por encima de la media mundial, en torno a 1,24 veces en ambos países de media.

- Oriente Medio: Países como Arabia Saudita o Emiratos Árabes son mercados atractivos para la venta de AOs, sobre todo la categoría AOVE. Ha aumentado su volumen casi un 50% desde España llegando a los casi 15 millones de litros en 2020, y mercados en los que la ratio de AOVE es del 85%. No obstante, son mercados muy diversos, con precios medios que pueden llegar a ser 1,46 veces el precio medio de las exportaciones españolas a estar por debajo de éste. Aunque el número de operadores tienen a reducirse. En un futuro a medio plazos estos países pueden reducir su demanda externa por las inversiones en producciones de AOVE realizada en la zona, aspecto que es de consideración a fin de hacer inversiones futuras en apertura de mercado.

- Australia: el consumo de AOs en general está aumentando en este país, aspecto que los AOs ha ido cubriendo desde España con un volumen de exportación de 11,6 millones de litros en 2015 a 27,4 millones en 2020. Este mercado es “vecero”, que paga un valor 1,11 veces la media de las exportaciones nacionales y en la que suelen operar unas 38 empresas en los últimos dos años. Otro aspecto débil del mercado es que la ratio AOVE /AOs es inferior al 65%.

- Canadá, puede ser un interesante país de crecimiento estratégico tanto para pequeñas envasadoras como para aquellas que busquen una estrategia de internacionalización. Como aspecto de interés está el alto porcentaje de AOVE, cerca del 88% de las exportaciones a este país. Las exportaciones españolas han multiplicado su volumen de AOs por 8,7 en 6 años y el de ventas 6,8 veces. El número de operadores superan los 110, aunque en 2020 se han reducido a 96 a pesar del crecimiento en volumen. Este mercado es objetivo de las grandes industrias y ha pasado de representar el 0,2% del volumen de ventas de las exportaciones españolas al 1,4% en 6 años. Además, es un mercado atractivo en precio, con un valor medio de los AOs de 1,14 veces la media de las exportaciones nacionales.

- Japón y Corea del Sur, son dos de los mercados por antonomasia y el sueño de muchas empresas. Japón posee un consumo de AOs españoles cercano a los 40 millones de litros (de los que el 73% fueron en 2020 aunque el promedio es del 76%) mientras que el país coreano de más de 12 millones (con una ratio de AOVE en 2020 del 85% cuando la media era del 95%). Estos interesantes volúmenes hacen que sean países con muchas empresas operando allí, e incluso así, les permite aspirar a interesantes ventas en el futuro. El valor medio es en Japón superior al de Corea del Sur, 1,15 veces frente a 1,04 veces el precio medio del mercado.

- África: en el mercado africano el país más interesante sería Sudáfrica. Aunque no existe un crecimiento claro, sí lo ha habido de operadores (en torno a la veintena actualmente) y se alcanza un volumen de 2,5 millones de litros. Este país está también iniciándose en el cultivo del olivo y podría ser un mercado a medio plazo interesante para alguna pequeña empresa, sobre todo porque prácticamente el 95% de lo exportado desde España es AOVE. El precio medio es 1,12 veces el medio de las exportaciones.

Exportación por provincias

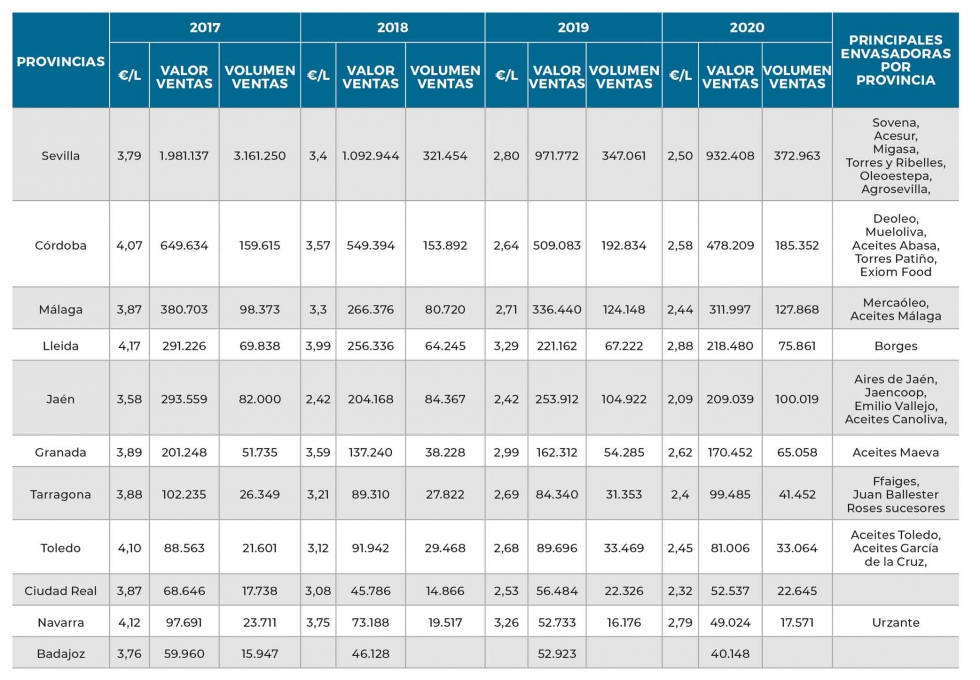

La distorsión de las empresas que principalmente se dedican a la exportación frente a la producción se observa también con las localizaciones de las principales provincias de origen de la exportación. En la Tabla 5 se muestra que la principal provincia exportadora es Sevilla, con un volumen de ventas superior a tres veces su producción de aceite. La razón radicaría en que en esta provincia están localizadas las entidades más importantes a nivel nacional para el refinado y envasado de AOs: Sovena, Acesur, Migasa, Torres y Ribelles, Oleoestepa, Agrosevilla, etc.

Similar ocurre con Málaga, tercera provincia en exportaciones con una media de valor de ventas de 323 mil euros y un volumen de casi 77 millones de litros. En esta provincia se localiza Mercaóleo y Aceites Málaga. En segunda posición estaría Córdoba que sí posee una elevada producción y que además cuenta en su provincia con importantes empresas exportadoras: Deoleo, Mueloliva, Aceites Abasa, Torres Patiño, Exiom Food, etc. Córdoba exporta 173 millones de litros por valor de 546 M€. Habría que anotar que, a pesar de aumentar volumen, ha bajado notablemente el valor de las ventas, aspecto que se comentará más adelante.

Lleida es la cuarta provincia en volumen, debido principalmente a la empresa Borges. Esta provincia exporta 69 millones de litros y con un valor de ventas de casi 247 M€. Jaén y Granada, a pesar de su gran producción de aceites, exportan (incluso contándose los graneles para Italia) 93 y 42 millones de litros. No se observa una evolución importante en sus datos, con importantes fluctuaciones de una campaña a otra. Badajoz es una provincia con una baja exportación directa de sus aceites, pasando de casi 60 millones de litros en 2017 a 40 millones. La razón podría estibar en las malas cosechas de las últimas campañas, así como a los acuerdos comerciales de algunas empresas con grandes envasadoras que les comercializaría vía Córdoba o Sevilla sus AOs.

Atendiendo al valor de los AOs es importante anotar que el valor medio de exportación más elevado se obtiene en Lleida y Navarra, con valores medios de los últimos 7 años de 3,66 €/L frente a los 3,51 €/kg de los aceites exportados desde Navarra. Los precios más bajos se obtienen en Jaén, con un valor medio 0,85 €/L más baratos que Lleida, seguido por Ciudad Real y Tarragona.

Dentro de los AOs, la categoría AOVE posee un importante peso en las exportaciones españolas, representando el 71,3% del volumen de las exportaciones. Pero lo destacable es que en 2019 representaron el 82,4% y en 2020 el 72,1%. Respecto al valor de las ventas representa el 68,9% sin grandes fluctuaciones en los últimos cuatro años.

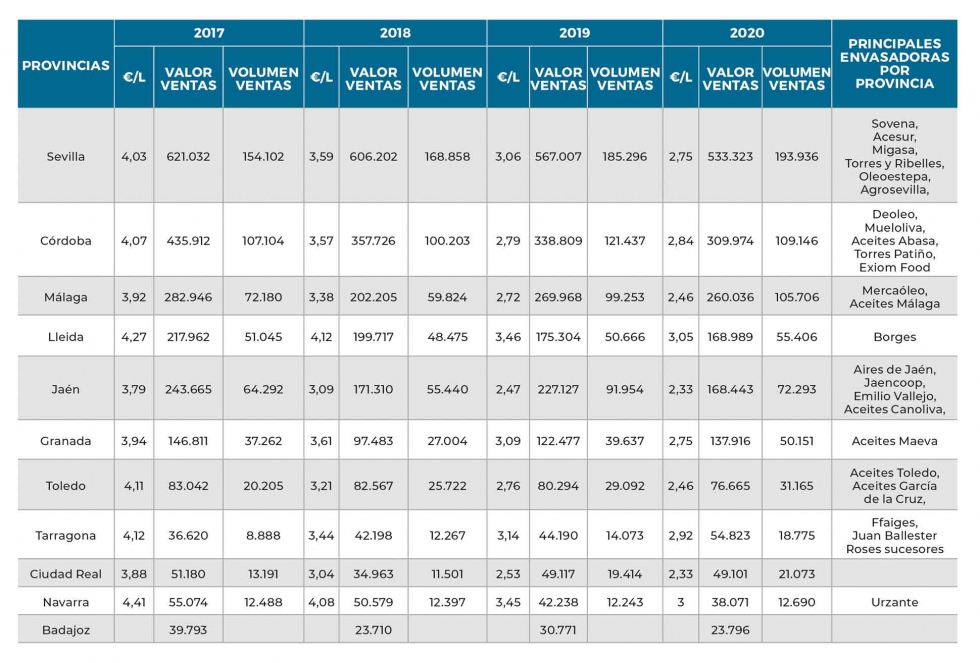

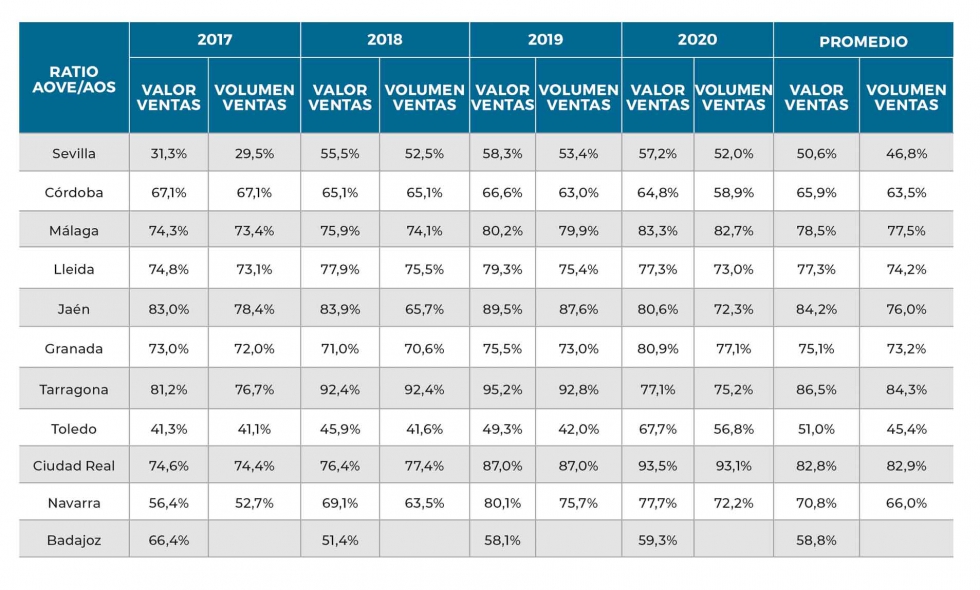

En la Tabla 5 se indican las principales provincias exportadoras de aceites de la categoría AOVE mientras que en la Tabla 6 los porcentajes del peso de la categoría AOVE sobre las exportaciones totales de AOs. Cabe destacar que la provincia de Sevilla es la que mayor peso posee en el envasado de aceites que no pertenecen a la categoría AOVE. En las provincias de Granada y Toledo ocurriría de forma similar, con un alto peso de otros aceites diferentes al AOVE. En el lado contrario Córdoba, Málaga, Lleida o Jaén son las provincias que en sus exportaciones tienen un alto peso el AOVE. Llama la atención que la provincia de Badajoz posee un alto porcentaje de sus exportaciones en categorías diferentes a AOVE, en torno al 40%.

Tabla 7. Porcentaje de AOVE respecto al total exportado desde las principales provincias españolas entre 2017-2020. Elaboración propia a partir de datos del ICEX.

Así, cabría destacar que las provincias de Jaén, Tarragona y Ciudad Real, independientemente de su volumen, exportan entre el 83-87% de sus aceites de la categoría AOVE. Le seguiría un grupo en los que estaría entre el 75-79% de su exportación con la máxima calidad que son Málaga, Lleida y Granada. La cola en la exportación de AOVE de las principales provincias, con un 51% de sus AOs siendo AOVE, están Toledo y Sevilla. La presencia de un elevado peso de refinerías y envasadoras en estas provincias es la razón más evidente.

Conclusiones

La información que el ICEX nos ofrece sobre el Perfil de Exportadores Españoles para los productos exportados permite obtener algunas cifras y datos para su reflexión, pues no debemos quedarnos en los datos totales, sino haremos más bien a nuestro sector si lo conocemos mejor, sus realidades, fortalezas y debilidades.

El que 'España exporte AOVE' es bueno para todas las empresas, pero quizás esa salida al mercado no está ni accesible para todos ni perceptible para muchos en sus precios de liquidación de aceitunas. La razón no estribaría en las altas producciones de determinados olivares, sino que no son los productores los que llevan el AOVE al mercado, dejando en manos de cada vez menos empresas la labor de comercializar en el exterior la mejor grasa nutricional que existe. A la hora de atender a las previsiones de exportación de una determinada empresa, el adquirir un determinado AOVE de alta calidad si estaría remunerado satisfaciendo al productor, pero en la mayoría de las ocasiones, no existe una diferenciación de calidad del AOVE entre un pueblo y otro, y es esto lo que ocasiona que, por ejemplo, desde las vegas altas del Guadiana hasta las vegas bajas exista una amplia oferta de aceites con similares perfiles sensoriales e iguales parámetros físico-químicos y los que al exportador le encaja en su pedidos y por los que tiene un alto peso negociador. La razón de la no repercusión total en precios del mercado internacional de los aceites de oliva es por quién es realmente el que se lo lleva al consumidor.

Esta situación puede llevar a muchas industriar a afirmar que quieren exportar. Pero la exportación es complicada y compleja. De acuerdo a los datos del ICEX tan solo el 54% de las que se lanzan consiguen mantenerse más de 4 años. La apuesta por el mercado internacional debe ser muy seria, y la no preparación de un plan estratégico o la no dotación de recursos pueden conllevar al fracaso tras un entusiasmo quizás mayor que la actitud presentada. No obstante, la empresa que mantiene una actividad exportadora durante cuatro años no suele abandonarla y si lo hace, es por su bajo valor de exportación que le hace no rentable el mantenimiento de esa actividad.

En los últimos años se observa un descenso generalizado de las empresas que hacen operaciones de exportación. El descenso de las empresas exportadoras en 2020 no sería únicamente justificable por la pandemia, por tanto, quizás estemos en un momento de reducción estructural de las empresas que exportan.

Además, los datos muestran claramente que en los últimos 4 años hay un aumento del volumen de exportación de las 25 principales empresas (<2% del total). Pero sobre todo este aumento es mayor entre las que están en el ranking entre la posición 10 y 25. Estos cambios, de pérdida de volumen de las 10 primeras, son movimientos industriales que a nivel nacional también se han observado, por una mayor apuesta por el envasado de las 'segundas' mayores envasadoras, llevando a una pérdida de cuota de envasado a las 6 primeras y que más tradicionalmente han mantenido la hegemonía en el aprovisionamiento a la distribución. Pues de forma similar, las 'segundas' grandes están creciendo y apostando por internacionalizar sus productos También es importante anotar que aumentan también las empresas que están entre el puesto 100 y 500, es decir el grueso de las empresas que regularmente exportan. Todo esto en global debe hacer pensar que para apostar por la internacionalización se requiere músculo y un trabajo para poder competir con las grandes envasadoras, y para lo cual se debe pensar en la necesidad de cooperar y/o integrarse vertical u horizontalmente.

Como conclusión debemos quedarnos que los positivos o negativos datos globales de la exportación son clave para todo el sector, pero que llegar al mercado exterior con números de peso en la cuenta de resultados en las empresas pequeñas es muy complicado, aspecto que tiende a agravarse cada día más. Ya son 199 países consumidores de la mejor grasa nutricional que existe, y a pesar de ser muchos países, se crean nuevos mercados cada año. Crecen las exportaciones a países y se observan crecimientos interesantes, pero hay que abordar economías de escala para poder atenderlos de forma constante y con volúmenes importantes. Ante este panorama y ante la necesidad de llevar nuestros zumos de aceituna al mercado internacional, cabe preguntarse si la integración vertical y las alianzas con grandes grupos sería una vía de mejorar estos números. En teoría este debe ser el camino, ¿es el camino correcto o el mejor camino? Nadie lo puede asegurar, lo que sí se puede asegurar que el peor camino es no hacer nada.