El mercado español, preparado para la concentración

Periodista. Coordinador de contenidos en FuturEnviro e Interempresas Smart Cities · Interempresas Media

18/01/2019

Juan Romero Turel, director de Livingstone Partners, es el autor de un breve análisis sobre el mercado de la distribución minorista de carburantes de automoción en España. Bajo el título ‘Operaciones corporativas en el sector de las estaciones de servicio: hay gasolina para el M&A*’ el estudio destaca que, al contrario de lo que sucede en los principales mercados europeos, en nuestro país el número de puntos de venta continúa creciendo.

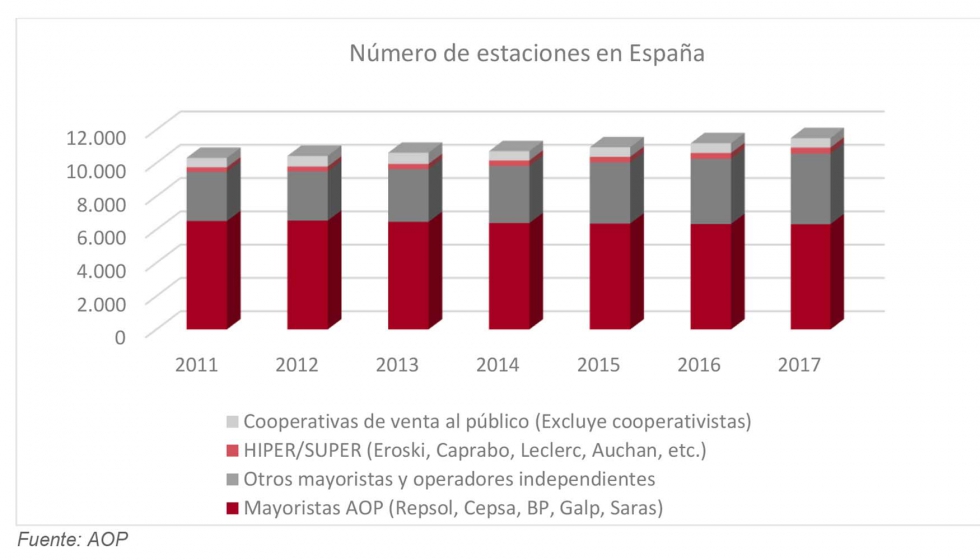

Este incremento de la red de puntos de venta de carburantes de automoción es ampliamente conocido por los profesionales del sector y está avalado por los datos que la Asociación de Operadores de Productos Petrolíferos (AOP) reúne en su Memoria Anual, que refleja cómo ese incremento se está acelerando. Así, en 2015 en España el número de puntos de venta aumentó en 220 unidades. Un año después, el incremento fue de 241 instalaciones, y en 2017 la red española aumentó en 307 gasolineras. Romero, quien asegura que “durante los últimos siete años la red de gasolineras en España ha crecido en más de 1.000 puntos de venta”, corrobora que el crecimiento “está impulsado en gran medida por el auge de los operadores independientes, de marca blanca y las estaciones de bajo coste”.

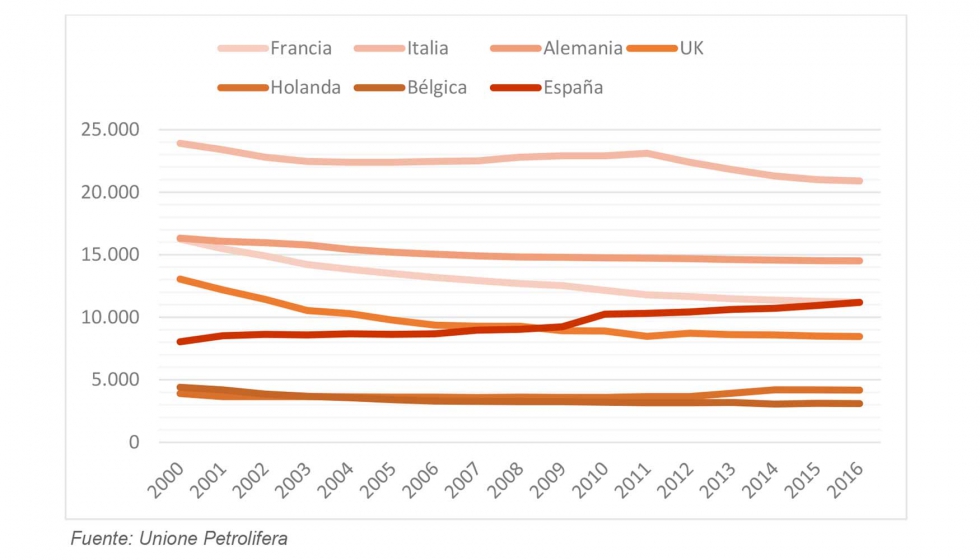

En declaraciones a Estaciones de Servicio, el autor del informe remarca que España “es un caso atípico en el mercado europeo, ya que es el único de los grandes países en el que el número de gasolineras está creciendo. La tendencia es la contraria en Europa, donde se viven procesos de concentración muy acusados, tal y como ha sucedido en el Reino Unido, Alemania e Italia, por citar solo algunos ejemplos de racionalización de las redes.”

“En nuestro país”, continúa Romero, “las principales operadoras han iniciado movimientos para racionalizar sus redes de estaciones de servicio. Se tiende a configurar redes con menos puntos de venta, pero con un superior volumen de ventas en cada uno de ellos. En mi opinión, enseñas como Repsol, Cepsa, Galp y Disa deben reconfigurar sus redes mediante la inversión en las gasolineras de mayor tamaño. La tendencia es a girar su portfolio de estaciones”, apostilla.

La proliferación de puntos de suministro, mantiene Romero en el informe, “indica que muy probablemente seamos testigos en España de movimientos corporativos a corto plazo involucrando a operadores independientes y al resto de mayoristas”.

El análisis fue publicado días antes de que se hiciera pública la filtración del del Anteproyecto de Ley de Cambio Climático y Transición Energética, un documento que generó una fuerte oposición de varios sectores económicos. Pero, ¿en qué medida afectará al valor de las estaciones de servicio los planes gubernamentales, que vienen determinados por los objetivos establecidos por la Unión Europea en su lucha contra el Cambio Climático?

Recordemos que en el mencionado anteproyecto se recogían iniciativas como la obligatoriedad de instalar puntos de recarga en aquellas gasolineras que vendieran al año más de cinco millones de litros de combustibles de automoción, una imposición que en caso de incumplimiento podría llegar a acarrear sanciones por hasta ¡¡30 millones de euros!!

En conversación telefónica, Romero afirma que “escribí el artículo días antes de que se produjera la filtración de ese documento, por lo que en él no se incorpora ninguna referencia al mismo. A pesar de todo, y tal y como sucede con otros segmentos de actividad, como la distribución eléctrica, el sector de las estaciones de servicio sigue siendo apto para que se produzca una concentración. El horizonte temporal de la Ley de Cambio Climático y Transición Energética es largo, por lo que los múltiplos de valoración no deberían cambiar. A corto plazo, los rangos de valoración no deberían verse afectados” asegura.

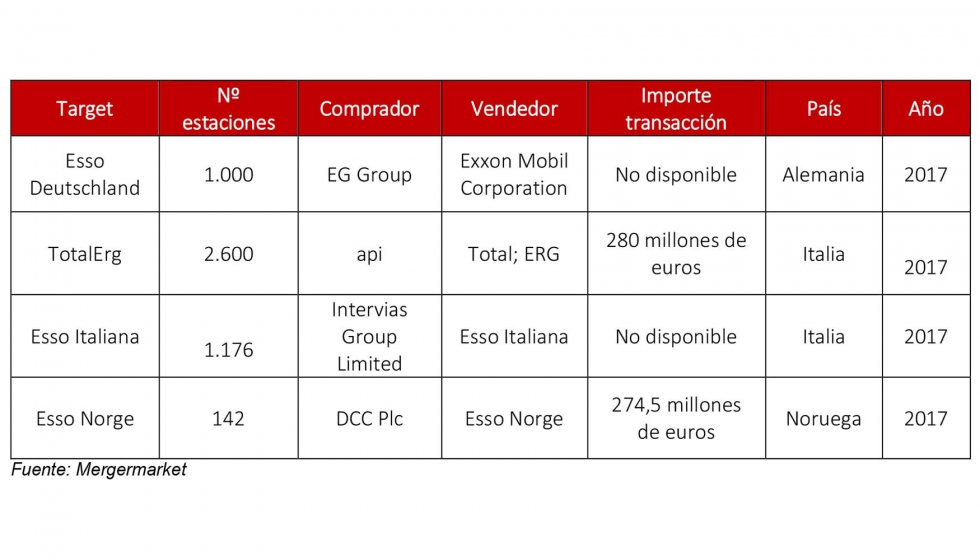

“Con el análisis”, añade, “también queríamos hacernos eco de varias operaciones que se han llevado a cabo en diversos países europeos de nuestro entorno. En España hemos constatado cómo varios operadores están creciendo gracias a adquisiciones de redes de estaciones de servicio como las que se citan en el estudio. En él se llama la atención sobre la salida de importantes mercados europeos de ‘majors’, como Shell y Exxon.”

En su análisis de mercado, el director de Livingstone Partners aporta un gráfico en el que “se puede observar cómo España es el único de los países del entorno europeo que registra tasas de crecimiento neto en el número de estaciones de servicio durante los últimos 16 años”.

El auge de los actores independientes

En 2017 se superó por primera vez en España la barrera de las 11.400 gasolineras, “un caso único en Europa”. El crecimiento ha venido impulsado en gran medida por los operadores independientes, de marca blanca y las estaciones de bajo coste. Todos ellos aumentaron su red en más de 320 puntos de venta durante el año pasado.

En opinión de Romero, el auge de diversos actores independientes se ha visto favorecido por la proliferación de gasolineras de bajo coste, un modelo de negocio que desde 2011 ha crecido un 44%, según los cálculos del director de Livingstone Partners.

Otro factor determinante en este incremento de la red de gasolineras en España ha sido la entrada en vigor de normativa que limita la cuota de mercado a las operadoras al 30%. Este freno al desarrollo, sobre todo de Repsol, ha supuesto una ventaja para los operadores de menor tamaño.

El aumento de la demanda de carburantes de automoción, apoyada en una mejoría de la economía, ha favorecido la entrada en funcionamiento de nuevas gasolineras. Romero señala algunas de las enseñas que más han crecido: Avia, Disa o Ballenoil.

¿Pueden ser los márgenes brutos del mercado español, algo superiores a los de mercados de nuestro entorno, unas de las causas de este aumento de las gasolineras? Romero cree que no. “El de la estación de servicio es un negocio con unos márgenes estrechos, en el que si no se logra un volumen de ventas importante es muy difícil subsistir. Es cierto que hay un bum, basado -en ocasiones- en la creencia de que se trata de un negocio rentable. La realidad es que los márgenes son más altos que en Europa, pero sigue siendo una actividad muy compleja y con una rentabilidad muy baja si se atiende al margen por cada litro de combustible vendido. Es un negocio en el que se logra rentabilidad, pero a base de volumen, para lo cual es necesario disponer de varios puntos de venta”, explica.

Total salió del mercado británico en 2010 y en 2017 abandonó el italiano. Foto: Luttenbacher Julien - Capa - Total.

Un poco de historia

Romero recuerda que Disa aprovechó en 2004 la salida de Shell del mercado español “para comprar su negocio y pasar de 147 gasolineras repartidas en las islas Canarias a 485 en todo el territorio nacional”. En la actualidad el grupo de origen canario ocupa el cuarto lugar del mercado gracias a la incorporación a su red de las 26 estaciones de servicio adquiridas al Grupo Gesa en septiembre de 2017.

Sobre estas dos operaciones, Romero estima que ambas “demuestran que las concentraciones en el sector van a seguir produciéndose. En el caso de Gesa, es una operación interesante para Disa, que ha permitido a la operadora canaria afianzar su posición en el mercado. Se trata de un número relevante de estaciones de servicio, bien ubicadas y con importantes ventas, por lo que ha resultado muy interesante” para la compañía presidida por Demetrio Carceller.

En cuanto a la adquisición de las gasolineras de Petrocorner por parte de BP, “es una operación de ‘real state’, de carácter inmobiliario. A nivel de negocio de carburante no es tan interesante. El fondo de inversión propietario de Petrocorner, Kingbook, estaba interesado en desinvertir y eso es lo que ha hecho. Se trata de dos operaciones distintas”, constata director de Livingstone Partners.

Otro actor que ha protagonizado varias operaciones en los últimos años ha sido Avia, que en 2015 compró a Q8 el negocio de distribución de su filial Fuel Iberia. La operación consistió en la adquisición de la red de distribución y suministro al consumidor final de gasóleo para uso agrícola, automoción, industrial y calefacción.

La coyuntura del mercado, cuyo crecimiento podría estar ralentizándose por la mera saturación de puntos de venta, “podrían atraer”, según el informe, el interés de grupos industriales o, como ha pasado en otros países, de fondos de inversión y ‘private equity”.

Estos últimos ya operaron en el mercado español de la mano de la estadounidense Avenue Capital y la británica JZ Capital. Ambas entraron en el capital de Petrocorner en 2014. La empresa llegó a contar con una red integrada por 65 gasolineras en España (adquiridas por BP en una operación que, con ligeras restricciones, ha sido aprobada por la Comisión Nacional de los Mercados y la Competencia, CNMC). Petrocroner llegó a cotizar en el Mercado Alternativo Bursátil (MAB) a través de su empresa matriz, Kingbook. Otro fondo con interés en el sector es AGS, que en febrero de 2018 año compró un paquete de 19 estaciones a Axa Real Estate.

Juan Romero Turel, director de Livingstone Partners, es el autor del análisis de mercado ‘Operaciones corporativas en el sector de las estaciones de servicio: hay gasolina para el M&A’.

Operaciones de salida

Como hemos apuntado, en el resto de Europa el número de estaciones de servicio “ha tendido a disminuir en los últimos años”, debido, “principalmente, a que la mayoría de las grandes petroleras han optado por una estrategia basada en cerrar las estaciones de servicio de menor tamaño y focalizarse en aquellas más grandes y con mayores volúmenes de venta.”

Algunas de estas grandes compañías petroleras han ido incluso un paso más allá, poniendo a la venta la totalidad de sus redes en determinados países. En este punto, Romero enumera varias operaciones.

1. Chevron vendió sus estaciones de servicio en Bélgica, Holanda y Luxemburgo en 2007.

2. Total hizo lo propio con su red en Reino Unido (2010) e Italia (2017).

3. Exxon Mobil (Esso) vendió una parte importante de su red en Europa: en 2014 salió de Francia y en 2017 abandonó Alemania, además de vender su red en Italia

4. Shell ha seguido una estrategia similar, desinvirtiendo en aquellos países que no consideraba prioritarios para su estrategia de crecimiento en Downstream. Vendió sus negocios en España y Portugal en 2004, traspasó sus activos en Italia en 2014 y en un año después vendió su negocio en Noruega.

Estas desinversiones han representado una oportunidad de crecimiento para los operadores independientes, que no han dejado pasar la ocasión y han adquirido las redes de sus competidores. Cabe tener en cuenta que, en algunos de estos casos, las operaciones de compra han supuesto el uso de la marca de la gran petrolera en el país en cuestión, así como el compromiso de suministro exclusivo durante un cierto periodo de tiempo, se remarca en el estudio. En el siguiente cuadro se pueden apreciar algunas operaciones europeas entre mayoristas e independientes.

Otra vía de crecimiento por parte de operadores independientes europeos han sido las fusiones o ‘joint ventures’ entre iguales. En ocasiones, ante la falta de desinversiones de los grandes grupos, los operadores independientes han optado por adquirir o asociarse con otros operadores homólogos. Algunos ejemplos son casos como el de EG Group, fruto de la fusión de EuroGarages con EFR, o el de las británicas MRH y Motor Fuel Group (primer y segundo operador independiente del país, respectivamente), que fusionaron sus negocios en febrero de este mismo año bajo la marca MGF.

La tercera vía no orgánica de crecimiento en el mercado europeo, en lo que respecta a los operadores independientes, continúa Romero, es la entrada del capital riesgo o ‘private equity’ en este tipo de empresas. Los actores financieros han visto una oportunidad en este segmento y han entrado en el capital de varias compañías en los últimos años. En ese sentido, en Alemania destaca la venta de Autobahn Tank & Rast Gruppe a Allianz Capital Partners por 2.200 millones de euros o la compra de la británica MRH por parte de Lone Star por 1.378 millones de euros.

“Desde Livingstone Partners creemos que esta dinámica observada en los países de nuestro entorno bien podría verse replicada en el mercado español. Si bien no se esperan cambios significativos en la posición de liderazgo de los grandes grupos, muy probablemente seamos testigos en España de movimientos corporativos a corto plazo involucrando a operadores independientes y al resto de mayoristas”.

Las operadoras mayoristas, en mejor posición

Como sucede en situaciones de cambio, incluso en los disruptivos (como sucede con la movilidad, en particular en las grandes urbes), los principales actores, siempre que estén dispuestos a ser flexibles, se encuentran en mejor disposición para hacer frente a etapas de incertidumbre.

Romero coincide y asegura que “las principales operadoras del sector han diversificado mucho su actividad y en la actualidad son compañías multienergéticas. De esta forma dan respuesta a las limitaciones que se están estableciendo, por ejemplo, en Madrid, a la circulación de los vehículos más contaminantes, y, además, se preparan para dar respuesta a la electrificación de la movilidad, que será más acusada en los principales núcleos urbanos de España. En definitiva, están buscando vías alternativas de negocio”. Es lo que están haciendo “las principales ‘majors’ internacionales, como BP, Shell, o Repsol y Disa por lo que respecta a compañías de capital español. Hay negocio también a largo plazo. Y también para las estaciones de servicio, porque los viajes por carretera se seguirán produciendo y en ellos será necesario repostar y también adquirir bebidas y comida”. Este cúmulo de circunstancias propicia que “estemos viviendo un momento muy interesante para el sector”.

Pero, ¿dónde quedan los abanderados? Porque las decisiones tomadas en los despachos de las grandes compañías energéticas no siempre coinciden con los intereses de sus socios privados. Romero afirma que “hay grupos de estaciones de servicio que no son propiedad de operadoras y que en los últimos años han hecho mucho dinero a pesar del descenso en el consumo de carburantes que se vivió en los primeros años de la crisis económica. Estas compañías no están interesadas en vender sus negocios porque ven que su flujo de caja sigue siendo bueno, porque han realizado inversiones que deben amortizar y, en algunos casos, rentabilizar aún más. Este tipo de empresas no tienen prisa por vender, incluso están interesados en aumentar su red, bien de forma orgánica o mediante adquisiciones”, explica desde su despacho en Valencia.

BP adquirió el pasado mes de julio al mayor proveedor de puntos de suministro de energía para vehículos eléctricos en el Reino Unido: Chargemaster, que gestiona la red pública de puntos de recarga de vehículos eléctricos más extensa del Reino Unido: más de 6.500 puntos en todo el país.

Un mercado a dos velocidades

El sector español de las estaciones de servicio protagoniza desde hace varios años un cambio a dos velocidades. Mientras que los puntos de venta integrados en las redes de operadores integrados en la AOP descienden lentamente, el incremento de las gasolineras bajo enseñas impulsadas por otros mayoristas y, sobre todo, el de las reunidas bajo el epígrafe ‘Otras marcas’ crecen a un ritmo muy alto.

Si en 2011 los mayoristas de AOP reunían a 6.511 puntos de venta, a finales de 2017 esta cifra había descendido a 6.323. Esta variación fue positiva en el caso de las estaciones de servicio integradas en redes promovidas por otros mayoristas, que en 2011 congregaban a 1.155 puntos de venta, cuando a finales de 2017 eran 1.404.

La categoría que ha experimentado es ese periodo la mayor y más positiva variación ha sido la de ‘Otras marcas’, que pasó de reunir a 1.800 puntos de venta en 2011 a estar formada por 2.834 al finalizar el pasado año. Hiper/supermercados también mostraron una evolución creciente (de 275 a 368), mientras que las cooperativas se mantuvieron estables (568 en 2011, 566 en 2017).

Estas variaciones, trasladadas a porcentaje, muestran que las estaciones impulsadas por los mayoristas integrados en la AOP representaban en 2011 el 63,15% del total, cuota que pasó al 55,0% a finales de 2017, una caída del 8,15%. En el mismo periodo, las gasolineras integradas en redes promovidas por otros mayoristas (UPI y otras) pasaron de controlar un 11,2% del mercado, una penetración que al cierre del pasado año era del 12,21%, un punto porcentual más. Por lo que respecta a las gasolineras propiedad y/o abanderadas por ‘otras marcas’, en 2011 ostentaban el 17,46% del mercado, una cuota que el 31 de diciembre de 2017 era del 24,65%, un aumento del 7,19%.

Desde finales de 2011 al cierre de 2017, los puntos de venta minoristas de carburantes aumentaron un 11,50%.

* fusiones y adquisiciones.