La automoción en España ante el reto de mantener la competitividad en el nuevo ecosistema global

CaixaBank Research

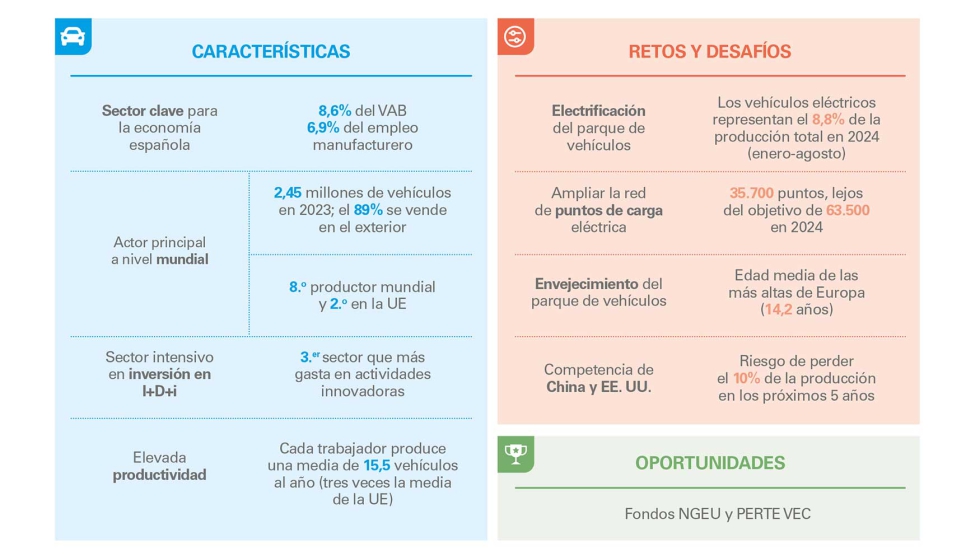

05/12/2024El sector de automoción es clave en el tejido productivo en España, no solo por su aportación al crecimiento del PIB y a la creación de empleo, sino también por su contribución positiva a la balanza comercial y su elevada capacidad de innovación. Con unas plantas de producción muy eficientes y automatizadas y una mano de obra altamente cualificada, el sector disfruta de una posición destacada a nivel mundial. Una vez superado el entorno adverso de los últimos años, marcado por los problemas de aprovisionamiento en los mercados internacionales de inputs esenciales como microchips y semiconductores, y los aumentos de precios y tipos de interés, el sector intenta encontrar su lugar en el nuevo ecosistema de la automoción mundial. En un momento en el que prima la transformación tecnológica hacia la electrificación, el futuro del sector pasa por el desarrollo y la implantación de actividades de alto valor añadido, ligadas a la movilidad autónoma, conectada y eléctrica.

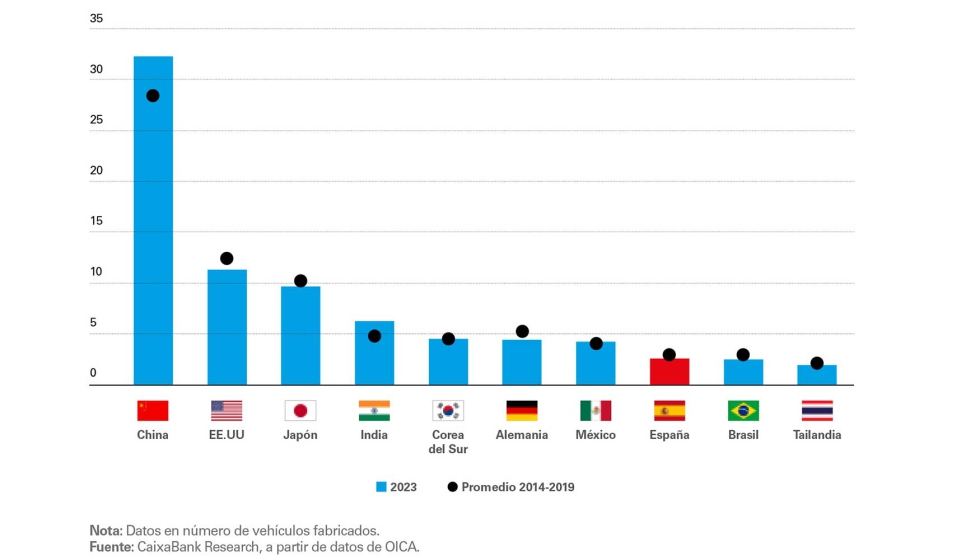

El sector de automoción de España no solo juega un papel fundamental en el tejido productivo de nuestro país, sino que también es uno de los más potentes del mundo. En 2023, España fabricó más de 2,45 millones de vehículos y se colocó como el segundo productor de Europa, solo superada por Alemania. Además, es el primer productor europeo de vehículos comerciales, el segundo de turismos y el cuarto de componentes.

En 2023, España fabricó más de 2,45 millones de vehículos y se colocó como el segundo productor de Europa, solo superada por Alemania

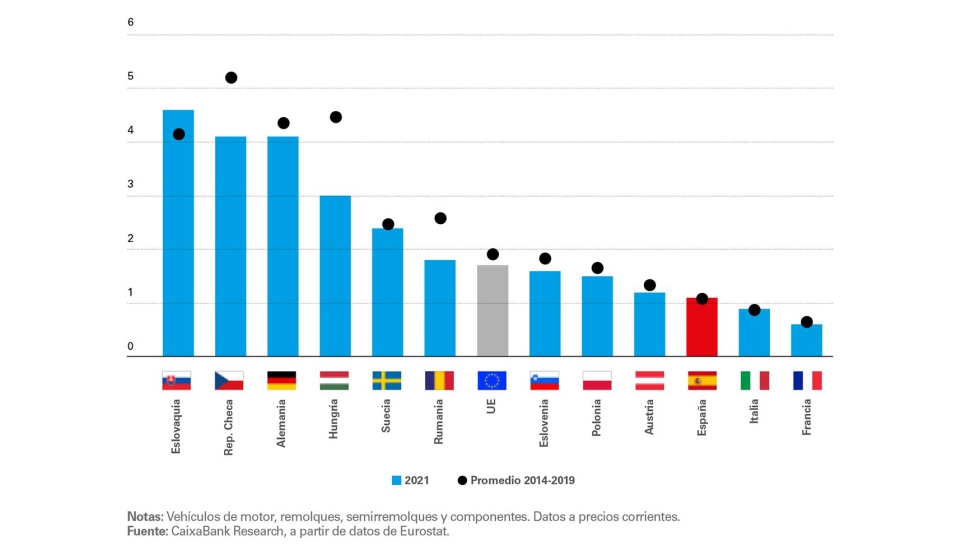

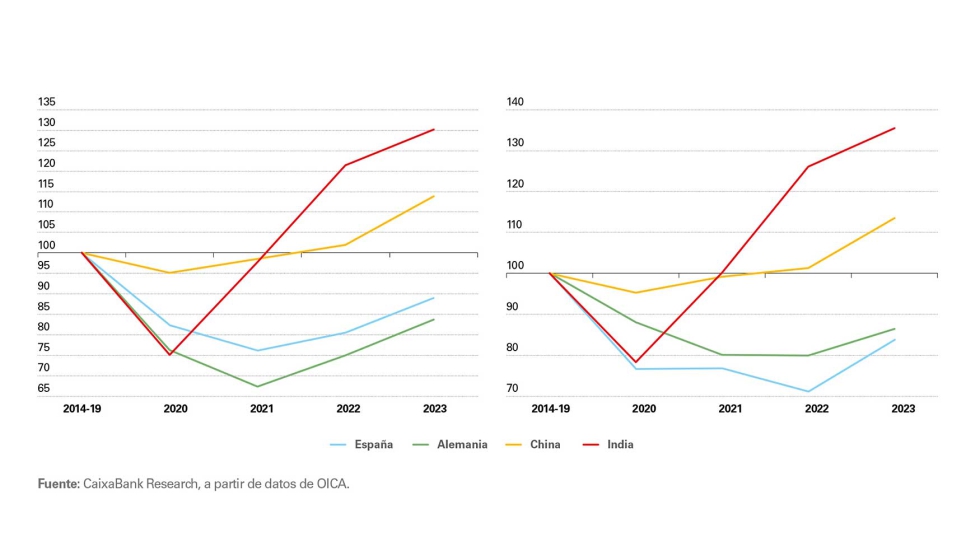

España es el octavo productor de vehículos del mundo, con una cuota del 2,6%. La cifra supone una ligera caída (3 décimas) respecto al periodo prepandemia (promedio 2014-2019), pero contrasta con los descensos más intensos, en torno a 1 punto, anotados por otras potencias como Alemania o EE. UU. De hecho, entre los principales productores del mundo, solo México, India y, sobre todo, China han aumentado su cuota. En cuanto a la contribución directa del sector de la automoción al VAB [1] España se sitúa, con un 1,1%, por debajo del promedio de la UE (1,7%) y muy lejos de Alemania (4,1%), si bien es uno de los pocos países donde la automoción no ha perdido peso respecto a 2014-2019.

Peso del VAB de automoción en la UE (% sobre el VAB total de cada economía).

La importancia del sector de automoción no solo se refleja en su contribución directa al PIB y al empleo, sino también en su interacción con otras actividades y en su elevada intensidad innovadora

Dentro de la industria manufacturera española, el sector de automoción [2] es el tercero en importancia, por detrás del agroalimentario y la fabricación de productos metálicos, y aporta el 8,6% del VAB y el 6,9% del empleo manufacturero [3](8,9% y 8,0%, respectivamente, en el periodo 2014-2019).

La actividad en el sector de la automoción genera un aumento de la demanda a otros sectores de actividad. Según el análisis de las tablas input-output, el efecto arrastre (multiplicador económico) del sector es muy importante: por cada euro generado directamente por la automoción, se generan aproximadamente 0,8 euros adicionales en el conjunto de la economía. Entre los consumos intermedios que más demanda el sector destacan los productos metálicos (12,8% del total), comercio, tanto mayorista como minorista (7,5% y 5,0%, respectivamente), caucho y plásticos (5,1%) y metalurgia (4,0%). Así pues, teniendo en cuenta el efecto directo e indirecto, el VAB del sector de la automoción representa el 1,9% del VAB total de la economía española.

El sector de automoción es uno de los mayores inversores en I+D+i de la economía, lo que sitúa sus plantas de producción entre las más eficientes y automatizadas de Europa: cuentan con 1.199 robots industriales por cada 10.000 empleados, cifra solo ligeramente inferior a la de Alemania (1.213) [4]. Es el tercer sector que más gasta en actividades innovadoras, con el 9,3% del gasto total, solo por detrás de las actividades relacionadas con la información y las comunicaciones (telecomunicaciones, programación, consultoría y otras actividades informáticas) y las actividades profesionales, científicas y técnicas (servicios de I+D y otros) [5]. La intensidad de innovación (gasto en innovación sobre cifra de negocios) alcanza el 2,5% en la fabricación de vehículos de motor, muy por encima de los registros para el conjunto de la economía o de la industria (0,9% y 1,0%, respectivamente). Todo ello coloca al sector entre los más productivos de Europa: cada trabajador produce una media de 15,5 vehículos al año, cifra que triplica la media de la UE [6]. Dentro de la economía española, el sector es uno de los más productivos: la productividad real por hora trabajada es un 19,5% superior a la del conjunto de la economía [7].

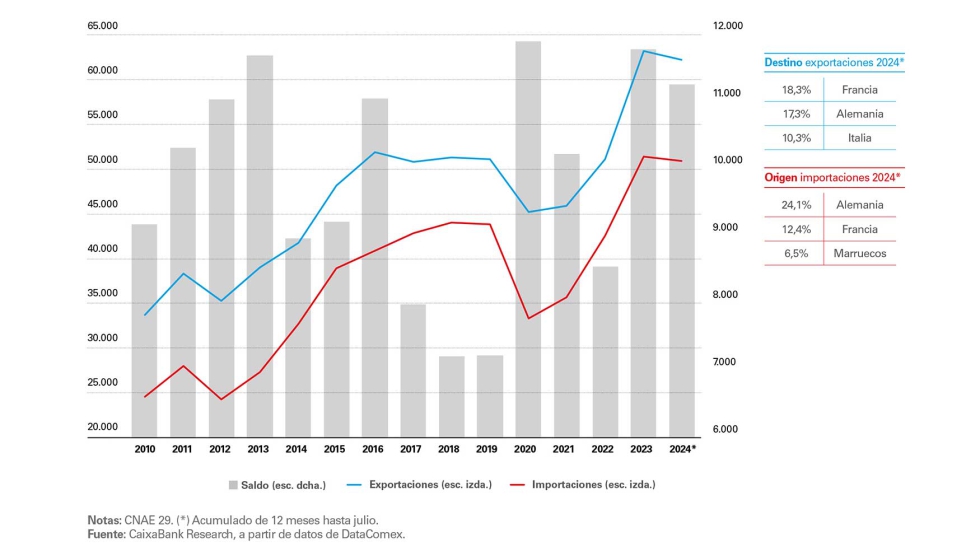

La producción del sector de automoción está muy orientada a los mercados exteriores: 9 de cada 10 vehículos fabricados en España se exportan

El sector de automoción español está muy orientado a la exportación: en 2024 (datos acumulados de 12 meses hasta agosto), el 89,4% de los vehículos fabricados en España se destinaron al mercado exterior, un porcentaje que, incluso, ha aumentado en los últimos años (+8 p. p. respecto al promedio de 2014-2019). En valor, las exportaciones del sector (CNAE 29) alcanzaron los 62.184 millones de euros en términos anualizados hasta julio, cifra que representa el 16,3% de las exportaciones de bienes totales y el 4,0% del PIB. En torno a dos terceras partes de las exportaciones del sector se dirigen a nuestros socios de la UE, sobre todo a Francia y Alemania.

En consecuencia, solo uno de cada cinco vehículos vendidos en España (en concreto, el 21,7% en 2023) es de fabricación nacional; el resto se importa principalmente de países de la UE. A esto hay que añadir que en los últimos años se ha incrementado la llegada de vehículos a través de España como puerta de entrada a otros mercados europeos, lo que se reflejaría tanto en los datos de importaciones como de exportaciones. En cualquier caso, la balanza comercial del sector arroja un elevado superávit que, en términos acumulados de 12 meses hasta julio, ascendió a 11.267 millones de euros, el 0,7% del PIB.

Evolución reciente del sector de automoción

Tras sufrir los estragos de la crisis pandémica en 2020-2021, con la consiguiente paralización de la actividad, el sector de la automoción ha demostrado una notable capacidad de reactivación en los últimos años, incluso en un contexto cargado de dificultades que limitaron (i) la capacidad productiva de nuestras fábricas, debido a los problemas de aprovisionamiento de algunos componentes o la incertidumbre derivada de las guerras en Ucrania y en Oriente Próximo, y (ii) la capacidad de demanda de los potenciales compradores, dadas las subidas de precios y de tipos de interés. En consecuencia, la vuelta a la normalidad prepandemia no ha sido completa.

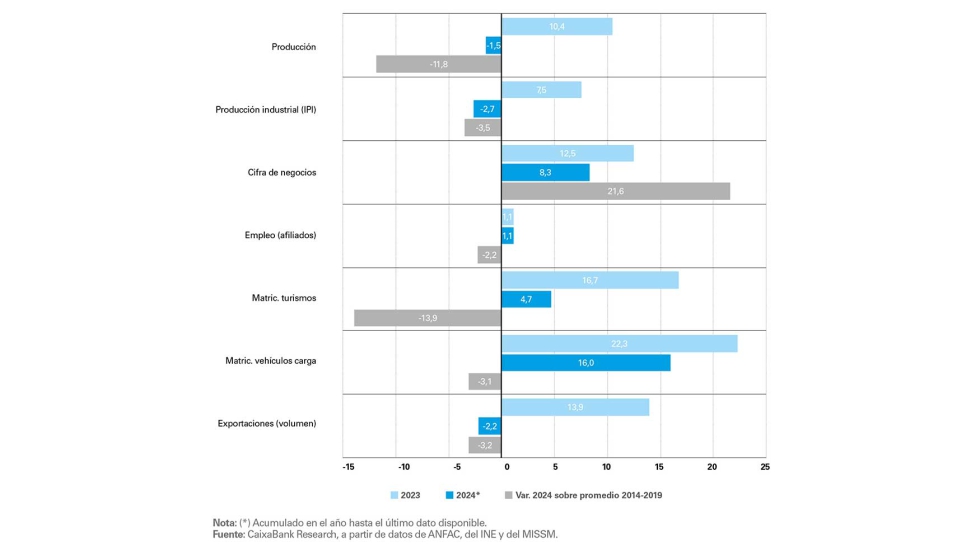

En general, todos los indicadores del sector están evolucionando de forma positiva en los últimos años, si bien se observa una cierta pérdida de dinamismo a lo largo de 2024

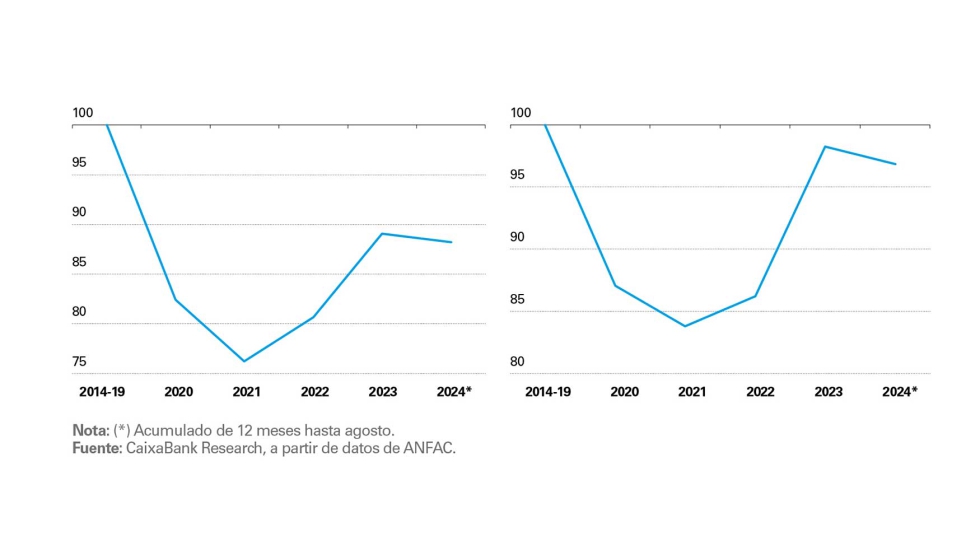

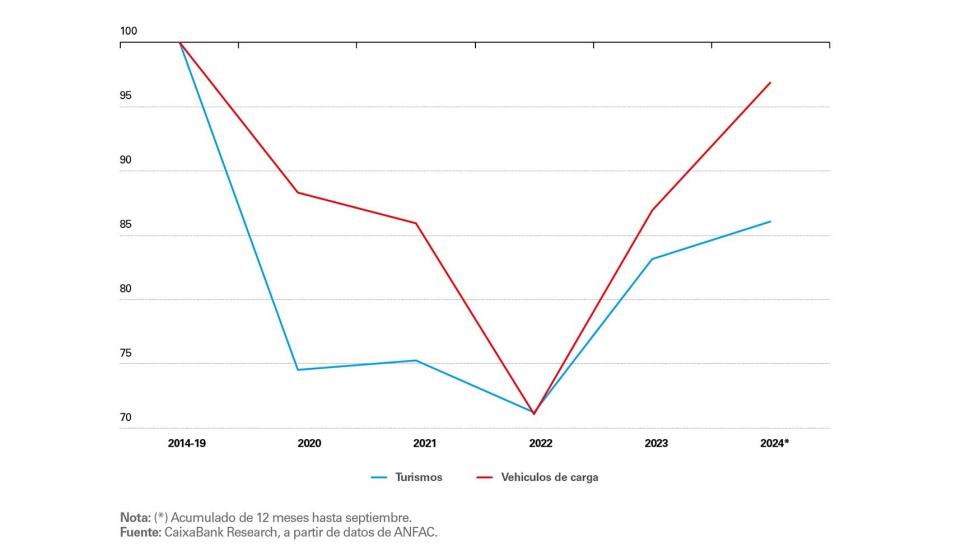

En primer lugar, tras tocar suelo en 2021, cuando se fabricaron poco más de 2 millones de vehículos, la cifra más baja desde 2012, la producción del sector retomó la senda positiva, con crecimientos del 5,8% y 10,4% en 2022 y 2023, respectivamente. Sin embargo, entre enero y agosto de este año, lastrada fundamentalmente por la debilidad de los mercados europeos, acumuló una caída del 1,5% interanual hasta cerca de 2,43 millones de vehículos (dato en términos anualizados). En consecuencia, la producción todavía está lejos de los niveles anteriores al estallido de la pandemia, en concreto un 11,8% por debajo del promedio de 2014-2019. Por segmentos, el descenso de la fabricación en los ocho primeros meses del año se concentra en los vehículos comerciales e industriales, que representan el 19% del total y cayeron un 12,9% interanual, contrarrestando el leve aumento de la producción de turismos (1,6%).

Dado que la mayor parte de la producción se exporta, no sorprende que las exportaciones de vehículos tengan una evolución similar. Tras crecer un notable 13,9% en 2023, entre enero y agosto de este año quebraron la senda positiva y anotaron un retroceso del 2,2% interanual, afectadas por el estancamiento del mercado en los principales países de destino [8] (las matriculaciones cayeron en dicho periodo un 0,3% en Francia y un 0,5% en Alemania). Del poco más de 1,42 millones de vehículos exportados hasta agosto, la mayor parte (1,14 millones) fueron turismos, cuyas ventas crecieron un 1,8%, en contraste con el fuerte retroceso sufrido por las exportaciones de vehículos comerciales e industriales (–16,0%).

Del poco más de 1,42 millones de vehículos exportados hasta agosto, la mayor parte (1,14 millones) fueron turismos, cuyas ventas crecieron un 1,8%

El índice de producción industrial de fabricación de vehículos de motor ha caído este año un 2,7% interanual hasta agosto, pero la cifra de negocio ha crecido un 8,3% interanual en enero-julio

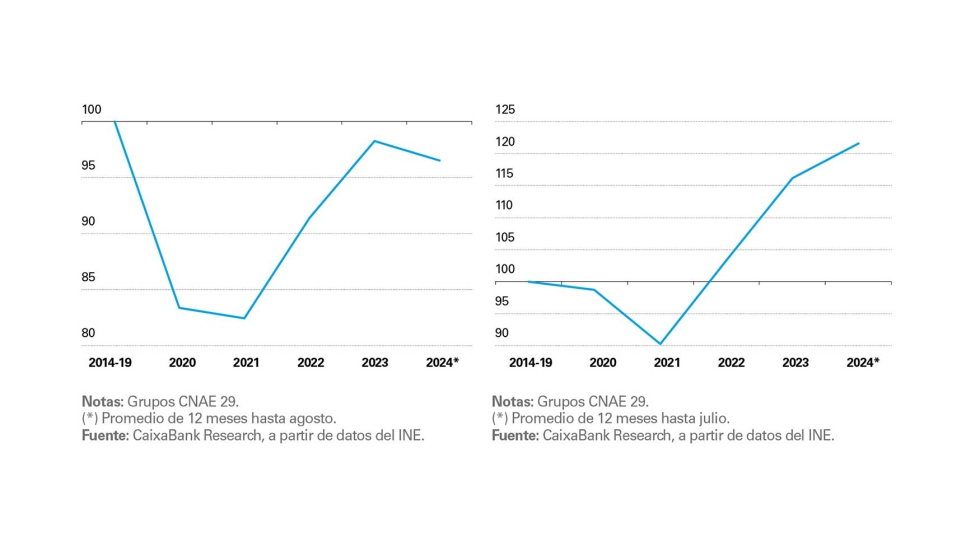

En términos del índice de producción industrial (IPI), que mide la evolución del valor añadido en las ramas industriales, la actividad del sector muestra una evolución algo más favorable, gracias a una combinación de varios factores relacionados entre sí: (i) mejora en la calidad de los vehículos fabricados, lo que fortalece la reputación de las marcas y la satisfacción de los clientes, contribuyendo a un aumento de la demanda, lo que tira, a su vez, de la oferta; (ii) mejora en la eficiencia de la producción (con enfoque en la eficiencia energética, la seguridad y la digitalización), con el consiguiente efecto positivo sobre la productividad, y (iii) recuperación gradual de los márgenes empresariales tras la pandemia (gracias a la optimización de los procesos, la reducción de los costes de las materias primas y la recuperación de la demanda), lo que está permitiendo a las empresas acometer las costosas inversiones en innovación y tecnología. En definitiva, el IPI de fabricación de vehículos de motor encadenó dos años de fuertes crecimientos en 2022 y 2023 (un 10,8% y un 7,5%, respectivamente), una senda que se ha visto quebrada en 2024 (cayó un 2,7% interanual hasta agosto), de modo que aún está un 3,5% por debajo de los niveles de 2014-2019. En el caso de la cifra de negocio, que mide la facturación en términos monetarios (y, por tanto, se ve afectada por los altos crecimientos que han registrado los precios en los últimos años), la evolución está siendo bastante mejor que la comentada para el IPI, con un intenso crecimiento en 2023 (12,5%) y algo más moderado en enero-julio de este año (8,3% interanual), con lo que supera ampliamente, en cerca de un 22%, los niveles prepandemia.

Por el lado de la demanda, las ventas en el mercado interno (matriculaciones) iniciaron su recuperación en 2023, con un año de retraso respecto a la producción, y todavía no han vuelto a los niveles de 2014-2019. Por segmentos, destaca negativamente la debilidad de las ventas de turismos, que siguen un 13,9% por debajo del promedio de 2014-2019, en términos anualizados hasta septiembre. Por el contrario, en el caso de los vehículos de carga, la distancia es mucho menor (–3,1%).

Tal y como se observa en los gráficos de la siguiente página, la evolución de la producción y las ventas del sector de la automoción es similar a la que viene registrando Alemania, nuestro principal competidor europeo, pero contrasta claramente con el tono mucho más positivo de otros importantes actores en el panorama internacional, como India y China. Esto confirma que estamos asistiendo a un desplazamiento del protagonismo en la industria automotriz mundial desde los tradicionales líderes de las últimas décadas (EE. UU., eurozona o Japón) hacia las economías emergentes, como las mencionadas China e India, que se han convertido en verdaderas potencias, pero donde también despuntan Brasil o México.

El empleo en el sector de la automoción, muy dañado durante la pandemia, se está recuperando con fuerza en los últimos años

Una vez superada la pandemia, la recuperación de la producción y las ventas del sector de automoción se han ido trasladando al empleo, si bien no se han recuperado aún los niveles prepandemia. Así, tras crecer un 1,1% en 2023 y otro 1,1% interanual entre enero y septiembre de este año, el volumen de afiliados a la Seguridad Social (en promedio de los últimos 12 meses) está un 2,2% por debajo de los registros de 2014-2019 [9].

Perspectivas favorables para la automoción en España, pero con alguna asignatura pendiente

De cara a 2025, las perspectivas del sector de automoción son positivas en un contexto en que la economía española mantendrá un notable dinamismo, aunque algo inferior al de este año. Prevemos un crecimiento del PIB del 2,3%, frente al 2,8% estimado para 2024, apoyado en el empuje de la demanda interna, tanto del consumo de los hogares, gracias a la progresiva recuperación de su poder adquisitivo y una sólida posición financiera, como de la inversión, aupada por unas condiciones de financiación más favorables y un mayor despliegue de los fondos NGEU. Todo ello, junto con la necesidad de renovar el envejecido parque móvil (la edad media se situó en 14,2 años en 2023, una de las más altas de Europa, con una media de 12,3 años) [10] seguirá impulsando la demanda de vehículos.

Sin embargo, algunos factores siguen condicionando el futuro de la automoción. Desde hace unos años, el sector se enfrenta a nivel mundial a importantes cambios, derivados principalmente de nuevas prioridades, como la sostenibilidad climática o la conectividad/ digitalización. Con el fin de mantener su elevada capacidad competitiva en un mercado cada vez más global, las empresas se ven obligadas a adaptarse y la innovación se convierte en el elemento diferenciador. En este contexto, los fondos europeos NGEU, cuyos ejes principales son, precisamente, la transición ecológica y la digitalización, están movilizando una cantidad ingente de recursos a través del Plan de Recuperación, Transformación y Resiliencia (PRTR), y son una palanca fundamental para lograr la transformación del sector.

La implantación de la tecnología eléctrica en la automoción es un elemento básico para avanzar en la descarbonización de la economía y en la lucha contra el cambio climático

Las políticas climáticas de la UE fijan ambiciosos objetivos para el transporte por carretera y la producción de vehículos, pero la adaptación está siendo lenta. Como señala el informe Draghi, recientemente publicado, la cadena de suministro de la automoción en la UE sufre importantes brechas competitivas frente a los principales competidores, tanto en términos de costes como de tecnología [11].Por un lado, China está avanzando mucho más rápido y disfruta de (i) menores costes, derivados, principalmente, del control integral de la cadena de suministros (sobre todo en lo referente a la fabricación de baterías), las políticas de apoyo gubernamental en las distintas fases de producción y el temprano desarrollo del vehículo eléctrico en el país (el Gobierno lo considera estratégico desde comienzos de la década de los 2000), [12] y de (ii) una ventaja tecnológica, gracias a conocimientos técnicos y economías de escala. En el caso de EE. UU., se ha optado por grandes medidas de estímulo (Inflation Reduction Act) y la introducción de barreras comerciales. En general, la mayor regulación y a falta de incentivos están lastrando la competitividad del sector en Europa frente a EE. UU. y China: según el informe Draghi, si no es capaz de adaptarse rápidamente al nuevo entorno, el sector de automoción europeo podría verse desplazado y llegar a perder más del 10% de la producción en los próximos cinco años.

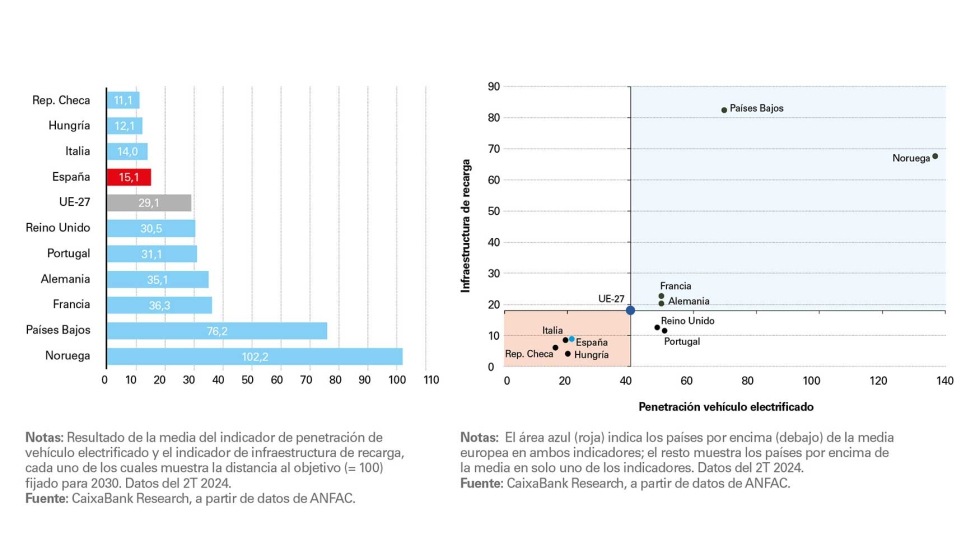

En el caso de España, nos encontramos muy rezagados en materia de penetración del vehículo eléctrico e infraestructuras de recarga (véanse los siguientes gráficos). Por el lado de la oferta, si bien la producción de vehículos electrificados (eléctricos puros e híbridos enchufables) ha crecido notablemente en los últimos años, duplicándose entre 2020 y 2023, ha sufrido en 2024 un brusco frenazo, con un retroceso del 25,1% interanual entre enero y agosto hasta un total de 139.445 unidades, una cifra que representa el 8,8% de la producción total, frente al 11,4% de 2023. Por el lado de la demanda, las matriculaciones de vehículos eléctricos se redujeron entre enero y septiembre un 1,4% interanual hasta el 9,7% del total, frente al 11,1% de 2023 [13]. En cuanto al parque de vehículos, en 2023 había 367.144 electrificados, lo que supone un incremento del 50,5% respecto al año anterior, si bien representan únicamente el 1,1% del parque total.

La electrificación no termina de arrancar en España

Por lo que respecta a las infraestructuras de recarga, España contaba a finales del 2T 2024 con cerca de 35.700 puntos de carga de acceso público, 6.400 más que al cierre de 2023, pero muy lejos de los objetivos (63.500 para el final de 2024 y 300.000 para 2030); esto sitúa la ratio de puntos de carga por cada 1.000 personas en edad motorizable en 1,1, una de las más bajas de Europa [14]. Además, solo el 29% de esta infraestructura corresponde a una carga con potencia superior a 22 kW, cuando el objetivo era alcanzar este año el 51% [15]: este es un aspecto fundamental para (i) el despliegue del vehículo eléctrico como vehículo de «todo uso» y en trayectos de larga distancia y no exclusivamente como segundo vehículo para zonas urbanas, y (ii) avanzar en la electrificación del transporte pesado de mercancías y personas, cuyos vehículos comienzan a cargar en potencias más altas (a partir de 150 kW).15:31 03/12/2024

Mejorar la infraestructura de recarga es fundamental para que la demanda de vehículos eléctricos despegue.

Los avances en la infraestructura pública de recarga mejorarían la percepción del mercado, ya que todavía impera la cautela entre los potenciales compradores, preocupados fundamentalmente por la autonomía de los vehículos. Por su parte, desde ANFAC señalan la importancia de ampliar el programa de incentivos a la movilidad eficiente y sostenible (MOVES, cuya tercera edición finaliza el 31 de diciembre) y mejorar su eficacia con ayudas directas (cobro en el momento de la compra y no mediante subvenciones con el consiguiente retraso para el cliente) [16] y una fiscalidad adecuada.

El lugar de España en el nuevo ecosistema de la automoción mundial

La electrificación del sector de automoción supone un cambio radical en la tecnología, los procesos de producción y las capacidades y habilidades requeridas a la mano de obra. Surgen nuevas oportunidades de negocio y nuevos participantes, que realizan actividades de diseño, ingeniería o I+D –intensivas en conocimiento y con altos niveles de innovación tecnológica– y que abastecen al mercado con baterías, semiconductores o software. Y es que la electrificación está reconfigurando la cadena de valor del sector, desplazando el enfoque desde el hardware y las actividades más estandarizadas, como el ensamblaje de los vehículos, hacia el software y todo lo digital: desde 2015 el contenido de software por vehículo se ha triplicado y en 2030 podría representar hasta el 50% del valor de un automóvil [17].

La cadena de valor de las baterías es altamente dependiente de las materias primas y componentes procedentes de otras regiones, en particular de China, cuyas empresas suministran más del 70% de las celdas de baterías de iones de litio a nivel mundial. Esta circunstancia aumenta la vulnerabilidad ante posibles shocks o cuellos de botella que pudieran conducir a una situación similar a la vivida en 2020-2021 con la crisis de los microchips y semiconductores. Por ello, es de vital importancia para el sector salvaguardar los suministros cruciales, aumentando el stock de seguridad e implementando estrategias de doble abastecimiento, y mejorar la circularidad de las cadenas de suministro: la integración vertical de la producción de baterías podría reducir considerablemente la brecha de costes de los fabricantes europeos respecto a sus competidores chinos, pero para ello es necesaria la construcción de un elevado número de gigafactorías, así como plantas de fabricación de semiconductores [18]. Todo ello redundará en una mayor proporción de VAB local en componentes críticos de los vehículos eléctricos, con la consiguiente generación de empleos de calidad y crecimiento económico.

¿Qué papel jugará España en la nueva cadena de valor? Nuestro país debe promover un entorno competitivo que garantice la presencia de todos los eslabones de la cadena de valor del vehículo electrificado y conectado [19], posicionándose especialmente en las fases más críticas y de mayor valor añadido, como la extracción y refinado de litio, la fabricación de celdas/baterías de iones de litio, la extracción de materiales semiconductores o la fabricación de microchips, motores eléctricos y componentes electrónicos. Para ello hay que implantar gigafactorías, impulsar la producción de componentes electrónicos y apostar por la tecnología y el conocimiento, la digitalización en la cadena de producción y el establecimiento de centros de desarrollo tecnológico.

Con estos objetivos sobre la mesa, en los últimos años se están produciendo movimientos en el sector, con el apoyo de las ayudas vinculadas al PERTE VEC (proyecto estratégico para la recuperación y transformación económica para el desarrollo del vehículo eléctrico y conectado), cuyo objetivo es “integrar a las empresas españolas en las grandes cadenas de valor de la industria de la automoción y la movilidad, posicionando a España en Europa y el mundo como nodo central de los grandes vectores de transformación del sector”. En la primera convocatoria del PERTE se concedieron 793 millones de euros a proyectos como las gigafactorías, mientras que, en la segunda convocatoria, que está a punto de completarse, se han concedido 609 millones de euros a distintos proyectos relacionados con la fabricación de una nueva generación de vehículos eléctricos en nuestro país. A esta cantidad, se suman otros 40 millones de euros aprobados el pasado mes de septiembre. Actualmente está en marcha la convocatoria de ayudas del PERTE VEC III, dotadas con 200 millones de euros, y el Gobierno tiene previsto lanzar una cuarta convocatoria, dotada con 1.250 millones de euros, antes de que finalice 2024.

Por otro lado, la guerra comercial que están librando la UE y China, con la fijación de aranceles a los vehículos eléctricos chinos [20],34 contrasta con los planes de algunos países (España entre ellos) para atraer a empresas chinas que produzcan en Europa, con la contrapartida de poder sortear los aranceles, pero también operar cerca de los mercados finales, aprovechar las ventajas específicas de la ubicación y mejorar la imagen de marca de cara a los consumidores locales.

En definitiva, el sector de automoción en España enfrenta desafíos globales como la transición hacia la movilidad sostenible, la electrificación y la digitalización de los vehículos. Para abordar estos retos, cuenta con capacidades tecnológicas avanzadas, una mano de obra altamente cualificada y una fuerte red de proveedores. La innovación juega un papel crucial, impulsada por la inversión en I+D y la colaboración con centros tecnológicos. En cuanto a las políticas de la UE, el informe Draghi subraya la necesidad urgente de reformas y nuevas estrategias para revitalizar el sector de automoción en Europa y mantener el liderazgo en la transición hacia la movilidad eléctrica y digital. Entre otras, propone: (i) implementar medidas para reducir los costes de producción y fomentar la producción local de materias primas críticas, (ii) desarrollar una estrategia industrial coordinada a nivel europeo que incluya la estandarización de normativas y el apoyo a proyectos innovadores, (iii) acelerar la adopción de vehículos eléctricos mediante incentivos fiscales y subvenciones, y mejorar la infraestructura de carga, (iv) invertir en tecnologías digitales y de software, ya que se espera que representen una parte significativa del valor de los automóviles en el futuro, y (v) impulsar la financiación conjunta a nivel europeo, utilizando instrumentos de deuda comunes para financiar proyectos de inversión que aumenten la competitividad y la seguridad de la UE.

Referencias

[1] Incluye la fabricación de vehículos de motor, remolques, semirremolques y componentes (CNAE 29). Datos de Eurostat de 2021.

[2] Incluye el grupo CNAE 29: fabricación de vehículos de motor, remolques, semirremolques y componentes, piezas y accesorios para vehículos de motor.

[3] Datos de 2021 de la Contabilidad Nacional: VAB en términos corrientes y empleo en términos de puestos de trabajo equivalentes a tiempo completo (PTETC).

[4] Datos de International Federation of Robotics (2022).

[5]INE (2023): Encuesta de innovación en las empresas, año 2022. El gasto en innovación incluye el gasto en I+D, ingeniería, diseño y otros trabajos creativos, actividades de marketing y valor de marca, relacionadas con la propiedad intelectual, de formación de los empleados, desarrollo de software y actividades relacionadas con las bases de datos y adquisición y arrendamiento de activos tangibles usados en innovación.

[6]Datos de la Asociación de Constructores Europeos de Automóviles (ACEA).

[7] Datos de Contabilidad Nacional del año 2022.

[8] Otro factor que puede estar condicionando la evolución de las exportaciones de vehículos es el escaso avance en la producción de modelos alternativos, un tema que más adelante analizaremos con algo más de detalle.

[9] Si consideramos el empleo efectivo (afiliados, descontados los trabajadores queaún se encuentran en ERTE), la distancia con el promedio de 2014-2019 es algo mayor, del 3,0%.

[10] Dato de ANFAC para España (2023) y de ACEA para Europa (2022). Resulta preocupante que casi la mitad de los vehículos que circulan en España tengan 15 o más años de antigüedad. ANFAC señala que por cada turismo nuevo matriculado en 2023, se vendieron cerca de 1,3 turismos de más de 10 años, desviando el mercado hacia vehículos de mayor antigüedad, lo que retrasa la renovación del parque y dificulta el cumplimiento de los objetivos de reducción de emisiones contaminantes.

[11] Comisión Europea (2024): The future of European competitiveness. Loscostes de producción de vehículos, principalmente energéticos y laborales, son aproximadamente un 30% más elevados en la UE que en China, mientras que, en términos de tecnología, los fabricantes chinos están por delante en todos los ámbitos, incluidos el rendimiento de los vehículos eléctricos, el software o el tiempo de desarrollo de los nuevos modelos.

[12] Banco de España (2024): El auge del coche eléctrico en China y su impacto en la Unión Europea, Boletín Económico 2024/T4.

[13] Si consideramos solo los turismos, la cuota en los nueve primeros meses de 2024 es del 10,4%, prácticamente la mitad que en la UE (19,5%).

[14] ANFAC (2024): Barómetro de la electromovilidad, segundo trimestre.

[15] Esto significa que 7 de cada 10 puntos de recarga son de baja potencia, lo que implica tiempos de recarga de al menos 3 horas. En cambio, solo el 6,8% de los puntos de recarga son de alta potencia (de al menos 150 kW), con tiempos de carga de entre 15 y 27 minutos.

[16] El tiempo de cobro de las ayudas del Plan MOVES III varía entre ocho meses y un año, dependiendo de la comunidad autónoma.

[17] McKinsey (2023): A road map for Europe’s automotive industry e Informe Draghi.

[18] McKinsey (2023): A road map for Europe’s automotive industry. Según este estudio, la brecha entre la oferta y la demanda europea de baterías podría alcanzar el 40% en 2030, por lo que se necesitarían 20 gigafactorías adicionales y 37 nuevas plantas de fabricación de semiconductores, con una inversión conjunta de más de 200.000 millones de euros.

[19] Anfac y Sernauto (2023): Nuevos retos del sector de la automoción en España.

[20] Banco de España (2024): El auge del coche eléctrico en China y su impacto en la Unión Europea, Boletín Económico 2024/T4.