Aceites, bebidas y carnes han tirado de las exportaciones agroalimentarias en los últimos años, contrarrestando el intenso deterioro de las frutas

El sector agroalimentario español se reactiva gracias a la moderación de los costes de producción y la buena salud de las exportaciones

Según los datos del Informe Sectorial Agroalimentario 2024 de Caixabank, la industria agroalimentaria española ha comenzado a recuperarse tras dos años de deterioro gracias a la moderación de los costes de producción. En la primera mitad de 2024, la actividad está aumentando a ritmos superiores a la del conjunto de la economía, y las perspectivas para la campaña de 2024-2025 son favorables. Sin embargo, las consecuencias de la severa sequía que sufrió el país aún afectan a la producción de algunos cultivos y los costes permanecen en niveles muy por encima de los de antes de la pandemia. Además, el sector sigue estando muy condicionado por importantes retos (falta de mano de obra, impacto del cambio climático, adaptación a nuevas exigencias regulatorias, etc.) que limitan su capacidad de crecimiento de forma estructural.

Revive la producción de alimentos

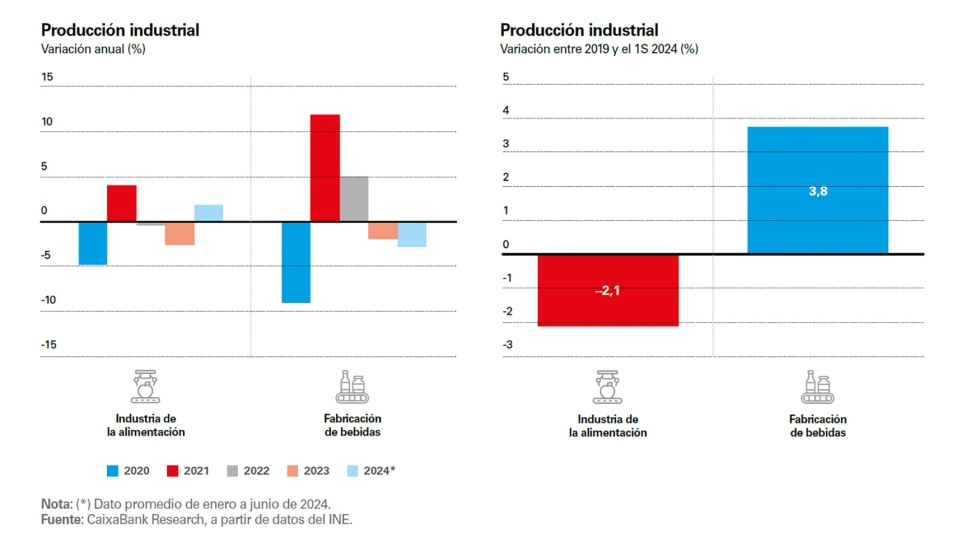

La producción industrial de alimentos creció un 1,9% interanual en la primera mitad de 2024, por primera vez en positivo desde 2021, dejando atrás la fuerte caída del 2,6% en 2023. Detrás de esta mejora se encuentra la moderación en el crecimiento de los costes de producción que soporta el sector.

Por su parte, la actividad en la fabricación de bebidas descendió en la primera mitad de 2024 (–2,8% interanual, tras un descenso del 2,0% en 2023). La continua caída se explica, en gran medida, como una corrección tras el fortísimo repunte de la actividad en 2021 y 2022 (efecto de la situación pospandemia y la reactivación del canal Horeca). De hecho, la fabricación de bebidas se encuentra un 3,8% por encima del registro de 2019, mientras que la producción de alimentos todavía es un 2,1% inferior a esta referencia.

El precio de los alimentos se modera, pero aún no se percibe una mejora de la demanda

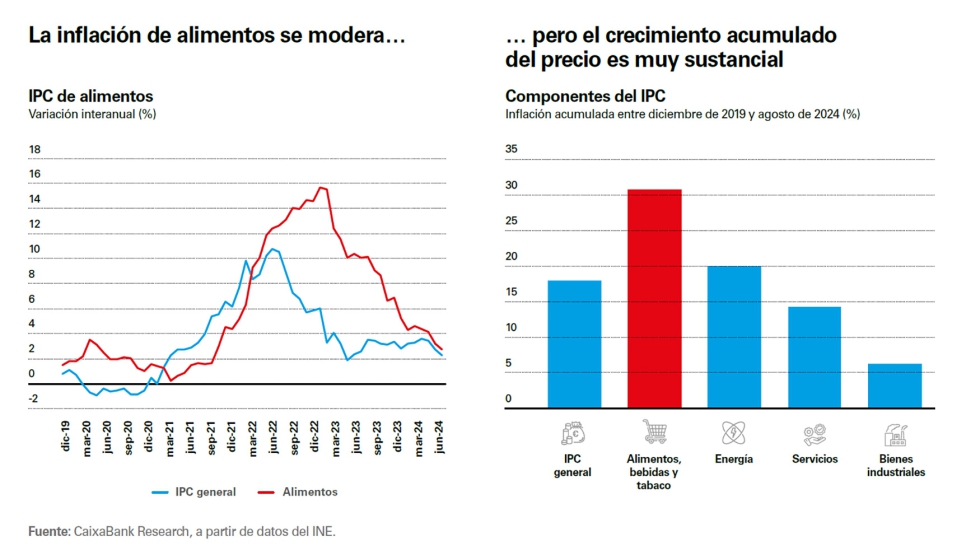

El repunte en los costes de producción de la industria alimentaria se trasladó en gran parte a los precios de los alimentos que paga el consumidor final. Así, la inflación de los alimentos alcanzó el 16% a finales de 2022, si bien desde entonces se ha producido una moderación en las tasas de inflación hasta el 2,7% registrado en agosto de 2024.

Ahora, los precios de los alimentos han empezado a moderar su ritmo de crecimiento, pero el alza acumulada desde 2019 es significativa, y ha hecho aumentar el peso del gasto en alimentación en la cesta de consumo de los hogares españoles. El descenso de los precios de las materias primas agrícolas y de la energía en los mercados internacionales desde los máximos alcanzados en 2022 debería ayudar a contener los costes de producción agrarios y, con ello, seguir moderando las presiones inflacionistas sobre los alimentos de cara a los próximos trimestres.

A pesar de esa moderación en el crecimiento de los precios de los alimentos, todavía no se percibe una reactivación significativa en la demanda: en términos reales, las ventas minoristas en alimentación crecen a tasas modestas (1,2% interanual en julio de 2024), levemente por debajo de las tasas registradas en 2023.

Con todo, la incertidumbre sobre la evolución de los precios de los alimentos es elevada, puesto que están condicionados por múltiples factores, entre ellos los fenómenos meteorológicos extremos (no solo en España y en Europa, sino en todo el mundo). En sentido opuesto, el reciente descenso del precio del petróleo también podría ayudar a moderar los precios de los alimentos.

¿Cómo ha variado el gasto en alimentación de los hogares españoles en este episodio inflacionista?

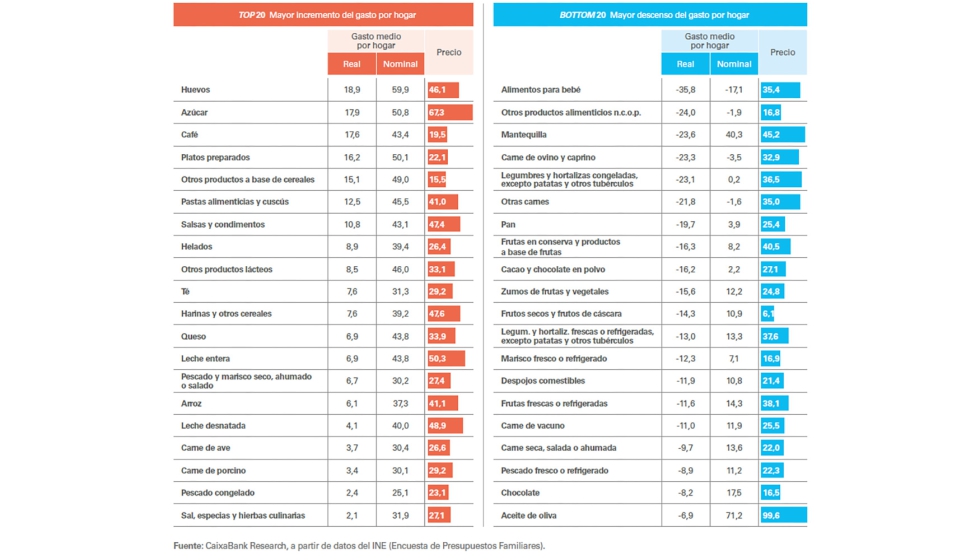

El aumento de los precios de los alimentos ha repercutido en el esfuerzo que han tenido que realizar las familias para afrontar el gasto en alimentación. El gasto medio por hogar, que incluye tanto el consumo en el hogar como el gasto en restauración, aumentó un 19,5% en términos nominales entre 2019 y 2023.

Este incremento se explica en su totalidad por el aumento de los precios puesto que, en términos reales (cantidad), el gasto medio por hogar disminuyó un 3,7%. También se observa un cambio en la composición del gasto alimentario: aumentó más el gasto dentro del hogar (24,4%) que el gasto en restauración y comedores (11,9%), aunque ambos retrocedieron en términos reales (–3,9% y –3,4%, respectivamente).

El fuerte repunte del precio de los alimentos ha comportado que el peso del gasto en alimentación y restauración sobre el total del gasto medio por hogar haya aumentado del 23,4% en 2019 al 26% en 2024.

Si entramos en el detalle de los productos alimentarios consumidos en el hogar, observamos que el gasto medio por hogar creció, en términos nominales, para la mayor parte de productos a causa de la subida de los precios. En cambio, en términos reales, se redujo el gasto en más de la mitad de los productos.

Resulta curioso comprobar que no hay una relación directa entre el cambio en el gasto real y la inflación acumulada por producto. Así, entre los productos cuyo gasto real ha aumentado más se encuentran algunos productos básicos cuyos precios relativos han aumentado en mayor medida, como los huevos, el azúcar o las pastas. Sin embargo, también encontramos algunos de los productos que menos se han encarecido, como el café o los platos preparados. En sentido contrario, los consumidores han reducido la proporción de consumo destinado a bienes que se han encarecido, como el aceite de oliva o las frutas, pero también ha reducido el consumo de productos como los frutos secos, que son los que menos se han encarecido.

Es decir, a pesar de la fuerte alza de precios registrada en algunos productos alimentarios, su consumo no se ha visto muy afectado, lo que señala la baja elasticidad-precio del gasto en alimentación. Asimismo, es importante señalar que la agrupación de productos alimentarios no permite detectar la sustitución dentro de cada subclase de productos que pueden ser de distinta calidad.

Las exportaciones se recuperan en 2024

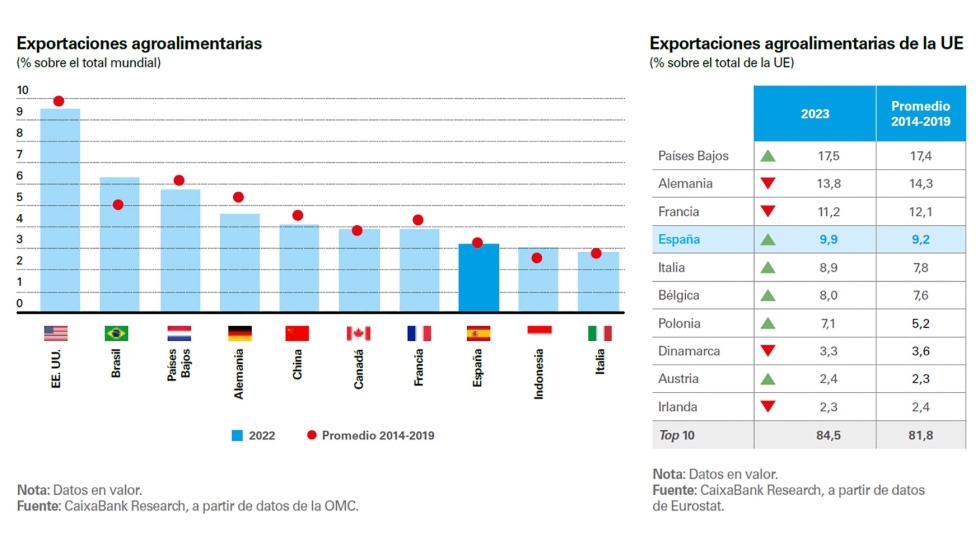

El sector agroalimentario español tiene una marcada orientación exportadora. En 2023, se exportaron cerca de 34,4 millones de toneladas por un valor de 69.608 millones de euros, cifras que representan, respectivamente, el 19,4 y el 18,1% del total de bienes exportados. España es una gran potencia exportadora de estos productos: dentro de la UE, es la cuarta economía exportadora en valor, por detrás de Países Bajos, Alemania y Francia.

A nivel global, España ocupaba la octava posición en 2022 (dato en términos de valor, último disponible de la OMC) en el ranking de países exportadores de productos agrícolas, con una cuota del 3,2%, muy superior al 1,7% del total de exportaciones de bienes españolas. A pesar de una ligera caída (de 1 décima) respecto a 2014-2019, España ha mantenido su fortaleza: dentro del top 10 mundial, solo Canadá, Indonesia y Brasil han aumentado su cuota exportadora, y entre los europeos la evolución de España ha sido mejor que la de Alemania, Francia o Países Bajos, líderes de la clasificación.

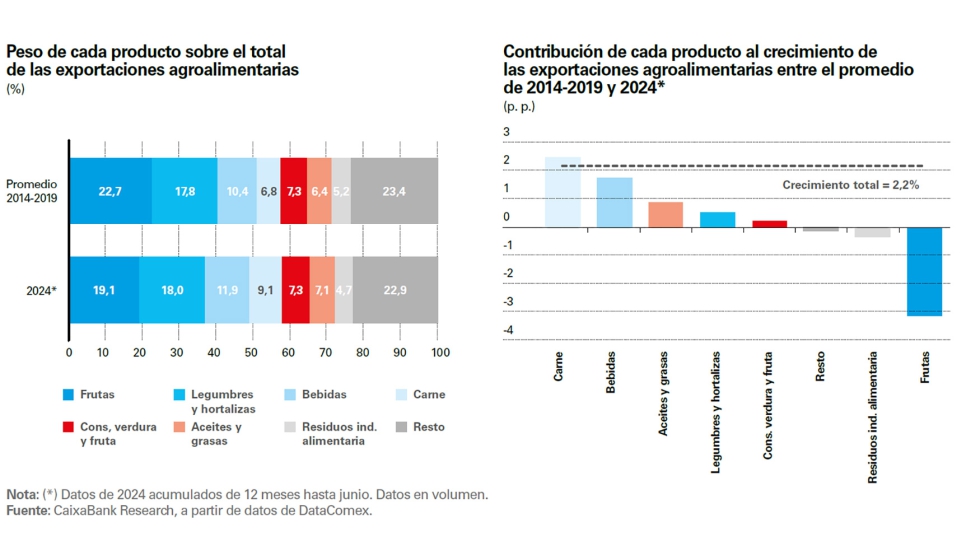

¿Qué productos han contribuido al crecimiento de las exportaciones?

En el 1S 2024, el crecimiento de las exportaciones en términos de valor ha sido muy significativo en todos los grupos de productos agroalimentarios debido al alza de precios de los últimos años. Todos los grupos de productos superan el valor exportado del promedio de 2014-2019, si bien se observan diferencias importantes: mientras que aceites y carnes casi duplican aquellos registros, en el caso de las frutas la distancia es del 25%.

Para poder analizar la evolución de las exportaciones descontando el efecto del aumento de los precios, muy significativo en un contexto inflacionista como el experimentado en los últimos años, nos centramos a continuación en examinar las exportaciones en términos de volumen. En el 1S 2024, la gran mayoría de los 24 grupos de productos agroalimentarios anotó tasas de crecimiento positivas en su volumen de exportaciones: solo se redujo el volumen exportado en ocho de ellos, que representan el 18,3% del total. Destaca el elevado ritmo de crecimiento de las exportaciones de cereales (27,5% en el 1S 2024), a pesar de encontrarse todavía muy por debajo del promedio prepandemia (–36,3%). Si nos fijamos en los cuatro principales productos exportados (frutas, legumbres y hortalizas, bebidas y carnes), que aglutinan casi el 60% de las exportaciones, todos aumentaron sus ventas al exterior en el 1S 2024, salvo las carnes (–1,4%). Entre ellos sobresalen las legumbres y hortalizas, con un crecimiento del 10,0% interanual, muy superior al de las frutas (4,5%) y bebidas (1,4%). Únicamente las frutas se encuentran por debajo del promedio de 2014-2019 (–14,0%).

Además de los grupos comentados, merece mencionarse también, por su relevancia en el sector agrario español, los aceites y las grasas, cuya producción se vio muy afectada el año pasado por la sequía, lastrando sus exportaciones en volumen, que anotaron la mayor caída en ocho años (–14,2%). En el 1S 2024 se observa una tímida reactivación de estas exportaciones, con un crecimiento del 2,1% interanual, de modo que en términos anualizados superan en un 13,5% el nivel promedio de 2014-2019. El crecimiento de las exportaciones de aceite es mucho más elevado en términos de valor por la fuerte alza de los precios (+41,3% en el 1S 2024 y +96,8% respecto al promedio 2014-2019)

En el periodo 2014-2019, destaca muy positivamente el comportamiento de las exportaciones de aceites, bebidas y, sobre todo, carnes. En cambio, han contribuido negativamente al crecimiento global de las exportaciones los residuos de la industria alimentaria y, en especial, las frutas. De este modo, aunque las frutas siguen siendo el principal producto exportado por España, pierden casi 4 puntos de cuota, en beneficio de las bebidas y la carne.

A un nivel más desagregado (grupos TARIC a cuatro dígitos), los principales productos exportados en volumen son los cítricos, el vino y la carne de porcino, y también el aceite de oliva. Todos ellos tuvieron un mal comportamiento en 2023, con descensos generalizados, especialmente intensos en cítricos y aceite de oliva. Esta tendencia se ha revertido en la primera mitad de 2024, salvo en el caso de la carne de porcino (–2,4% en el 1S 2024) debido a la caída de las exportaciones a China (–22,8% en el 1S 2024). A pesar de este mal comportamiento reciente, únicamente este producto supera, y de forma notable, el nivel de exportaciones promedio de 2014-2019.

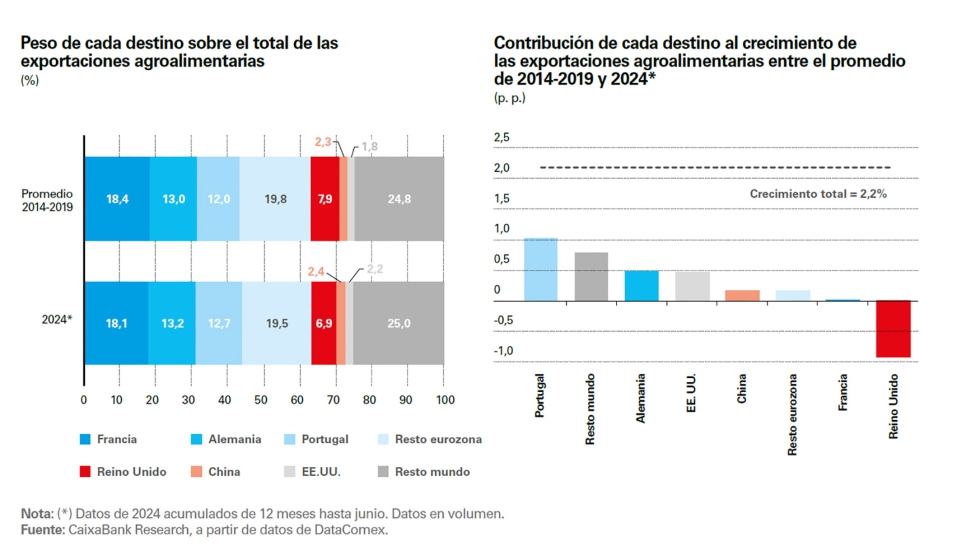

Diversificación geográfica, con Europa a la cabeza

España vende productos agroalimentarios a prácticamente todos los países del mundo, si bien los países de la eurozona son los principales destinos, ya que reciben casi dos terceras partes del total, con Francia y Alemania a la cabeza (18,1% y 13,2%, respectivamente). Esta concentración en la eurozona en términos globales se ha mantenido bastante estable a lo largo de los últimos años, pero varía en función de los productos exportados. Así, porejemplo, se envían a los países del euro más del 70% de las exportaciones de los productos de molinería, los residuos de la industria alimentaria, frutas, productos lácteos y huevos, y legumbres; en cambio, en bebidas, aceites y, sobre todo, carnes, los porcentajes están por debajo de la media. El de carnes, además, es el único de los grandes grupos de productos agroalimentarios donde se ha reducido la dependencia de la eurozona respecto al periodo prepandemia (debido fundamentalmente al papel de China, aquejada por la peste porcina en los últimos años).

El dinamismo de las exportaciones a China, Estados Unidos y a algunos socios de la eurozona, sobre todo Portugal, contrasta con el desplome de las ventas al Reino Unido, muy condicionadas por el brexit. En consecuencia, el Reino Unido pierde protagonismo como destino de nuestras ventas, reduciendo en 1,1 puntos su cuota respecto al promedio 2014-2019, una caída contrarrestada por los avances de Portugal y EE UU. Aun así, el Reino Unido se mantiene como el primer destino de nuestras exportaciones fuera de la eurozona.

En el caso de las exportaciones a China, tras los extraordinarios crecimientos anotados en 2019 y 2020 (por encima del 43% de media e impulsadas, básicamente, por la carne de porcino)6 las tasas de aumento se han contenido en los últimos años: en el 1S 2024 crecieron un 4,9% interanual, superando en un 7,5% el promedio anterior a la pandemia. Es evidente que gran parte del repunte de las exportaciones a China respondió a un factor coyuntural y actualmente se están normalizando, a medida que el país ha ido recuperando su cabaña porcina y su capacidad de producción doméstica. En todo caso, las exportaciones de carne de porcino superan en un 33% el promedio de 2014-2019 porque, a pesar de los descensos recientes, las ventas a China siguen siendo superiores a los registros prepandemia y porque las exportaciones a otros destinos también han crecido.

Sin embargo, recientemente ha surgido otro problema, derivado de la guerra comercial entre la UE y China a raíz de los aranceles europeos a los vehículos eléctricos chinos y la consiguiente respuesta de las autoridades de aquel país. Estas tensiones comerciales podrían intensificar la tendencia de los últimos años de reducción de las exportaciones de carne de porcino a China y pueden plantear la necesidad de reorientar las ventas hacia destinos alternativos. En este sentido, en los últimos años están ganando relevancia otros mercados asiáticos donde gozamos de una privilegiada posición competitiva, como Japón y Corea del Sur, que, entre 2014-2019 y 2024 (acumulado de 12 meses hasta junio), anotaron crecimientos del 75,1% y 51,2%, respectivamente, hasta copar el 8,9% y el 4,7% de las exportaciones, frente al 6,7% y 4,1% de antes de la pandemia.

Si consideramos exclusivamente los destinos fuera de la eurozona, la diversificación de las exportaciones agroalimentarias españolas en su conjunto es mayor que en el caso de nuestros competidores. Si analizamos con algo más de detalle las exportaciones de los principales productos a destinos fuera de la eurozona, se observa que España presenta una mayor concentración geográfica en sus ventas al exterior en carnes (por el peso de China) y, especialmente, en legumbres y hortalizas (el Reino Unido recibe casi la mitad de las ventas de legumbres y hortalizas españolas destinadas fuera de la eurozona).

En cambio, en bebidas (donde destaca el vino) España goza de una mayor diversificación de destinos en comparación con otros países europeos, como Francia o Italia. Finalmente, en frutas y aceites, España ocupa una posición intermedia en diversificación de destinos, similar a la de otros países europeos. Una mayor diversificación geográfica en general confiere una mayor resiliencia a las exportaciones, pues las hace menos dependientes de los shocks idiosincráticos que pueda sufrir un país o una región, al facilitar la reorientación de las ventas hacia otros destinos.