Resumen ejecutivo de 2023

IX Informe sobre Tendencias Globales de Drupa

El informe del año pasado —el primero desde la pandemia de Covid-19— resultó llamativamente positivo, ya que el sector de las artes gráficas, resiliente como ninguno, se recuperó y registró una situación más positiva que en 2019, es decir, antes de la Covid-19. Los resultados de este año han mantenido esa misma tendencia, con una nueva mejora del sentimiento en 2023 y expectativas muy positivas de cara a 2024.

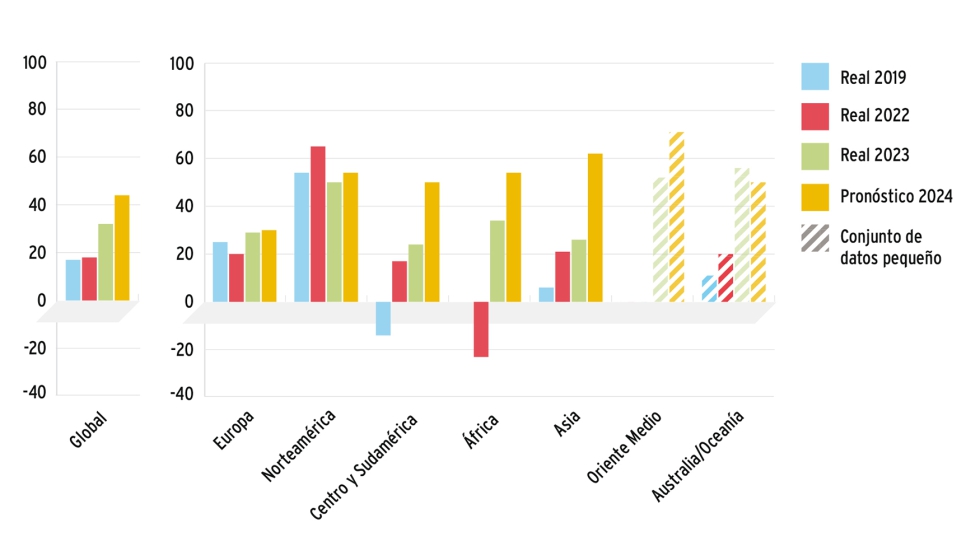

Barómetro de artes gráficas Drupa 2023. Confianza económica por regiones

A escala mundial, en 2023, el 44% definió la situación económica actual de su empresa como 'buena', el 12% la calificó de 'mala' y el 44% restante, como 'satisfactoria'. El resultado global que aparece en la columna verde del gráfico es un saldo neto positivo del +32% (es decir, 44% menos 12%). Es un 14% mejor que en 2022. La mayoría de los gráficos de este documento se basan en ese mismo saldo neto, que puede ser positivo o negativo.

Aunque no todo son buenas noticias. El saldo neto de Alemania se situó en un discreto +12%, igual que en 2022. En cambio, el saldo en el resto de Europa fue del +34%. En Norteamérica, el sentimiento se suavizó hasta el +50%, después del máximo alcanzado el año pasado.

Tanto América del Sur y Central, con un +24%, como África con un +34%, Oriente Medio con un +52% (muestra reducida) y Australia/Oceanía con un +56% (muestra reducida), registraron una buena recuperaron con respecto a cifras más bajas en los años anteriores. De cara al futuro, todas las regiones, con la excepción de Australia/Oceanía, esperan mejores resultados en 2024, aunque Alemania, con solo un +4%, se muestra mucho más cautelosa que la mayoría.

En el anexo del informe completo figura un desglose detallado de impresores y proveedores por segmentos y regiones. En los casos en que las muestras son demasiado pequeñas para considerarlas por separado, no se presentan, pero sí se incluyen en los datos globales. En los casos en que se presentan muestras pequeñas, se señala esta circunstancia tanto en el texto como en los gráficos.

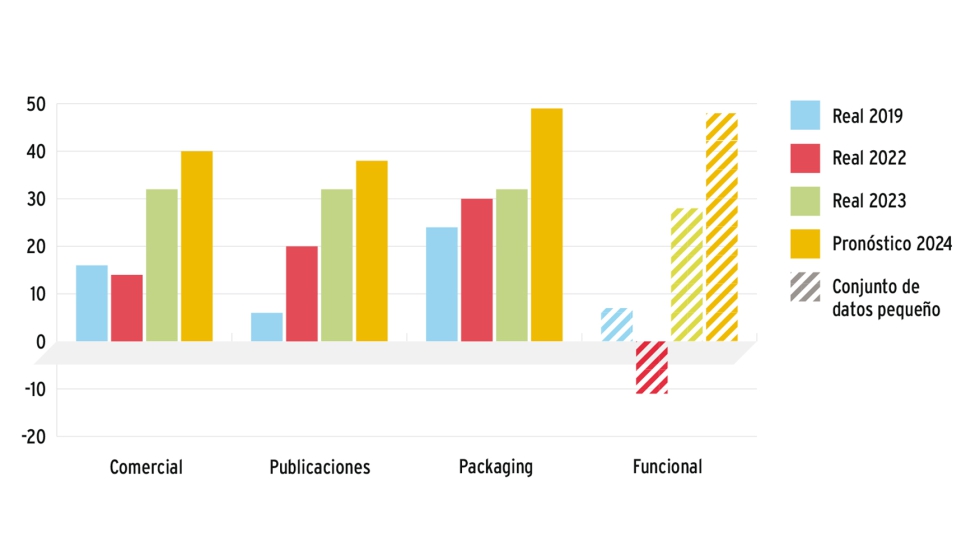

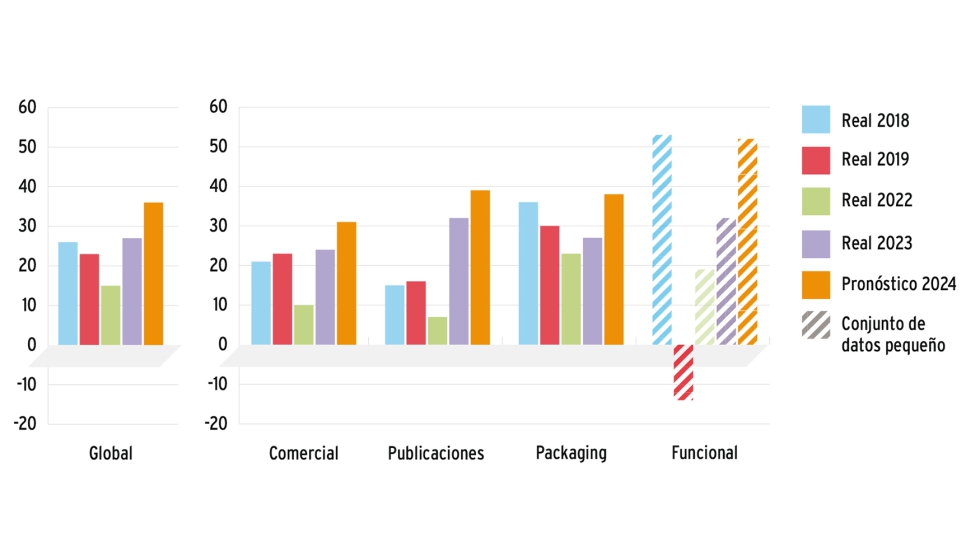

Si nos fijamos en los segmentos del mercado, se observa una notable recuperación de la confianza entre los impresores comerciales y editoriales de todo el mundo, mientras que el de embalajes mantiene sus buenas cifras.

En impresión funcional, se invierte la tendencia, después de la caída en la confianza registrada en 2022, para la que no tenemos explicación más allá del reducido tamaño de la muestra.

1. Los huecos en las columnas de cualquier gráfico indican que el resultado del saldo es cero. Las columnas rayadas o las líneas de datos discontinuas indican que la muestra considerada tiene menos de 20 elementos.

Barómetro de impresores Drupa 2023. Confianza económica por segmentos

Este año, los proveedores se mostraron algo más cautos que el pasado, con una caída del 2% y un saldo neto del 32%. América del Norte, América del Sur/Central y Asia subieron, mientras que Europa bajó un 5%. Todos los mercados se mantuvieron bastante planos este año, pero todos mostraron una gran confianza de cara al próximo. A lo mejor Drupa 2024 tiene algo que ver en ello...

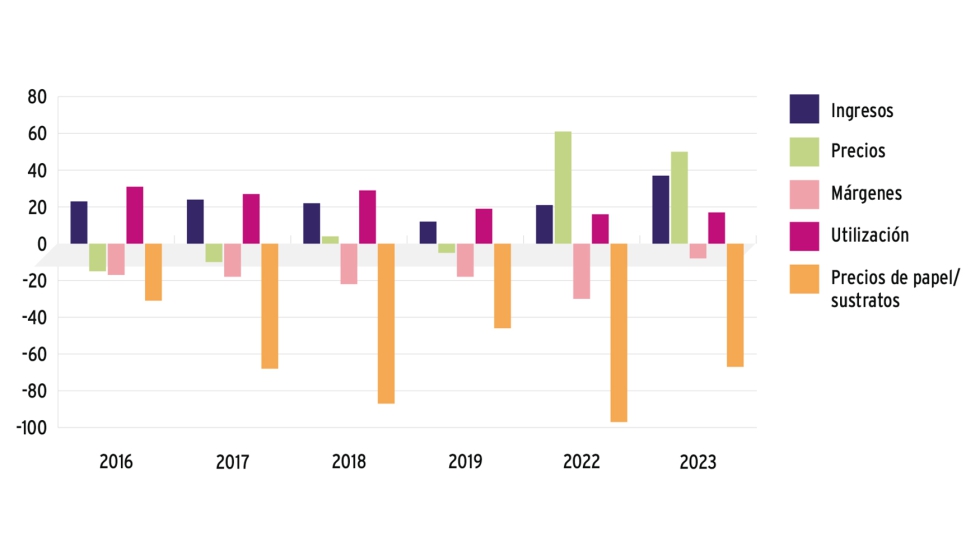

Por segundo año consecutivo, los impresores subieron los precios en todo el mundo, después de siete años de precios a la baja. Los ingresos crecieron al ritmo más rápido con diferencia y la reducción de los márgenes fue la más lenta registrada hasta ahora.

No obstante, este patrón no fue universal, con una mayor heterogeneidad en Europa y América del Sur/Central. La valoración de los proveedores también es optimista.

En el segmento Comercial, el aumento de precios fue potente, con un saldo neto medio del +57% en los dos últimos años, en comparación con una media del -21% en el periodo 2013- 2017. El mercado Editorial también registró un saldo medio del +57% en los dos últimos años, frente a un -18% en el periodo 2013-2017. Estos resultados financieros más sólidos del conjunto del sector son positivos, siempre que la presión inflacionista no se lleve por delante todo lo ganado.

Resultados financieros globales de los impresores a lo largo del tiempo

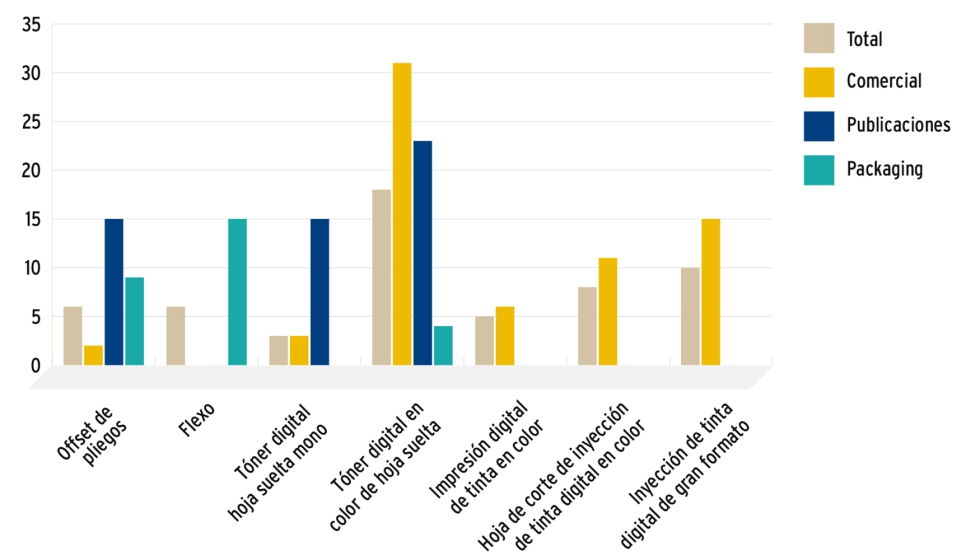

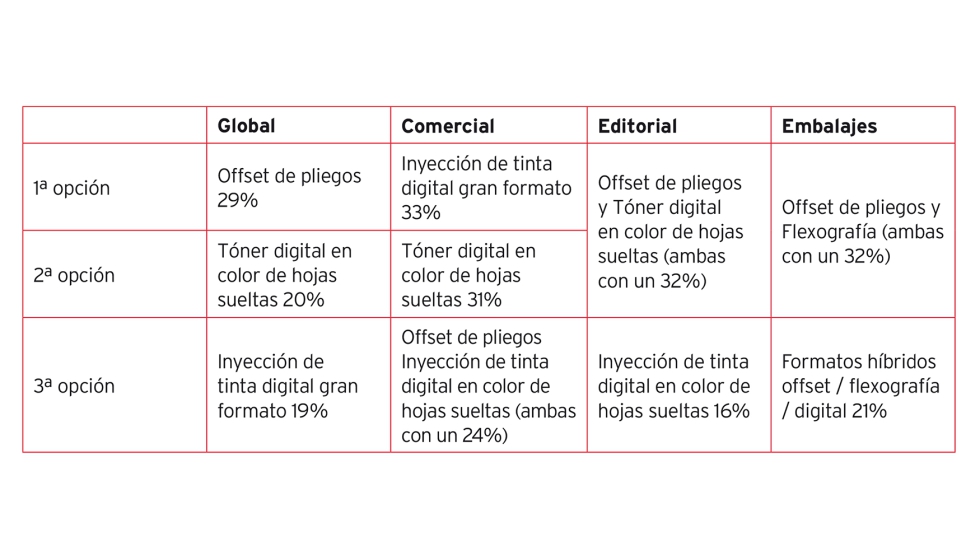

Todos los años les pedimos a los impresores que evalúen sus volúmenes netos de impresión para cada tecnología de impresión. El gráfico D muestra los resultados de este año para los principales procesos de impresión, en total y desglosados por los principales segmentos del mercado. Lo primero que llama la atención es el crecimiento neto del offset de pliegos en todos los mercados, tras varios años de retroceso. La flexografía crece con fuerza en el segmento de Embalajes. Por su parte, la impresión en color de hojas sueltas con tóner digital se sitúa muy por delante de todas las demás técnicas digitales, en todos los segmentos.

Volumen de impresión desglosado por tecnologías 2023

A escala mundial, el índice de adopción digital —los impresores que declaran más de un 25% de sus ventas en formatos digitales— ha pasado de un 26% en 2014 a un 29% en 2023. A primera vista, parece un crecimiento modesto. Sin embargo, según diversas fuentes del sector, los volúmenes han crecido significativamente desde 2014, a pesar de que el ritmo de adopción digital parece haberse ralentizado.

En 2014, el 25% de los miembros del panel de impresores ya contaban con instalaciones web-to-print. En 2023, esa cifra continúa siendo del 25%. Es cierto que determinadas regiones tienen menos comercio electrónico por razones culturales, técnicas o de otro tipo, pero lo cierto es que la cifra se mantiene plana prácticamente en todo el mundo. Las empresas con procesos web-to-print registraron un pico de demanda durante el periodo de la COVID-19; sin embargo, este año la demanda ha vuelto casi a los niveles pre-COVID. La excepción es el segmento de Embalajes, que ha mantenido en gran medida el importante crecimiento que tuvo en 2022.

Las cifras de empleo de los impresores están estancadas en las economías desarrolladas, pero crecen de manera significativa en el resto del mundo.

Tanto los impresores (47%) como los proveedores (39%) declaran falta de mano de obra cualificada. Entre los impresores, los oficios más escasos son los operarios de prensas convencionales y el personal de acabado; entre los proveedores, el personal de producción y de soporte técnico.

Los problemas en las cadenas de suministro han estado muy presentes, tanto para los impresores (63%) como para los proveedores (73%), aunque unos y otros confían en que se reducirán el año que viene.

Las inversiones en activos fijos cayeron durante la pandemia, un efecto que —inevitablemente— tuvo continuidad hasta el año pasado. Sin embargo, la demanda ha remontado con fuerza en 2023 y las previsiones para 2024 son aún más optimistas, con Drupa 2024 ya en el horizonte.

Tal y como se esperaba, se ha producido una demanda sostenida por parte de los impresores del segmento de Embalajes, a la que se suma un repunte muy alentador en los segmentos Comercial y Editorial. Por su parte, los impresores del segmento Funcional han vuelto a niveles que no se veían desde 2018. Como de costumbre, la tecnología de impresión y los equipos de acabado acaparan, con diferencia, la inversión.

Inversión en activos fijos por parte de los impresores en 2023, datos globales y por segmentos

La tecnología offset de pliegos continúa siendo la más consolidada entre los impresores a escala mundial, como viene ocurriendo desde nuestro primer informe de tendencias de 2014. Las prensas digitales ocupan los dos siguientes puestos en cuanto a popularidad, como se muestra en la tabla siguiente. Si analizamos el mercado segmento por segmento, se observa

más variedad, lo cual es un reflejo de la amplísima gama de productos y condiciones de mercado que dictan en cada caso las mejores opciones de inversión.

Entre los proveedores, la inversión en activos fijos se ha mantenido relativamente estable, con un saldo neto de apenas un +4%. Ahora, bien la tendencia para 2024 es al alza en todos los segmentos, con un +24%, especialmente llamativa en el segmento Funcional. Los principales objetivos pasan por construir canales de venta, mejorar la eficiencia y desarrollar nuevos servicios.

Tanto los impresores como los proveedores recurren de forma creciente a la diversificación como vector de crecimiento. No obstante, ahora que el mercado ha vuelto a unos patrones más normales después del hiato de la COVID-19, el ritmo de cambio es más lento.

Los aspectos socioeconómicos siguen estando presentes en todas las regiones, con más intensidad que nunca. El principal motivo de preocupación es el riesgo de recesión económica, con un 47%, hasta el punto de desplazar a un segundo lugar el impacto de la pandemia, que cae a un 41%. Fuera de estas dos grandes cuestiones, se observan variaciones importantes de una región a otra. Por ejemplo, a los impresores de América del Sur/Central les preocupa la inestabilidad política (52%), a los africanos los problemas monetarios (51%), a los australianos las cuestiones medioambientales (33%), a los asiáticos las guerras comerciales (23%) y a los norteamericanos el nivel de vida (32%). La opinión está dividida entre los que piensan que las fuerzas del mercado son más importantes (43%) y los que dan más peso a las fuerzas socioeconómicas (46%).

En esta edición del informe, hemos recuperado preguntas para segmentos específicos, por primera vez desde 2019- En el segmento Comercial, la clave está en las ventajas de la diversificación, tanto en lo que se refiere a los mercados a los que se atiende como a los servicios que se ofrecen. En la muestra, la proporción de impresores del segmento Editorial se ha reducido a la mitad desde 2014 (del 30% del total de 2014 al 15% en 2023). Y el mix de mercados a los que presta servicio también ha cambiado: hay menos en mercados como los periódicos, revistas y catálogos, pero a cambio son más los que ofrecen distintas opciones de impresión de libros. En el segmento de Embalajes, se ha registrado un aumento de la demanda de servicios de valor añadido; por ejemplo, de impresión interactiva. La búsqueda de alternativas a los envases de plástico más respetuosas con el medio ambiente es uno de los principales focos de atención para muchos, especialmente para los impresores flexibles. Y, aunque nuestra muestra de impresores del segmento Funcional es pequeña, se observa con claridad una migración desde la serigrafía y el tóner a la inyección de tinta.

En conclusión, en todo el mundo, una mayoría de los impresores y proveedores ven el futuro con más confianza, a pesar de los muchos riesgos y desafíos socioeconómicos y de mercado. Los precios y los ingresos suben con fuerza y la presión sobre los márgenes es más baja que nunca. La cuestión es si la evolución del sector seguirá siendo tan positiva a la vista de las presiones inflacionistas.

Quizá la noticia más alentadora es la clara mejora de la confianza entre los impresores de los segmentos Comercial y Editorial, que parecen haber absorbido el impacto de la revolución digital y ya pueden hacer planes de futuro con mayor confianza. En paralelo, los impresores del segmento de Embalajes continúan beneficiándose de una demanda sostenida, mientras los del segmento Funcional ofrecen un creciente catálogo de productos y llegan a una enorme variedad de mercados.

Las inversiones en activos fijos han recuperado los niveles pre-Covid y se prevé que 2024 será un año excepcional para la inversión. ¡Eso son grandes noticias para Drupa 2024!

Nos gustaría terminar con una cita de un impresor que refleja la confianza en el futuro del sector: “Hemos visto que, el mercado, aunque prefiere utilizar herramientas digitales, también invierte en productos de imprenta que ofrecen una calidad diferenciada (impresión de calidad, buena encuadernación, etc.). Este segmento de las artes gráficas no va a desaparecer, porque ofrece productos con carácter único, que apetece tocar, sentir y conservar”. Impresor comercial, Grecia.

Perspectivas de la economía mundial en 2023. Vivir en tiempos revueltos

Ante todo, no hay que perder de vista lo distintos que han sido los años 2020-2022 en comparación con la década de 2010. El mundo tuvo que enfrentarse a una pandemia de dimensiones históricas, a la que los gobiernos respondieron cerrando sectores completos de la economía internacional e inyectando estímulos fiscales y monetarios sin precedentes. Estas medidas, a las que hay que sumar el coste de poner de nuevo en marcha la economía mundial y restablecer las cadenas de suministro, han propiciado la mayor alza de la inflación a escala mundial en más de 40 años (y la más persistente). Los bancos centrales se han visto obligados a aplicar las subidas de tipos de interés más agresivas en décadas. Como resultado, se ha producido una crisis bancaria, se han endurecido las condiciones del crédito y se han hecho omnipresentes los pronósticos de recesión para este año o para el próximo.

Es probable que estos acontecimientos reverberen durante años en la economía mundial. Se esperan ciclos económicos más cortos y volátiles, y los gobiernos tendrán menos margen para aplicar dosis regulares de expansión cuantitativa. Es posible que estemos entrando en una era de limitaciones de la oferta y de cambios económicos en el mercado laboral, que se traducirán en fluctuaciones económicas y obligarán a gestionar los riesgos.

Repercusiones económicas

La economía mundial se ha debilitado gravemente, con cifras de crecimiento escasas, inflación persistente y alza de los tipos de interés en las grandes economías desarrolladas. Todo ello nubla las perspectivas económicas a corto plazo y genera incertidumbre. Las perspectivas de crecimiento se han visto lastradas por las secuelas de la Covid-19, la guerra en Ucrania —que se prolonga— y el impacto el cambio climático, cada vez más patente.

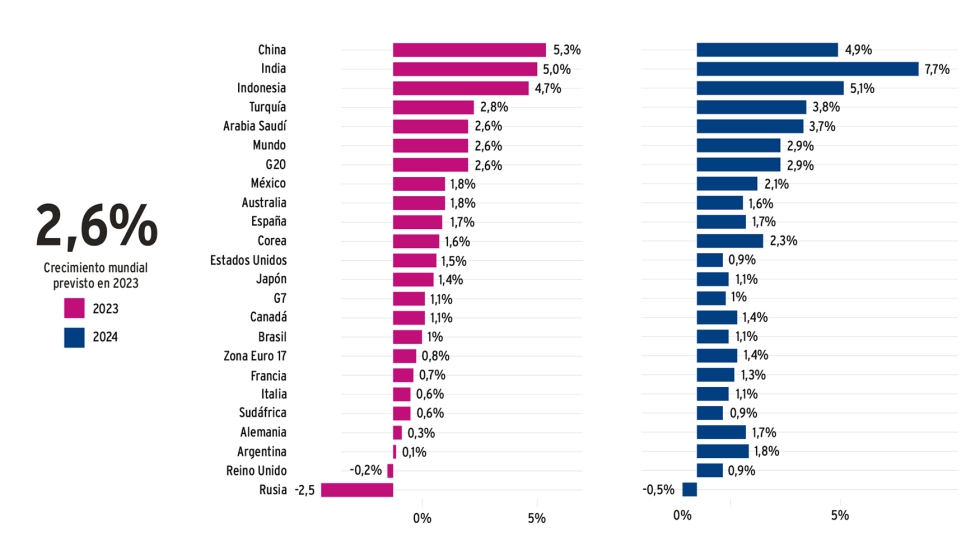

El crecimiento mundial se ha ido desacelerando, del 6,0% en 2021 al 3,2% en 2022 y al 2,7% en 2023, aunque se prevé un 2,9% para 2024. Estamos ante las cifras de crecimiento más débiles desde 2001, si exceptuamos la crisis financiera mundial y la fase más aguda de la pandemia de COVID-19. Según las previsiones, el crecimiento mundial en 2023-24 se mantendrá por debajo de las tendencias históricas. Por su parte, la inflación se reducirá gradualmente, a medida que surta efecto el endurecimiento de la política monetaria. El crecimiento se ha ralentizado tanto que la economía mundial está peligrosamente cerca de una recesión.

Las principales economías atraviesan un periodo de acusada debilidad. A escala mundial, la deuda pública en porcentaje del PIB sigue siendo notablemente más alta que antes de la pandemia, si bien se ha reducido algo en los dos últimos años debido en gran medida a la retirada de las ayudas fiscales y a una cierta recuperación del crecimiento. El abaratamiento de las materias primas y la reapertura de China han generado cierto optimismo, pero su efecto en el crecimiento solo se notará a corto plazo.

Gestionar equilibrios y combatir la inflación

Los responsables políticos de todo el mundo se enfrentan a disyuntivas difíciles: luchar contra la inflación, mantener la estabilidad financiera y apoyar una recuperación económica sostenible e inclusiva, en un contexto de fuerte incertidumbre. La inflación general ha empezado a ceder debido principalmente a la moderación de los precios de la energía y los alimentos. A su vez, ese descenso de los precios de la energía es en parte el resultado de un invierno suave en Europa, que ayudó a mantener los niveles de las reservas de gas, a lo que se sumó un menor consumo de energía en muchos países.

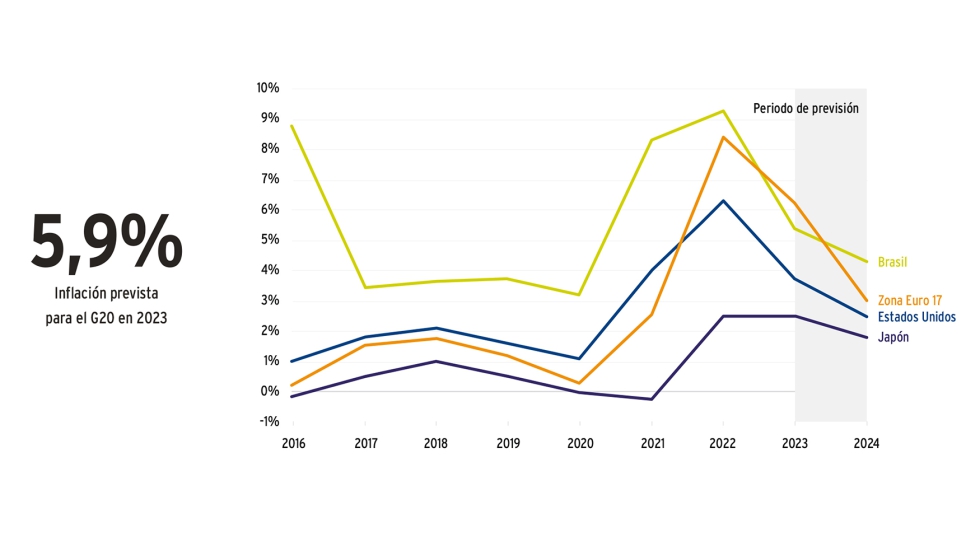

Igualmente, la inflación de los precios de los bienes ha empezado a descender en la mayoría de los países debido a una normalización gradual de la demanda y a la desaparición de los cuellos de botella en las cadenas de suministro mundiales que se produjeron tras la COVID-19. La inflación subyacente (que excluye los alimentos y la energía) sigue muy condicionada por el fuerte aumento en los precios de los servicios y las presiones sobre los costes derivadas de unos mercados laborales rígidos. Se prevé que la inflación media mundial caerá del 7,5% del 2022 a un 5,2% en 2023, debido a las expectativas de reducción de los precios de los alimentos y la energía, y a la disminución de la demanda, especialmente en las grandes economías desarrolladas.

La inflación de los servicios sigue subiendo Inflación, %, variación interanual. Nota: según la disponibilidad de datos, la media de la zona euro para los servicios incluye: Austria, Bélgica, España, Estonia, Finlandia, Francia, Grecia, Irlanda, Italia, Lituania, Luxemburgo, Letonia, Países Bajos, Portugal, República Eslovaca y Eslovenia; para la inflación de productos incluye: Austria, España, Finlandia, Francia. Fuente: Perspectivas económicas de la OCDE, informe provisional de marzo de 2023.

La primera prioridad es impulsar el crecimiento futuro

Una de las grandes preocupaciones a escala mundial son las perspectivas de crecimiento sostenido. En Estados Unidos, se espera que el crecimiento esté por debajo de su potencial tanto en 2023 como en 2024, porque una política monetaria tan estricta como la que está aplicando reduce la presión por el lado de la demanda. Y, aunque se prevé que el crecimiento medio anual descenderá tanto este año como el próximo, se espera una mejora en años sucesivos. En la zona euro, el crecimiento también será lento en 2023, pero los beneficios derivados de la caída de los precios de la energía y de la inflación deberían dar impulso a una mejora gradual, con lo que el crecimiento medio anual en 2024 casi duplicaría el 0,8% que se pronostica para 2023. También se espera que Reino Unido experimente un repunte moderado en 2024, con un crecimiento del 0,9% después del descenso interanual de este año. Por su parte, Japón, que cuenta con estímulos fiscales adicionales este año y no modificará sus tipos de interés oficiales, crecerá entre un 1 y un 1,5% anual en 2023 y 2024. El esperado repunte del crecimiento en China beneficiará a Corea y Australia, que compensarán así el efecto del endurecimiento de las condiciones financieras.

En los últimos tres años, los bajos índices de desempleo, el alto número de puestos sin cubrir y la alta inflación en la mayoría de las principales economías han aumentado la presión al alza sobre los salarios. Sin embargo, en algunos países, entre ellos Estados Unidos, la evolución de los salarios ha empezado a estabilizarse o incluso ha invertido su tendencia. Con carácter general, el crecimiento de los salarios se encuentra en unos porcentajes insostenibles e incoherentes con el retorno de la inflación a los valores objetivo.

Esas subidas salariales solo serían posibles a costa de reducir los márgenes de beneficio de las empresas, a la vista de las bajas cifras subyacentes de productividad y crecimiento. En muchas economías desarrolladas, el mercado laboral se caracteriza por bajos índices de desempleo y escasez de trabajadores cualificados. Desde la pandemia, se ha reducido la brecha de género en los índices de empleo, en parte debido al mayor recurso al teletrabajo y los horarios flexibles en muchas economías desarrolladas.

Optimismo al alza en los mercados emergentes

Es probable que las economías emergentes de Asia se vean menos afectadas por la desaceleración mundial, ya que se benefician del repunte de China y de unas presiones inflacionistas más moderadas. Se prevé que el crecimiento en China repuntará hasta el 5,3% este año, para después desacelerarse al 4,9% en 2024. El crecimiento de la India se situará en torno al 6% en el ejercicio 2023-24, en un contexto de endurecimiento de las condiciones financieras. En el ejercicio 2024-25 remontará hasta alrededor del 7%. En cuanto a Indonesia, crecerá entre un 4,7% y un 5% anual en 2023 y 2024. En cambio, el crecimiento en muchas otras economías emergentes, como Brasil y Sudáfrica, será lento en los próximos dos años, con medias en torno al 1% anual. El crecimiento económico de Turquía se ha visto lastrado por los últimos terremotos, pero se recuperará con la ayuda del gasto en reconstrucción. Las previsiones de crecimiento del 2,8% parar 2023 y del 3,8% en 2024. Los resultados de Rusia caerán este año y el próximo, a medida que las sanciones económicas y financieras se vayan notando en los pasivos y en los ingresos procedentes del exterior.

Futuro incierto para las economías en desarrollo

La leve mejora de las grandes economías no se refleja en las perspectivas de muchos países en desarrollo. Muchos de ellos tienen déficits elevados y dificultades cada vez mayores para atender el servicio de la deuda externa, en un contexto de alza de los tipos de interés mundiales. Es el caso, especialmente, de las economías importadoras de materias primas y de aquellas en las que existe una descompensación entre la composición monetaria de los pasivos y los ingresos procedentes del exterior. En un gran número de países en desarrollo, la relajación cuantitativa y el exceso de liquidez mundial en la década anterior a la pandemia propiciaron fuertes aumentos de la deuda externa.

En África, América Latina y el Caribe se prevé que el PIB medio per cápita solo crecerá marginalmente, abundando en una tendencia a largo plazo de crecimiento estancado. A lo largo de este año y el próximo, se espera un crecimiento muy por debajo de la media del 3,1% que se registró durante las dos décadas anteriores a la pandemia. El bajo crecimiento de la inversión, el peso de una deuda externa elevada y las vulnerabilidades que conlleva, junto con unos riesgos geopolíticos y climáticos impredecibles, abocan a estas regiones a un periodo prolongado con escasas perspectivas de crecimiento.

El giro de timón hacia un endurecimiento cuantitativo, combinado con el alza de los tipos de interés, está presionando a la baja los tipos de cambio en muchos países en desarrollo, sobre todo en los que presentan riesgos de salidas de capital. Esto, a su vez afecta negativamente a la balanza de pagos y agudiza los riesgos de sostenibilidad de la deuda. El bajo crecimiento económico y las crecientes restricciones financieras limitarán aún más la capacidad de los gobiernos para invertir en educación, sanidad, infraestructuras sostenibles y transición energética, que deberían acelerar el avance hacia el desarrollo sostenible. Las economías de renta baja se encuentran en riesgo de verse agobiadas por la deuda. Los análisis de sostenibilidad de la deuda del Fondo Monetario Internacional para los países de renta baja apuntan a que más de la mitad de las 69 economías evaluadas ya tenían dificultades con la deuda o corrían un alto riesgo de sufrirlas en enero de 2023.

La luz al final del túnel

Es de esperar que la inflación de los precios al consumo se modere, a la vista de la desaceleración del crecimiento económico mundial, la reducción de la inflación de los precios de la energía y los alimentos y el endurecimiento monetario que están aplicando la mayoría de los principales bancos centrales.

Según las previsiones, la inflación general disminuirá en 2023 y 2024 en casi todas las economías del G20. Aun así, la inflación anual se mantendrá muy por encima de los objetivos en casi todas ellas durante la mayor parte de 2024. Aunque los países tengan muchos frentes abiertos, es muy importante no pasar por alto otro reto a largo plazo: el de mejorar su resiliencia ante futuras perturbaciones, con el fin de mantener un crecimiento sostenible y consistente. Probablemente, una de las mayores perturbaciones futuras vendrá del cambio climático. El cambio climático supondrá grandes costes económicos y sociales, y todos los países deben planificar los retos que tienen por delante.

Tras las turbulencias de los tres últimos años, hay indicios de que la tormenta está amainando y de que ya hemos pasado lo peor. Incluso en estos tiempos sin precedentes, muchas empresas han sabido reorientarse y adaptarse. No solo han sobrevivido, sino que incluso han crecido. Esas empresas son ahora más fuertes, resistentes y eficientes, y están mejor preparadas para seguir creciendo en el futuro. Algunas empresas y sectores del mercado cambiarán para siempre, pero no olvidemos que cambiar constantemente, anticiparse al futuro y gestionar los riesgos son atributos esenciales para cualquier empresa de éxito. La industria de artes gráficas ha experimentado enormes cambios en los últimos veinte años, con la migración a la impresión digital y los servicios a medios digitales. Eso es algo que demuestra su resiliencia y su capacidad para adaptarse a las fluctuaciones en la demanda del mercado en el futuro.

Fuentes

Perspectivas económicas de la OCDE

Global Economic Outlook, Organización de las Naciones Unidas

Secular Outlook - The Aftershock Economy, Pimco

World Economic Outlook, Fondo Monetario Internacional

Economic Outlook 2023, McKinsey & Company.