Los mercados de cereal, impasibles ante la mala cosecha europea

Mercedes Ruiz y Robert Ferrer

23 de Agosto de 2024

11/09/2024Quizás el cambio climático permita explicar la actual sequía en la costa mediterránea española y el Mar Negro, mientras que en el norte de Francia y de Europa se está recibiendo un exceso de lluvias. Este desajuste en las condiciones climáticas está afectando a las cosechas, como muestran los datos del Ministerio de Agricultura de Francia, que este mes de agosto ha anunciado una de las peores cosechas de trigo blando de los últimos 40 años. Sin embargo, los mercados de cereal a nivel internacional parecen no alterarse ante unos balances que se presentan holgados a nivel mundial y con la segunda mayor cosecha de la historia de maíz en curso en los EE UU.

Así que mientras palabras como sostenibilidad o agricultura regenerativa empiezan a ser cada vez más habituales en el sector agrario europeo, el presente nos lleva a preguntarnos cómo vamos a operar en un mercado europeo que seguirá dependiendo de la importación de trigo y maíz en esta campaña 2024/25 y en el que también tendremos que estar atentos a los Bancos Centrales, la economía de China, el movimiento de los fondos de inversión en los mercados de futuros, y los conflictos geopolíticos. ¡Acompáñenos y le contamos!

En el norte de Francia (y de Europa) llueve sobre mojado. Después de que, según Météo-France, entre octubre de 2023 y enero de 2024 hubiera precipitaciones récord, con un promedio acumulado de 237,3 mm, lo que dificultó muchísimo las siembras de invierno y el abonado de fondo, en el período junio-agosto de 2024, según datos de Weather Atlas, ha llovido entre un 30-40% más que en 2023 y 2022.

Este exceso de lluvias ha conllevado dificultad para las labores en el campo, generando retraso en las cosechas y problemas de calidad. Según datos de FranceAgriMer, en el momento de escribir este artículo, la condición 'buena a excelente' del trigo blando se sitúa en el 49%, muy por detrás del 76% de 2023. Estos datos han empezado a generar inquietud en el mercado respecto a si el trigo francés alcanzará el mínimo de calidad exigido por la bolsa de Euronext (o Matif) de trigo panificable: 11% de contenido en proteína, peso específico de 76 kg/hl, 15% de contenido de humedad y 220 s de hagberg o índice de caída. De hecho, del primer muestreo oficial de cosecha, con un 52% de las muestras analizadas, tan solo un 18% del trigo cumple dichas especificaciones, y los silos de la Bolsa -que son los de exportación- se encuentran prácticamente vacíos. Y recordemos que el trigo europeo, y el francés, tiene un papel esencial en las exportaciones mundiales.

En lo que sí hay seguridad es que la producción de grano en Francia, el principal productor de cereal en Europa, será menor que en la campaña 2023/24. Así lo estima el Ministerio de Agricultura de Francia, que redujo la cosecha de trigo a 26,3 millones de toneladas (Mt), una de las cifras más bajas de los últimos 40 años. También hay un pinchazo importante en la producción de cebadas de invierno, en 7,2 Mt (9,7 Mt fue la producción del año pasado), no compensada por una mayor producción de las de primavera (+600 mil tm).

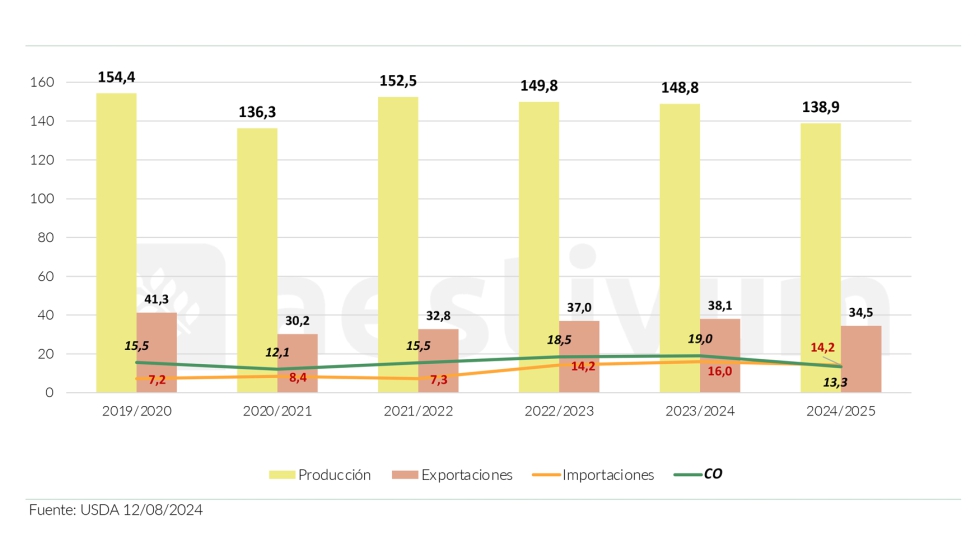

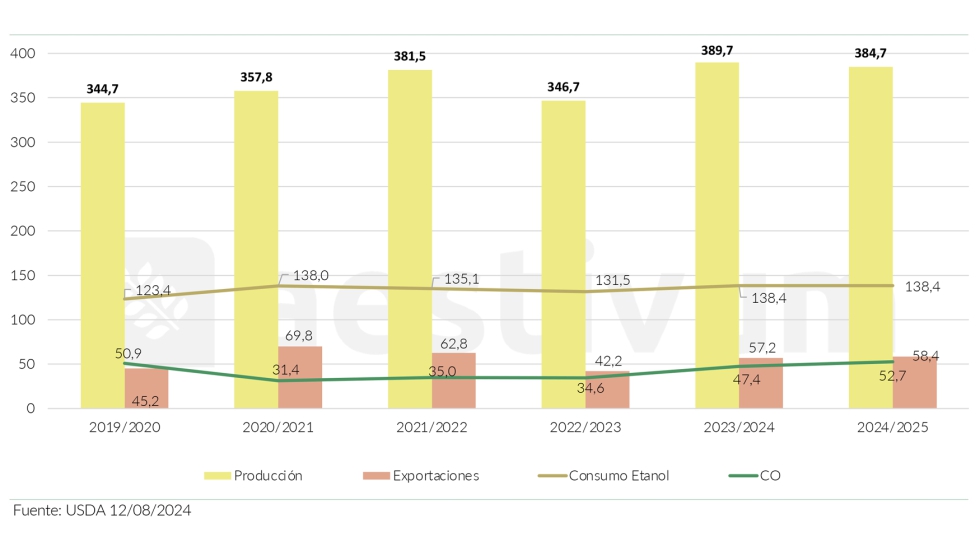

Además de una menor cosecha de trigo en Francia, en Alemania la asociación de cooperativas alemanas ha reducido la cosecha de trigo en este país a 18,8 Mt. Esto ha llevado al USDA, en su informe de agosto, a reducir 2 Mt la producción de trigo total en la campaña 2024/25 a 138,9 Mt (Gráfico 1), 10 Mt por debajo de la campaña anterior, como consecuencia de las condiciones meteorológicas que han afectado a los cultivos, apuntando a ser la menor cosecha desde la campaña 2020/21.

Gráfico 1. Balance de trigo total UE-28 (Mt). Fuente: USDA (12/08/2024).

En el sur de Rusia, la sequía y heladas durante la primera mitad de 2024 hizo reducir los estimados de producción a 78-80 Mt. Gracias a que el clima mejoró y muchos agricultores pudieron volver a sembrar a tiempo, los estimados de producción de trigo ruso para la campaña 2024/25 se recuperaron y se sitúan en 83,8 Mt según IKAR, 83,3 Mt según Sovecon. El USDA la prevé en 83 Mt en su informe de agosto, 8,5 Mt por debajo de la campaña anterior (Gráfico 2).

Gráfico 2. Cambio de producción de trigo de 2023/24 a 2024/25 (Mt). Fuente: USDA (12/08/2024) UE-28.

En Ucrania, aunque sigue inquietando la sequía en la región del Mar Negro, el USDA ha aumentado en 2,1 Mt su estimado de producción de trigo para la campaña 2024/25 a 21,6 Mt, 1,4 Mt por debajo de la campaña anterior, lo que es una noticia muy positiva para el mercado europeo teniendo en cuenta su necesidad de importación la próxima campaña debido a su menor producción. Y también EE UU (+4,6 Mt), Australia (+4 Mt), Kazajistán (+3,9 Mt), Canadá (+3 Mt) y Argentina (+2,2 Mt), todos importantes exportadores, recuperarán cosecha respecto al año pasado (Gráfico 2).

Con todo esto el balance mundial de trigo para la campaña 2024/25, estimado por el USDA en agosto, nos muestra un aumento de la producción de casi 9 Mt respecto a la 2023/24, y a pesar de una reducción del consumo animal y de las exportaciones, también una bajada otro año más, de los inventarios finales, que serán los más bajos desde la campaña 2015/16. Sin embargo, la sensación es que no habrá problemas de oferta para la demanda actual. Estas estimaciones reciben el soporte de noticias como la prohibición a la importación de trigo en Turquía, uno de los principales importadores de trigo mundial, desde el pasado 21 de junio hasta, como mínimo, el próximo 15 de octubre, para proteger a los productores locales y su mercado interno. Esto supone un golpe importante para las exportaciones de trigo ruso, que suelen representar 2-2,5 Mt en campaña para este destino (de los 10 Mt que importa Turquía en un año normal).

Tendencia bajista

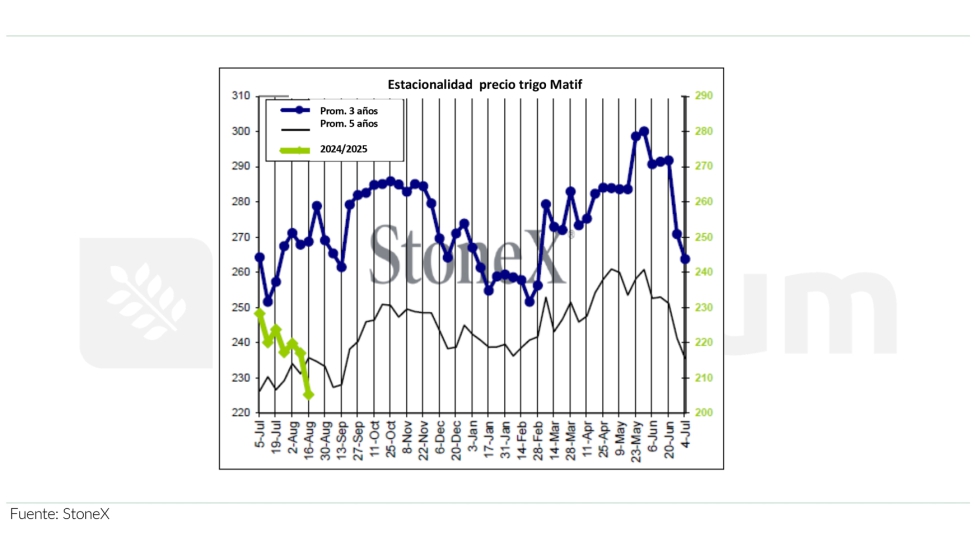

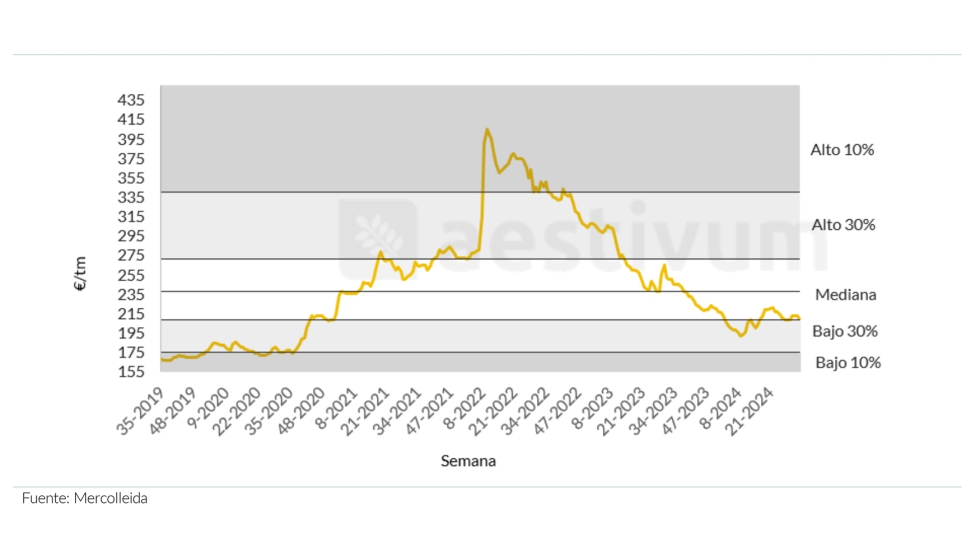

Y a pesar de las malas noticias a nivel de producción de trigo en Europa, y de una menor cosecha en Rusia y Ucrania respecto a la campaña anterior, el mercado internacional parece impasible y los precios siguen una tendencia bajista (Gráfico 3), con un trigo Matif que a fecha 23 de agosto estaba ya por debajo de los 200 eur/tm para el futuro de septiembre.

Así que Europa, que suplirá su menor producción reduciendo exportaciones (-3,6 Mt), consumo (-1,6 Mt), y sus inventarios finales (-5,2 Mt en un año), junto a unas importaciones elevadas de 11 Mt que previsiblemente vendrán en su mayor parte de Ucrania, tendrá suficiente oferta de trigo para abastecerse, y seguirá siendo el segundo exportador mundial detrás de Rusia. Todo esto a pesar de haber impuesto aranceles sobre los cereales, las semillas oleaginosas y los productos derivados procedentes de Rusia y Bielorrusia, de forma directa o indirecta, para evitar que el grano ruso desestabilice el sector agrícola comunitario y restringir los ingresos de Rusia para financiar su guerra contra Ucrania.

Gráfico 3. Estacionales de precios de trigo Euronext (Matif). Fuente: StoneX.

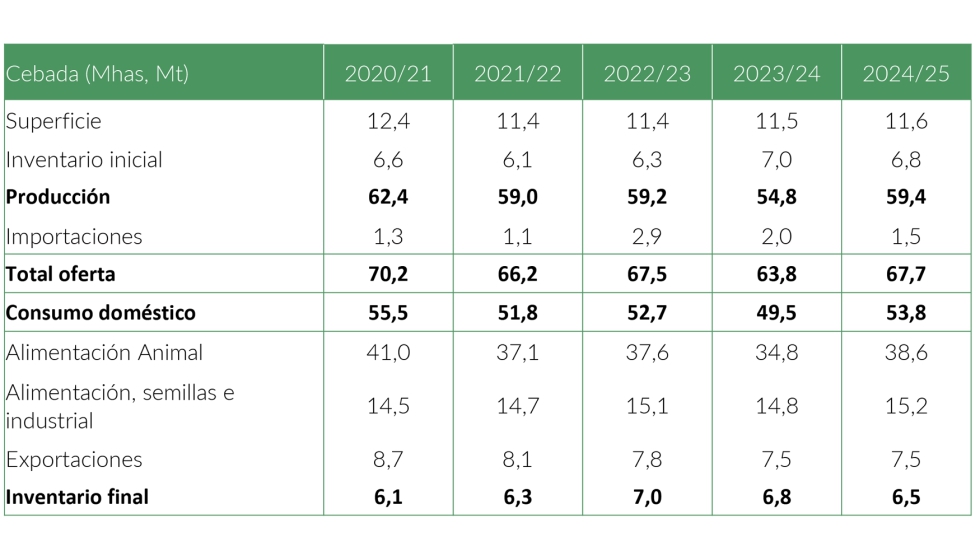

De forma similar al trigo, la cebada de invierno y la de primavera también están padeciendo las condiciones climatológicas en Europa, con unas condiciones de cultivo 'buena a excelente' en Francia que se sitúan, según FranceAgriMer, en el 52% y 65% respectivamente, muy alejadas de los valores de 2023. A pesar de esto, el USDA estima que la producción de cebada en la UE-28 en la 2024/25 aumentará +4,6 Mt respecto a la campaña anterior, situándose en 59,4 Mt, aunque lejos de los más de 62 Mt que vimos en las campañas 19/20 y 20/21. El balance europeo (Tabla 1), que verá aumentar su consumo interno para forraje y para la industria maltera, resultará en una reducción de inventarios finales.

Sin embargo, el mercado sigue bajista en un contexto en que la oferta es suficiente para satisfacer la demanda actual. De hecho, el gran excedente de cebada cervecera de primavera supondrá un alivio significativo para el mercado europeo de cebada de maltería. Los malteros y cerveceros europeos deberían tener a su disposición un suministro de cebada de primavera mucho mayor que en 2023 gracias a la mejora de las cosechas en España, Alemania, Dinamarca y los países del centro y norte de Europa. Y esto contribuirá a acabar la campaña 2024/25 de cebada maltera con los mayores inventarios desde la 2020/21.

Tabla 1. Balance europeo de cebada. Fuente: USDA (12/08/2024).

Mercado de maíz: menor demanda y precios bajos

Y si miramos al mercado de maíz tampoco encontramos señales alcistas para este cereal. Y es que, a pesar de que los productores brasileños y estadounidenses ralenticen la venta de grano debido a los bajos precios, la demanda es inferior a la de 2023 como muestra que ANEC (Asociación Nacional de Exportadores de Cereal de Brasil) estime las exportaciones de maíz de Brasil en agosto en 6,3 Mt, -3 Mt menos en un año, o que las inspecciones de exportación en EE UU, donde destaca la ausencia de compras de China, hayan ido hasta ahora rezagadas respecto a lo previsto por el USDA. En Argentina, la retención de habas de soja como seguro de cambio (y de disponibilidad de dólares americanos), también se hace notar en cuanto a la menor oferta de harina y aceite de soja de las molturadoras, tras la recuperación tan importante de la cosecha de habas.

Resulta extraña la baja demanda de maíz en un contexto de precios bajos, más cuando el USDA añade presión bajista al anunciar unos rendimientos récord en EE UU, que compensarán la reducción de superficie de cultivo y elevarán la producción 2024/25 a 384,7 Mt (Gráfico 4), -5 Mt que el año anterior, pero la segunda más grande de la historia, que le permitirán recuperar su lugar a la cabeza de los exportadores mundiales, con unos inventarios finales que se elevan casi +5 Mt respecto a la 2023/24 hasta 52,7 Mt, dejando un índice de inventario final contra uso del 13,9%, mucho más holgado que estos dos últimos años.

Esto ha inflamado la ilusión bajista de los operadores del mercado, atentos a los resultados del próximo tour ProFarmer que empieza en el momento de escribir este artículo, estimando que la producción de maíz estadounidense aumentará ya que los rendimientos serán (aún) mejores de lo estimado en el último informe del USDA. Y las condiciones climatológicas en EE UU, favorables para los cultivos, juegan a favor de estas expectativas. Y esto también sitúa al maíz americano, en estos momentos, como el más competitivo a nivel mundial.

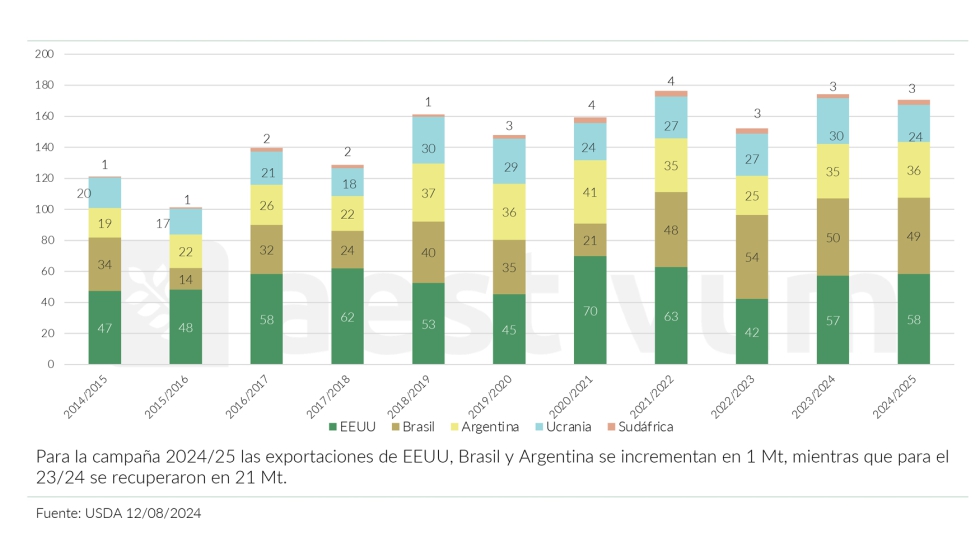

Esta bonanza en la producción en el continente americano se traduce en un aumento del disponible para exportación. El USDA estima que las exportaciones de EE UU, Brasil y Argentina aumentarán 1 Mt en la 2024/25 respecto a la campaña anterior hasta 143 Mt (Gráfico 5). Además, hay que tener en cuenta los +21 Mt de más exportaciones que se recuperaron esta campaña 2023/24 que cerramos y que han sido clave en la corrección a la baja de los precios de cereal, de más de 100 eur/tm durante el 2023, y han llevado a los fondos a vender contratos con fuerza, arrastrando a la baja los mercados hasta el entorno de 205 eur/tm para maíz en el puerto de Tarragona cuando escribimos, ya en rangos bajos de precios (Gráfico 6).

Un dato que contrasta con las importaciones de China, principal importador mundial de maíz, que se estiman en 23 Mt para ambas campañas. Y es que China, además de incertidumbre sobre el estado real de su economía, ha reducido su cabaña porcina y tiene el plan de aumentar la producción propia para ser autosuficiente. En este sentido, a finales de 2023, el Ministerio de Agricultura de China anunció que había aprobado 37 variedades de semillas de maíz transgénico para aumentar su producción.

Los fondos de inversión elevan sus posiciones en corto

A este contexto bajista también han contribuido los fondos de inversión que ante este panorama de mercado han aumentado sus posiciones vendidas en los mercados de futuros de Chicago y Euronext de maíz y trigo, alcanzando posiciones cortas récord en el mercado de maíz, y de habas de soja en Chicago, la semana del 15 de julio. Unos fondos que, mientras se van produciendo los recortes a los estimados de producción de trigo en la UE-28, siguen aumentando sus posiciones cortas de trigo Matif hasta más de 98 mil contratos vendidos en el momento de escribir este artículo, guiados por una buena oferta de trigo del Mar Negro.

Y cuando los fondos están cortos quiere decir que piensan que el mercado puede seguir bajando… Aunque ya vimos el riesgo de estos cortos tan elevados al inicio de año 2024, que salieron a recomprar llevando al trigo Matif 70 euros al alza en tres meses (desde 200 eur a final de febrero hasta cerca de 270 eur a final de mayo, para el contrato de septiembre), con la sequía en Rusia 'calentando' el mercado.

Y no podemos obviar tampoco la conexión entre nuestros mercados, con la influencia bajista de la soja, tras el aumento previsto de +4,2 Mt la producción de habas en EE UU a un récord de 124,9 Mt, lo que se suma a la presión bajista de unas buenas cosechas de habas en Brasil y Argentina. Esta fue la gran sorpresa bajista del reporte del USDA de agosto, que hizo caer con fuerza los precios de la soja, arrastrando hacia abajo también los precios del cereal.

Los fondos de inversión siguen aumentando sus posiciones cortas de trigo Matif hasta más de 98 mil contratos vendidos en el momento de escribir este artículo, guiados por una buena oferta de trigo del Mar Negro y los recortes en la estimación de trigo en la UE-28. Y cuando los fondos están cortos quiere decir que piensan que el mercado puede seguir bajando…

Con los mercados de cereal y oleaginosas contemplando la llegada de la nueva cosecha, que se suma a los elevados inventarios de esta campaña, y con perspectivas de unos balances mundiales sin riesgo de disponibilidad para cubrir una demanda que flaquea; la ansiedad desaparece y se asume sin problemas la retención de grano en Sudamérica y los recortes de cosecha europea.

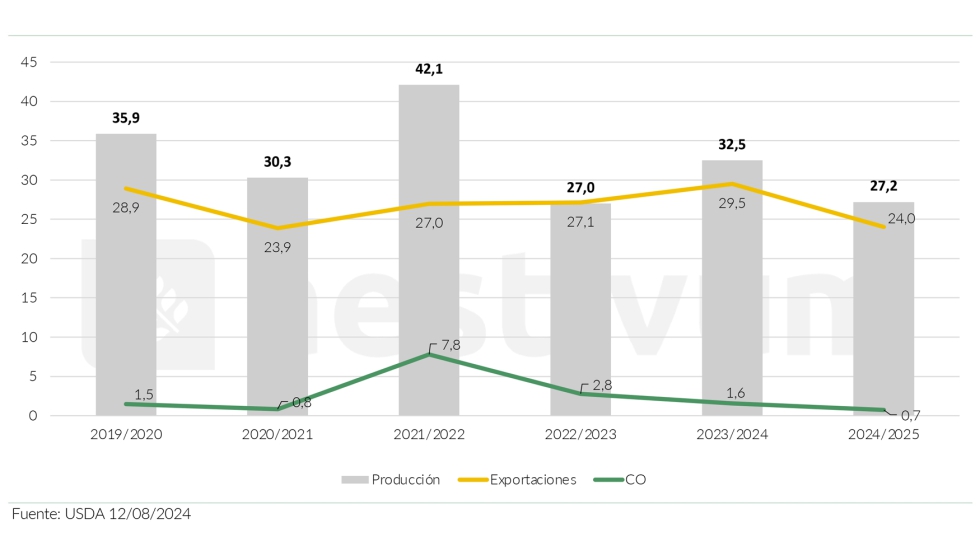

Aunque el equilibrio se podría romper en el Mar Negro, origen de los bajos precios en el mercado del trigo junto a Rusia. Además de la intensificación del conflicto Rusia-Ucrania con la invasión ucraniana en Kursk, que ha reanudado los ataques rusos a las instalaciones de Odesa, origen del corredor por donde se exporta el grano ucraniano, la sequía y las elevadas temperaturas en el Mar Negro está afectando a los cultivos de maíz ucraniano. El USDA, en su informe de agosto, ya ha reducido en 0,5 Mt el estimado de producción para la campaña 2024/25 a 27,2 Mt (Gráfico 7). Esto conllevará una reducción de las exportaciones, que el USDA estima en -5,5 Mt respecto a esta campaña. Ahora bien, algunos estimados privados apuntan a una cosecha de maíz en Ucrania de 22,5 – 23 Mt, más de 4 Mt por debajo de la previsión del USDA, lo que tendría un gran impacto para la necesidad de importación en Europa.

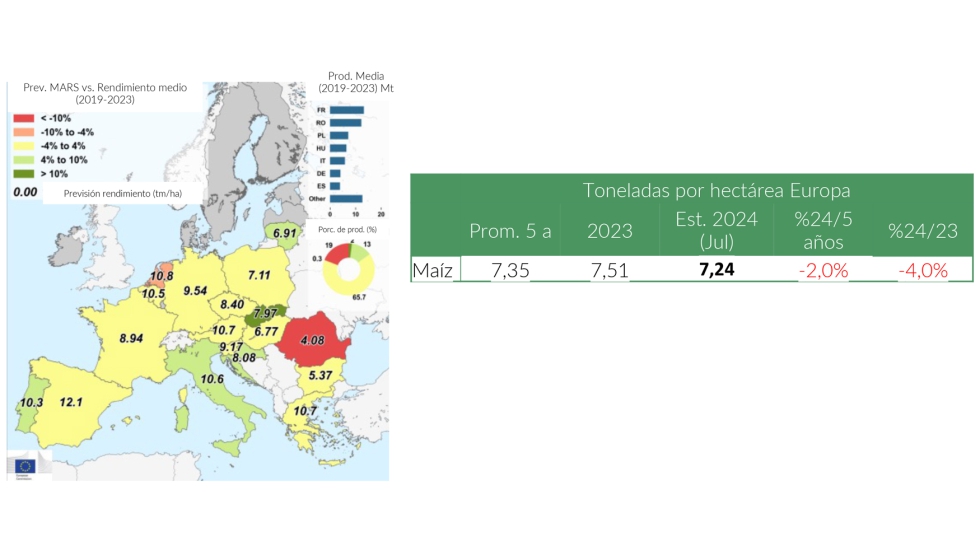

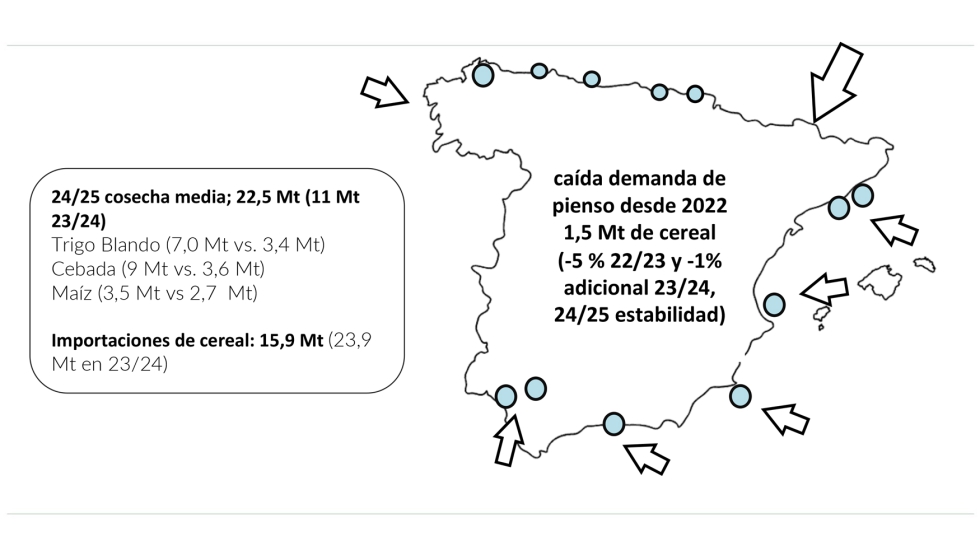

Y es que el USDA, aunque estima las importaciones de la UE-27 en 20,5 Mt para la campaña 2024/25, -1,5 Mt respecto a la campaña anterior, nos sigue situando como los segundos importadores mundiales de maíz a nivel mundial después de China. Aunque se ha recuperado la cosecha en España, principal importador europeo de maíz, y en Francia se estima una cosecha de maíz más correcta en torno a 13,6 Mt, la cifra de importaciones en la UE-27 podría aumentar si siguen disminuyendo los estimados de producción. El USDA ha reducido en -3,5 Mt hasta 60,5 Mt la producción europea de maíz para la campaña 2024/25, -1,5 Mt menos que el año anterior.

Otro de los focos de atención está en Rumanía, concretamente en la sequía que sufre el país, que podría afectar a su cosecha de maíz, poniendo en riesgo las exportaciones de uno de los principales orígenes de maíz no OGM en España. Esto podría suponer, junto a la menor producción ucraniana, un suministro más complicado de maíz no OGM en la UE, con su prima correspondiente (Mapa 1).

La reducción de producción en Ucrania tiene especial impacto en la UE-27, el principal destino junto a China del maíz ucraniano. Según datos de la Comisión Europea, un 68% del maíz importado en la UE proviene de Ucrania. De hecho, la UE extendió hasta el 5 de junio de 2025 la entrada sin aranceles de productos agrícolas ucranianos, aunque estableció un 'freno de emergencia', fijado en el promedio de la cantidad importada en el segundo semestre de 2021, 2022 y 2023 (11,16 Mt), para calmar las protestas de los productores ante la bajada de los precios generada por un mercado inundado por ofertas de maíz ucraniano barato.

Sólo en 2024, la UE ha importado 10,01 Mt de maíz ucraniano, por lo que el margen para que se active el 'freno de emergencia', establecido en 11,16 Mt, se reduce a 1,15 Mt. Si se alcanza el 'freno de emergencia', en un plazo de 14 días se activaría el contingente arancelario correspondiente, que en el caso del maíz sería de 650 mil tm. El 1 de enero de 2025, según el Reglamento de Ejecución UE 2024/1671 de 6 de junio de 2024, se recuperaría la exención arancelaria.

Mapa 1. Rendimientos de maíz–Europa. Fuente: MARS Bulletin (22/07/2024).

Cambio euro-dólar

Mientras la UE monitoriza el clima y la situación de los cultivos en Ucrania y en el Este de Europa ante su necesidad de importación para la campaña 2024/25, también experimenta un dato agridulce con la tendencia alcista del eurodólar, que en las últimas semanas ha cotizado entre 1,09 y 1,11, los valores más altos desde finales de 2023 (Gráfico 8). Si bien permite abaratar y cubrir la necesidad de importación, también dificulta aún más las exportaciones de cereal europeo. Y esto ha traído mucha presión en estos últimos días sobre el trigo y el maíz en Euronext (Matif).

La evolución del eurodólar seguirá dependiendo a corto y medio plazo de la evolución de la inflación y de las políticas monetarias de FED y BCE, con permiso de lo que pueda ocurrir en las elecciones presidenciales de noviembre en EE UU, donde una victoria de Trump elevaría la tensión geopolítica entre China y EE UU. Pero, por ahora, mientras la inflación en EE UU y la eurozona se sitúa por debajo del 3%, a pesar del ligero repunte en julio en la UE, y se sitúa cada vez más cerca del objetivo del 2% de FED y BCE, el mercado espera una relajación de las políticas monetarias de los bancos centrales. Algo que ya hizo el BCE en junio y que se espera que la FED realice en su próxima reunión de septiembre.

Gráfico 8. Evolución del cambio eurodólar. Fuente: BCE.

La importante y bien engrasada cadena logística de importación de cereal que mantiene con disponibilidad y ofertas los puertos españoles, productores que almacenaron cosecha vieja en espera de mejores precios -en especial en el caso de la cebada-, y la llegada de una buena cosecha nacional, impulsan los precios a la baja

Situación en España

Mientras, en España, el mercado sigue con poca operativa, observando las pantallas con unos consumos ganaderos que aflojan en verano. En el horizonte la buena cosecha 2024/25 prevista, el doble de la campaña 2023/24, con 22,5 Mt, donde destacan los 9 Mt de cebada, 5,4 Mt más que la desastrosa cosecha anterior, las 7 Mt de trigo blando, el doble que la campaña anterior, las 3,5 Mt de maíz, +0,8 Mt respecto a la 2023/24, o las 0,9 Mt de trigo duro, el doble que el año pasado (Gráfico 9).

Por otro lado, la producción de piensos en España se va a estabilizar o incluso subir un 1% en la 2024/25. Esto implicará volver a niveles 'normales' de importación de unas 16 Mt (un 45% del consumo frente a los 25 Mt que alcanzaremos esta campaña pasada-2/3 del consumo). Sin embargo, con una importante y bien engrasada cadena logística de importación de cereal que mantiene con disponibilidad y ofertas los puertos españoles, productores que almacenaron cosecha vieja en espera de mejores precios (en especial en el caso de la cebada), y la llegada de una buena cosecha nacional, impulsan los precios a la baja, como muestra que el maíz se cotice sobre 205 eur/tm en Tarragona, el trigo sobre 210 eur/tm o la cebada algo por debajo de 200 eur/tm.

Conclusiones

En conclusión, nuestros mercados de cereales y oleaginosas empiezan la campaña 2024/25 impasibles ante las malas noticias, aunque con la mirada atenta en múltiples frentes: el clima, los estimados del USDA, la economía de China y su demanda en el mercado internacional, las cosechas en Sudamérica, las calidades de los cereales franceses, los conflictos geopolíticos, las elecciones de noviembre en EE UU, las decisiones de los Bancos Centrales, y las del nuevo gobierno en la UE en temas como sostenibilidad, aranceles a productos agrarios rusos y la ley de deforestación.

Lo que tenemos que seguir estos días (encantados de ayudaros desde AESTIVUM):

- Clima excesivamente cálido y seco en Europa del Este para las cosechas de maíz y girasol. Clima en EE UU y confirmación de excelentes cosechas habas y maíz. Siembras en Suramérica.

- Posición corta (vendida) de los fondos de inversión, ¿la mantendrán?

- Evolución del eurodólar.

- Los conflictos geopolíticos: conversaciones de paz en Oriente Medio, y posible intensificación de los ataques rusos en el puerto de Odesa en el conflicto Rusia-Ucrania. Demanda China.

- Ofertas de grano: precio de trigo ruso y retención de grano por parte del agricultor en general.