Análisis del mercado de girasol y colza

Pedro Villa Fernández

Ingeniero Agrónomo

Socio de Northstar Brokerage Commodities SL

Abril 2024

29/05/2024La situación actual de los mercados de semillas oleaginosas y aceites vegetales presenta una serie de elementos que dibujan un contexto un tanto especial.

Contexto de mercado internacional

Por primera vez en muchos años, el tradicional esquema de precios de los aceites vegetales se ha alterado, cotizándose el aceite de Palma por encima de los precios de Soja, Colza y Girasol. Este último, normalmente el aceite más apreciado del conjunto, lleva meses resultando la opción más económica de las grasas vegetales. Los sectores de alimentación y productor de biodiesel están por tanto disfrutando del girasol como mejor alternativa de compra para cubrir sus necesidades a nivel mundial.

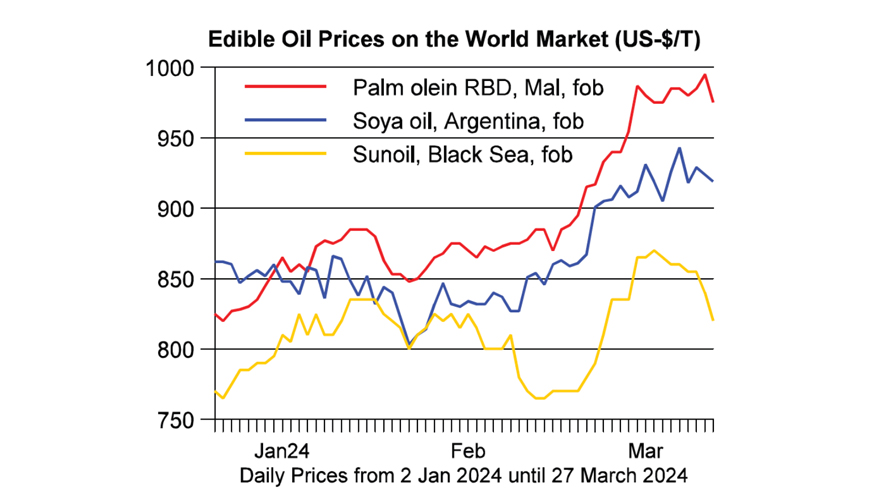

El Gráfico 1 muestra esta inusual relación de precios descrita durante los últimos meses.

Gráfico 1. Relación de precios de aceites vegetales de enero a marzo 2024 en Dólares USA por tonelada (USD/MT). Rojo: Oleína de Palma (Malasia). Azul: Aceite de Soja (Argentina). Amarillo: Aceite de Girasol (Mar Negro). Fuente: Oil World.

Como muestra el Gráfico 1, el aceite de girasol crudo cotiza en origen Mar Negro en un contexto cercano a 820 USD por tonelada, precio que supone un descuento de casi 100 USD/tm con respecto al aceite de soja origen Argentina y unos 150 USD/tm si comparamos con el precio de la oleína de palma origen Malasia.

La especial competitividad en precios del aceite de girasol hay que comprenderla en base a la todavía brutal agresión que siguen recibiendo los agricultores, industriales y exportadores ucranianos por parte de Rusia.

A diario se siguen sufriendo ataques en puertos, insfraestructuras logísticas y energéticas así como en instalaciones industriales. El carácter fácilmente inflamable del aceite de girasol no invita a almacenarlo en origen y los operadores tratan de exportarlo a la mayor celeridad. Ucrania está transformando su cosecha de pipas de girasol en aceite y harina y exportando sus productos a ritmos sin precedentes en campañas anteriores.

El aceite de girasol está ganando cuota de mercado a otros aceites como Soja y Palma en los principales países importadores de grasas vegetales como India y China. Del mismo modo, su empleo en Biodiesel es cada vez más corriente.

La Tabla 1 muestra la evolución mundial de la oferta y la demanda del conjunto de aceites y grasas a nivel mundial. Dicho cuadro muestra cómo mientras la producción global ha crecido en esta campaña un 1,7% alcanzando los 258 millones de toneladas (Mt), el consumo lo ha hecho en un 3,2%, con un volumen total de 259 Mt.

| Previsión | Octubre / Septiembre | ||||

| 23/24 | 22/23 | 21/22 | 20/21 | 19/20 | |

| Stocks iniciales | 35,98 | 33,55 | 31,19 | 31,52 | 32,98 |

| Producción | 258,05 | 253,78 | 244,88 | 241,21 | 238,82 |

| Variación anual | +1,7% | +3,6% | +1,5% | +1% | -0,4% |

| Importaciones | 97,50 | 99,38 | 89,66 | 95,87 | 96,31 |

| Exportaciones | 97,58 | 99,65 | 90,50 | 95,69 | 96,72 |

| Consumo | 259,14 | 251,07 | 241,69 | 241,72 | 239,87 |

| Variación anual | +3,2% | +3,9% | -0,1% | +0,8% | +0,5% |

| Stocks finales | 34,81 | 35,98 | 33,55 | 31,19 | 31,52 |

| Stocks/Consumo | 13,4% | 14,3% | 13,9% | 12,9% | 13,1% |

Tabla 1. Evolución de oferta y demanda mundial de Aceites y Grasas. Fuente: Oil World.

Se deduce por tanto que mientras se constata un sostenido incremento de la producción mundial, valorada en unos 20 millones de toneladas de volumen adicional desde la campaña 2019/2020, el ritmo de crecimiento de la demanda es paralelo o incluso más robusto.

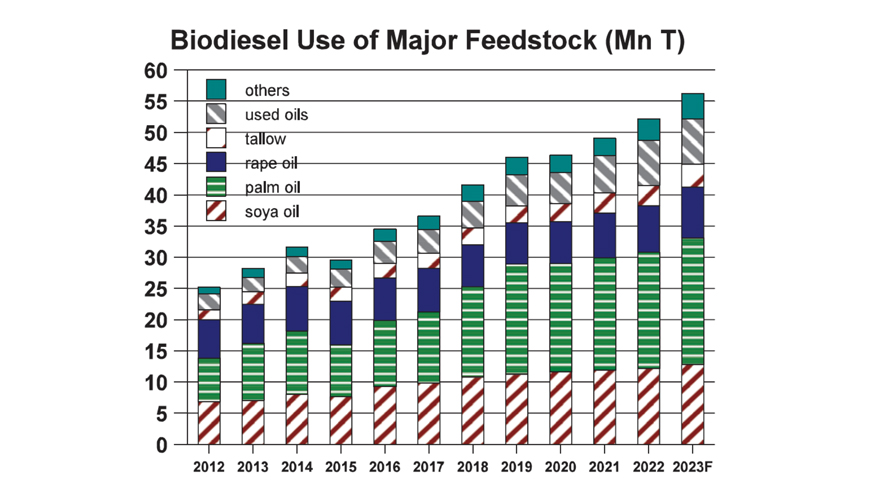

Los consumos de aceites y grasas para la alimentación humana y animal compiten hoy con el destino industrial de estos productos para la producción de biodiesel en su mayor parte.

Las políticas de ahorro de emisiones de CO2 implantadas en muchos países, invitan a mezclas de biodiesel con hidrocarburos minerales cada vez en mayores proporciones.

El Gráfico 2 muestra el crecimiento del empleo de aceites y grasas en biodiesel desde 2012. En 2023 se han superado los 55 Mt de aceites y grasas con este destino a nivel mundial, significando más del 20% de la disponibilidad global de estas materias primas. Cada año, el mundo necesita 4 Mt adicionales de aceite vegetal para los compromisos de transformación en biodiesel. Este volumen es equivalente a 4 veces el consumo anual de aceite de girasol a nivel nacional.

Gráfico 2. Evolución del consumo de aceites y grasas para la producción de biodiesel a nivel mundial (Mt). Fuente: Oil World.

Este incremento de la demanda se convierte en estructural y puede provocar que cualquier desajuste en la producción de aceites mundiales genere situaciones de tensión en la disponibilidad y la situación de los precios.

En cierto modo, la situación actual de cotizaciones inusuales descrita en el Gráfico 1 con aceites de Palma y Soja cotizando por encima de aceite de girasol está provocada por una menor disponibilidad mundial de los dos primeros durante los últimos meses.

La muy corta cosecha de habas de soja en Argentina durante la primavera de 2023, ha tensionado la oferta de sus productos principales, aceite y harina durante la presente campaña.

Del mismo modo, los principales productores mundiales de aceite de Palma llevan varios meses con una menor producción estacional que ha derivado en una capacidad de exportación más limitada.

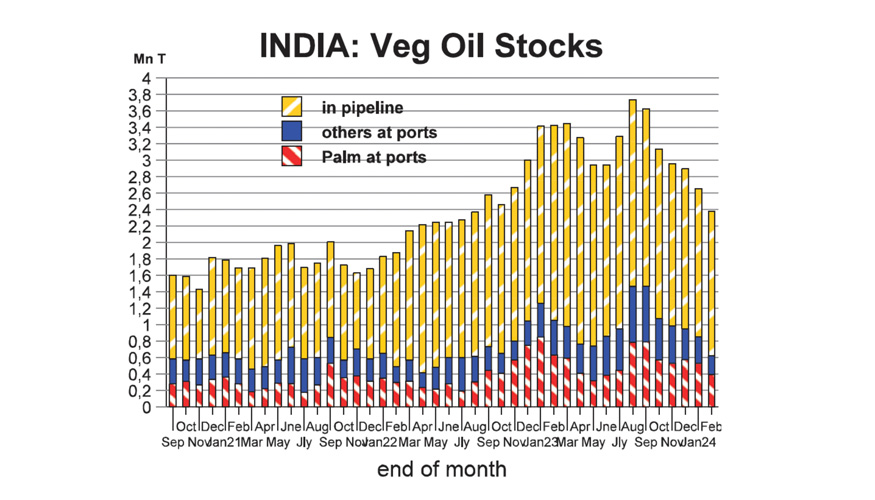

Los stocks de aceite de Palma y otros aceites vegetales se han reducido desde máximos de agosto de 2023 hasta finales de marzo de 2024 en grandes consumidores mundiales como India. El Gráfico 3 muestra esta evolución de aceite disponible mes a mes tanto en refinerías como en almacenes de puerto en este país. India es hoy el primer importador de aceite vegetal del mundo.

Gráfico 3. Evolución de stocks de aceites vegetales en India. Fuente: Oil World.

El aceite de Palma es el primer aceite vegetal en volumen a nivel mundial, alcanzando una producción de unos 80 Millones de toneladas cada año.

Su crecimiento viene condicionado por las políticas cada vez más restrictivas de empleo de fincas procedentes de zonas deforestadas. La UE pretende imponer a partir de Enero 2025 un riguroso seguimiento de las importaciones de los aceites vegetales de forma que se pueda asegurar que los agricultores no han cultivado en zonas deforestadas desde 2020.

Hay que señalar que durante la presente campaña 2023/24, por primera vez el consumo previsto de aceite de Palma mundial superará la producción estimada. El cuadro nº 5 describe una producción de 81,66 millones de tm para el periodo de Octubre 2023 a Septiembre 2024, frente a un consumo en el mismo periodo de 82,87 millones de tm. Como consecuencia, la disponibilidad global de este importante aceite se reducirá hasta los 13,74 millones de Tm en Septiembre 24, frente a los 15 millones de tm de Septiembre 23.

Aceite de palma

El aceite de Palma es el primer aceite vegetal en volumen a nivel mundial, alcanzando una producción de unos 80 Mt cada año. Su crecimiento viene condicionado por las políticas cada vez más restrictivas de empleo de fincas procedentes de zonas deforestadas. La UE pretende imponer a partir de enero de 2025 un riguroso seguimiento de las importaciones de los aceites vegetales de forma que se pueda asegurar que los agricultores no han cultivado en zonas deforestadas desde 2020.

Hay que señalar que durante la presente campaña 2023/24, por primera vez el consumo previsto de aceite de Palma mundial superará la producción estimada. La Tabla 2 describe una producción de 81,66 Mt para el periodo de octubre de 2023 a septiembre de 2024, frente a un consumo en el mismo periodo de 82,87 Mt. Como consecuencia, la disponibilidad global de este importante aceite se reducirá hasta los 13,74 Mt en septiembre de 2024, frente a los 15 Mt de septiembre de 2023.

| Enero / Septiembre | Octubre / Septiembre | ||||

| 2024 (previsión) | 2023 | 23/24 (previsión) | 22/23 | 21/22 | |

| Stocks iniciales | 15,38 | 15,06 | 15,03 | 14,67 | 12,48 |

| Producción | 60,53 | 60,35 | 81,66 | 81,57 | 77,48 |

| Indonesia | 35,86 | 35,99 | 48,30 | 48,60 | 45,63 |

| Malasia | 13,42 | 13,28 | 18,69 | 18,39 | 18,15 |

| Importaciones | 37,35 | 37,99 | 50,83 | 53,11 | 47,37 |

| UE-27 | 4,60 | 4,76 | 5,89 | 6,41 | 6,62 |

| India | 6,75 | 7,08 | 9,22 | 10,26 | 8,28 |

| China | 4,37 | 4,51 | 6,30 | 6,91 | 4,83 |

| Exportaciones | 37,64 | 37,79 | 50,91 | 53,43 | 47,81 |

| Indonesia | 20,59 | 21,42 | 27,80 | 30,66 | 25,02 |

| Malasia | 11,37 | 10,88 | 15,62 | 15,38 | 15,54 |

| Consumo | 61,88 | 60,57 | 82,87 | 80,89 | 74,85 |

| Stocks finales | 13,74 | 15,03 | 13,74 | 15,03 | 14,67 |

Girasol

La campaña 2022/23 ha supuesto una cierta recuperación de la disponibilidad de semilla y aceite de girasol a nivel mundial, después de la grave situación provocada en 2022 por la invasión rusa en territorio ucraniano.

La Tabla 3 muestra los balances de producción de semilla de girasol por regiones y su comparativa con campañas anteriores.

| 23/24 (Previsión) | 22/23 | 21/22 | 20/21 | |

| Stocks iniciales | 6,04 | 7,90 | 2,86 | 3,34 |

| Producción | 57,86 | 55,69 | 58,32 | 50,84 |

| UE-27 | 9,89 | 9,52 | 10,39 | 8,98 |

| Rusia | 18,00 | 17,00 | 15,66 | 13,37 |

| Ucrania | 14,50 | 12,50 | 16,90 | 13,90 |

| Sudáfrica | 0,59 | 0,72 | 0,85 | 0,68 |

| Estados Unidos | 1,03 | 1,27 | 0,86 | 1,35 |

| Argentina | 3,60 | 4,13 | 3,36 | 3,20 |

| Turquía | 1,28 | 1,73 | 1,75 | 1,58 |

| Existencias totales | 63,90 | 63,59 | 61,18 | 54,18 |

| Molienda (Sep/Ago) | 54,28 | 51,99 | 47,85 | 46,00 |

| Otros usos | 5,65 | 5,56 | 5,43 | 5,32 |

| Stocks finales | 3,97 | 6,04 | 7,90 | 2,86 |

| UE-27 (31 Julio) | 0,95 | 1,38 | 1,46 | 0,72 |

| Rusia (31 Agosto) | 1,38 | 1,90 | 1,33 | 0,15 |

| Ucrania (31 Agosto) | 0,14 | 0,37 | 3,12 | 0,22 |

| Argentina (30 Sept) | 0,72 | 1,01 | 0,75 | 0,93 |

| Stocks/Consumo | 6,6% | 10,5% | 14,8% | 5,6% |

Tabla 3. Balance de oferta y demanda de semilla de Girasol por regiones (Mt) durante las últimas 4 campañas. Fuente: Oil World.

Como muestra la Tabla 3, la cosecha del pasado verano resultó relativamente correcta en la Unión Europea, mientras se conseguía un nivel record en Rusia con 18 Mt y Ucrania recuperaba en cierto modo su producción hasta 14,5 Mt desde los 12,5 Mt que pudo cosechar en plena crisis de la invasión rusa durante 2022.

La producción mundial ha alcanzado casi los 58 Mt que se están transformando en estos meses pasados a ritmo de record. En este sentido, a finales del próximo verano, los niveles de stocks mundiales de pipa de girasol se calculan en 3,97 Mt, casi la mitad que en el verano de 2023. La relación de disponibilidad frente al empleo previsto se reduce a un 6,6% a finales de agosto de 2024, frente al 10,5% que se calculaba a finales de verano de 2023.

Sin duda, las prisas por molturar las pipas, exportar el aceite y convertir en dólares la producción por parte de los operadores ucranianos para evitar los drones del ejército ruso, están jugando a favor de una campaña de molturación sin precedentes.

Se espera que la semilla disponible en el mercado en el periodo Abril-Agosto 2024 vaya siendo cada vez menor y por tanto el ritmo de transformación en aceite y harina se desacelere, generando posiblemente una mayor tensión en los precios de estos productos.

De hecho, el aceite de girasol crudo cotiza a niveles de 980 USD/tm para entregas en julio y agosto 2024 en el mercado europeo frente a niveles de 950 USD/tm que se puede comprar para entrega mayo.

Es aún precipitado estimar la situación de la nueva cosecha del Hemisferio Norte que está empezando a sembrarse en gran parte de Europa y el Mar Negro. Los agricultores andaluces tuvieron condiciones de siembra favorables en enero y febrero de este año y la humedad del suelo ayuda a ser optimistas en cuanto a los rendimientos del girasol andaluz, después de las lluvias recibidas hasta principios de abril.

Señalar que persisten enormes problemas logísticos en Ucrania para transportar la semilla hasta las fábricas y conseguir continuidad de suministro eléctrico que permita molturar en condiciones normales. Con todo, los empresarios y exportadores ucranianos están demostrando una enorme capacidad de sacrificio y adaptación para suministrar aceite y harina de girasol a casi todos los destinos. A pesar de las condiciones impuestas, Ucrania sigue siendo el mayor exportador mundial de aceite de girasol.

Desde principios de septiembre de 2023 hasta finales de febrero de 2024, Ucrania ha exportado 3,1 Mt de aceite de girasol, un 17% más que en el mismo periodo del año anterior.

Colza

La cosecha 23/24 de colza a nivel mundial puede catalogarse de bastante correcta. Casi todas las zonas productoras han alcanzado volúmenes similares al año anterior a excepción de Australia con una reducción de un 33% con respecto a la campaña 22/23.

En conjunto, la producción mundial de Colza/Canola ha superado los 78 Mt, un nivel algo inferior a la cosecha record de la campaña anterior de 79,6 Mt.

| 23/24 (Previsión) | 22/23 | 21/22 | 20/21 | |

| Stocks iniciales | 14,80 | 9,75 | 9,02 | 10,64 |

| Producción | 78,09 | 79,60 | 67,50 | 67,12 |

| UE-27 | 19,92 | 19,55 | 17,24 | 17,15 |

| Rusia | 4,20 | 4,33 | 2,88 | 2,57 |

| Ucrania | 4,38 | 3,67 | 3,16 | 2,70 |

| Canadá | 18,33 | 18,69 | 14,25 | 19,48 |

| Estados Unidos | 1,90 | 1,66 | 1,30 | 1,63 |

| China | 6,70 | 6.70 | 6.50 | 6,00 |

| India | 11,50 | 10,80 | 10,70 | 8,55 |

| Australia | 5,52 | 8,27 | 6,82 | 4,76 |

| Existencias totales | 92,89 | 89,35 | 76,52 | 77,76 |

| Molienda (Julio-Junio) | 76,71 | 71,04 | 64,74 | 66,72 |

| Otros usos | 3,11 | 3,51 | 2,03 | 2,02 |

| Stocks finales | 13,07 | 14,80 | 9,75 | 9,02 |

| UE-27 (30 Junio) | 1,23 | 1,86 | 0,89 | 0,95 |

| Canadá (31 Julio) | 1,74 | 1,51 | 1,33 | 1,60 |

| Stocks/Consumo | 16,4% | 19,9% | 14,6% | 13,1% |

Tabla 4. Balance de oferta y demanda de semilla de Colza/Canola a nivel mundial (Mt). Fuente: Oil World.

Como quiera que la campaña partía de unos niveles de stocks de semilla especialmente altos, podemos confirmar que la molturación conjunta de la presente campaña supone un record histórico mundial, superando los 76 Mt. Esta cifra significa un incremento de molturación de más de 5 Mt de semilla de colza con respecto al año anterior.

Este hecho explica que el aceite de colza a nivel mundial se haya mantenido en precios relativamente competitivos con respecto a otros aceites como Soja y Palma que históricamente suponían las opciones más económicas del mercado.

Con todo, el especial interés por el aceite de colza por parte de los fabricantes de biodiesel, facilita que el precio medio se sitúe por encima del aceite de girasol, verdadera oportunidad de mercado en el contexto de los últimos meses como se ha explicado anteriormente.

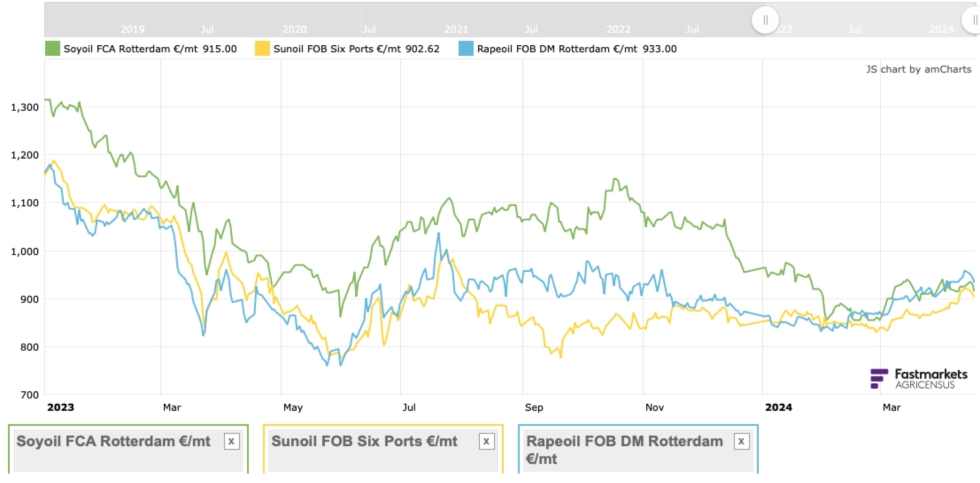

Gráfico 4. Evolución de las cotizaciones de aceites de Soja (verde), Colza (azul) y Girasol (amarillo) en Rotterdam (€/t). Fuente: Agricensus.

Conclusiones

El Gráfico 4 muestra la evolución de las cotizaciones de aceites de Soja (verde), Colza (azul) y Girasol (amarillo) en el Norte de Europa en euros por tonelada desde enero de 2023. Es significativo observar cómo el aceite de soja se ha mantenido a lo largo de estos meses con un precio claramente superior los de Colza y Girasol por la comentada mala cosecha de Argentina en la primavera de 2023.

La llegada de buenas cosechas de Soja en Brasil y Argentina en este primer cuatrimestre de 2024 está ayudando a reducir esta prima en el precio de la Soja con respecto al resto de aceites.

Falta por visualizar cómo se ve afectada la nueva cosecha de colza en la UE-27 y Reino Unido tras un otoño e invierno pasado con predominio de lluvias torrenciales en comarcas productoras. Es posible que el aceite de colza sea el primero en recuperar una prima de precio por encima del aceite de Soja en Europa en los próximos meses.

La comentada nueva directiva en relación al seguimiento de trazabilidad de aceites vegetales importados en la UE y producidos en fincas deforestadas con posterioridad a 2020, está generando una incertidumbre manifiesta en la oferta disponible de aceites de Palma y Soja a partir de enero de 2025.

Este hecho debe ayudar a que la producción europea de Colza y Girasol encuentre un mayor protagonismo en el esquema de compras seguras y posibles por parte de los operadores industriales de aceites vegetales para cualquier uso.

El tiempo dirá en los próximos meses si Europa está preparada para aplicar esta normativa que conduce a una trazabilidad sin precedentes de las parcelas agrícolas en los países exportadores y con carácter retroactivo.

Ucrania está transformando su cosecha de pipas de girasol en aceite y harina y exportando sus productos a ritmos sin precedentes en campañas anteriores

Las políticas de ahorro de emisiones de CO2 implantadas en muchos países, invitan a mezclas de biodiesel con hidrocarburos minerales cada vez en mayores proporciones