Análisis del mercado de girasol y colza

Pedro Villa Fernández

Ingeniero Agrónomo

Socio de Northstar Brokerage Commodities SL

15/05/2023Sin duda, la campaña agrícola 2022/23 ha estado marcada por la injustificable situación de la invasion ilegal rusa de parte del territorio ucraniano. Desde finales de febrero de 2022, los agricultores y operadores agroindustriales y exportadores ucranianos vienen sufriendo, junto con el resto de sus conciudadanos una situación crítica a nivel de operaciones de cultivo y logística.

Contexto de mercado internacional

Hay que recordar que Ucrania y Rusia, naciones hermanas hasta hace un año, tienen una enorme capacidad de producción agraria y concentran entre otros, el 50% de la producción mundial de pipa de girasol. Como quiera que la invasión rusa comenzó al inicio de la preparación de las tierras para las siembras de primavera, las superficies y producciones ucranianas de girasol, maíz y soja se vieron mermadas en gran medida con respecto a campañas anteriores. Multitud de tractores y aperos de labranza con sus desgraciados conductores sucumbieron haciendo estallar minas dejadas con habilidad por el ejército ruso en su ocupación de comarcas agrarias.

Casi toda la cadena de suministro de maíz, trigo y girasol ucranianos hacía el resto del mundo se vio cortada en seco en 24 horas por el bloqueo de la armada rusa sobre las operaciones portuarias en Ucrania, al tiempo que los transportes terrestres se complicaban por el mismo motivo. Tuvo que negociarse un corredor humanitario en Julio 2022 para facilitar de nuevo la carga de barcos en puertos Ucranianos del Mar Negro. Corredor que aún se mantiene abierto tras sucesivas prórrogas pero con tiempos de espera de barcos en las inspecciones negociadas absolutamente abusivos.

Las embarcaciones fletadas para exportar grano, harinas proteicas y aceites vegetales desde Ucrania, están haciendo frente, todavía en Abril 2023, a plazos de hasta 4 y 5 semanas, antes de ser inspeccionados para poder entrar con seguridad en el Mar Negro y ser cargados para el resto del mundo. Una vez cargados, deben pasar otras dos semanas de media para la misma operación, antes de atravesar el Bósforo y poder llegar al destino final.

Condiciones en definitiva que han alterado durante meses la disponibilidad de granos y han provocado volatilidad en las cotizaciones de materias primas agrarias en todo el mundo. El coste de los seguros y fletes marítimos se ha disparado y la operativa habitual de exportación se convierte en un desafío para empresas y profesionales.

Barcos a la espera de una inspección en el marco de la Iniciativa de Granos del Mar Negro, promovida por las Naciones Unidas y Turquía, en el fondeadero sur del Bósforo en Estambul, Turquía, 11 de diciembre de 2022. Foto: REUTERS.

Paralelamente a esta volatilidad en el mercado de granos, el corte de suministro de gas ruso a los canales habituales de centro y norte de Europa ha provocado una enorme inflación en los costes energéticos durante gran parte de 2022. Este hecho ha dado lugar a una escalada en los costes de procesos agroindustriales básicos y en la fabricación de fertilizantes en Europa.

Sin duda, las empresas energéticas nacionales e internacionales han jugado sus cartas, alcanzando beneficios sin precedentes, pero dejando un campo esquilmado de agricultores atrapados en costes de abonos e insumos muy superiores a años anteriores.

En cuanto a la climatología, 2022 ha dejado un verano de muy altas temperaturas y falta de agua en España y gran parte de Europa. Esta situación ha afectado sobre todo a los cultivos de primavera y verano de estas zonas.

En el Hemisferio Sur, Argentina está sufriendo en los últimos meses una sequía extrema que ha afectado sobre todo a su cosecha de habas de soja, reduciéndola de unos 43 millones de toneladas (Mt) en 2022 a escasamente 26 Mt en la actual recolección de 2023. Argentina, primera potencia exportadora mundial de harina y aceite de soja, tendrá que importar habas desde su vecina Brasil para completar las necesidades de molturación de su potente industria extractora. Afortunadamente para el complejo sojero mundial, Brasil está en plena cosecha de una campaña record estimada en 152 Mt de habas, incrementando en 25 Mt la recolectada en 2021.

En cuanto a la cosecha de colza, podemos describir cómo este cultivo se ha comportado muy correctamente en la mayor parte de las principales regiones productoras. Contrariamente a lo que ocurrió en la campaña 21/22, en la que una ola de calor en Canadá alteró todo el esquema de disponibilidad de esta oleaginosa a nivel mundial, la campaña presente 22/23 ha servido para recuperar la oferta global de esta semilla.

Girasol

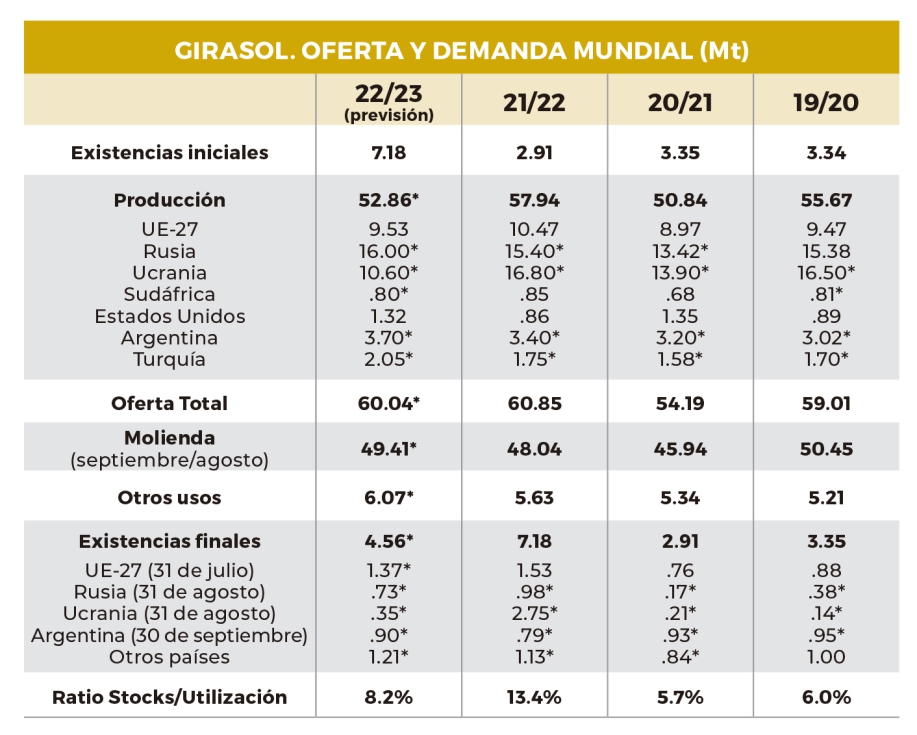

El mercado del girasol ha estado por tanto muy pendiente de la situación de su primer productor y exportador mundial hasta 2021: Ucrania. Con el contexto descrito anteriormente, la campaña de producción de girasol se ha visto condicionada por la menor cosecha ucraniana y en menor medida también por el descenso de producción en el conjunto de la UE-27, principalmente por motivos climáticos en este último caso. La Tabla 1 muestra la evolución de las producciones de semilla de girasol en las principales regiones productoras.

Tabla 1. Balance de oferta y demanda de semilla de girasol por regiones en Mt durante las últimas 4 campañas. (Fuente: Oil World).

A resaltar la drástica reducción de la cosecha ucraniana por las condiciones conocidas y antes descritas en las que los agricultores tuvieron que llevar a cabo las labores de preparación del terreno y siembra del girasol en plena operación militar rusa en su territorio. Más de un 30% de corrección de producción de este cultivo con respecto al año anterior. Claramente, esta bajada de la cosecha ucraniana ha provocado que la producción mundial de girasol haya disminuido casi un 8% en el mismo periodo.

Sirva la Imagen 1 que se aporta en este artículo para recordar y homenajear a estos agricultores que intentaron seguir cultivando en campos minados. El sinsentido es absoluto cuando se trata de naciones hermanas con multitud de colaboraciones en el ámbito agro industrial. Son muchas las empresas que mantienen participaciones cruzadas a ambos lados de la frontera en el sector agrario en general.

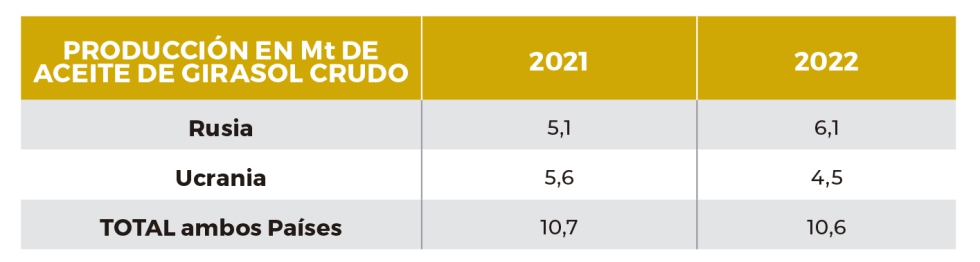

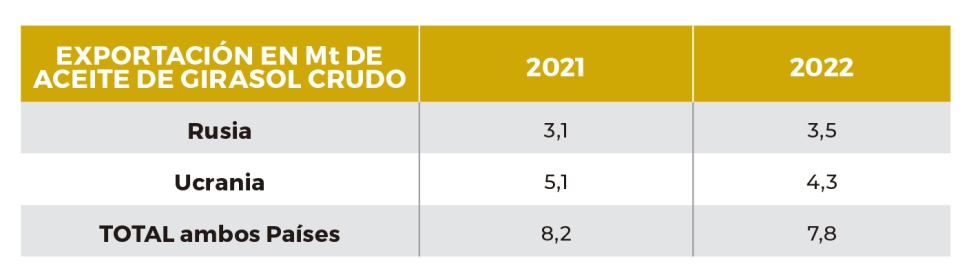

Como consecuencia de la situación descrita y de los problemas logísticos asociados a la falta de carga de barcos y movimientos terrestres, así como los derivados de los innumerables cortes de energía, la transformación de este girasol grano en aceite y harina ha sufrido una sensible bajada en volumen en Ucrania desde el inicio de la invasión. Las tablas 2 y 3 muestran la evolución de la producción de aceite de girasol en los dos últimos años naturales y su efecto en las exportaciones de Ucrania y Rusia, de largo, los principales operadores de este producto a nivel mundial.

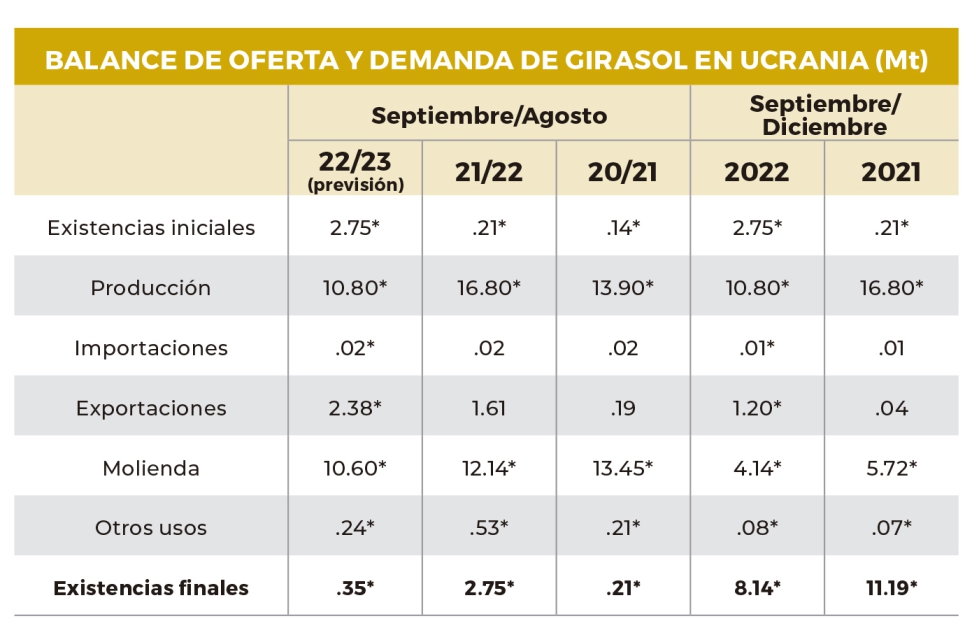

En definitiva, Ucrania ha producido menos girasol este otoño pasado y no ha tenido condiciones normales para transformar la pipa en aceite y harina a un ritmo habitual. Esta situación ha derivado en un aumento de exportaciones de girasol grano desde Ucrania desde el inicio de la invasión. La Tabla 4 describe cómo al final de agosto de 2022 quedaban en Ucrania 2,75 Mt de semilla, mientras que la previsión es que las existencias de girasol ucraniano a finales de agosto 2023 sean tan solo de 350.000 toneladas. Este dato de stock final de campaña tan bajo invita a pensar en una posible tensión de precios de semilla de girasol internacional durante el próximo verano.

Tabla 4. Situación de balance de oferta y demanda de girasol en Ucrania. (Fuente: Oil World).

El dato de stock final de campaña tan bajo en Ucrania invita a pensar en una posible tensión de precios de semilla de girasol internacional durante el próximo verano

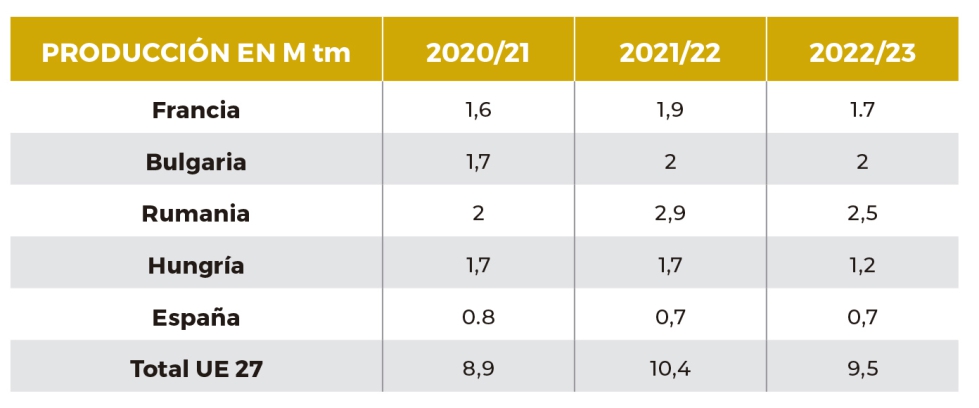

A nivel europeo, la campaña de producción de girasol 22/23 ha venido marcada por un verano extremadamente caluroso y seco en España, Francia, Hungría y Rumanía. La producción del conjunto de la UE-27 ha resultado en 9,5 Mt de pipa, frente a los 10,4 Mt de la campaña anterior. Todo ello incluso después de haberse sembrado unas 600.000 hectáreas más de girasol en esta última cosecha como respuesta a los incentivos promovidos por los Estados miembros a la siembra de girasol frente a la situación en Ucrania. La Tabla 5 describe la evolución de estas producciones a nivel comunitario:

Colza

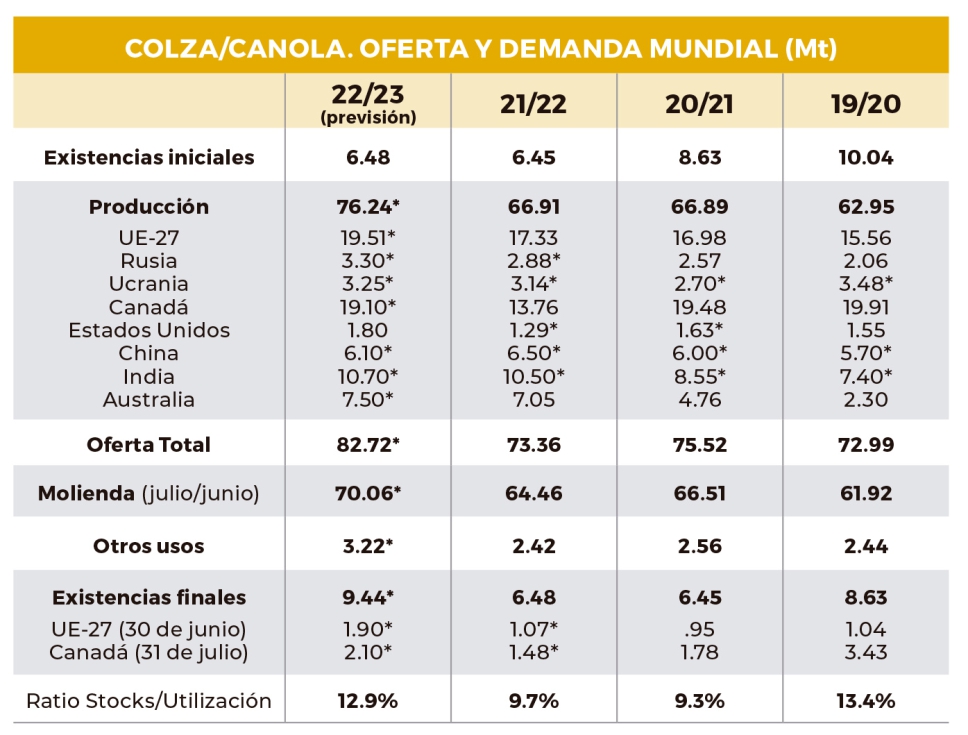

Como redonda puede calificarse la cosecha de semilla de colza a nivel mundial en la campaña 22/23. Una producción record en la Unión Europea, junto con una más que aceptable cosecha canadiense, han servido para recuperar los stocks globales de esta semilla oleaginosa. Como muestra la Tabla 6, la producción mundial de colza/canola superó los 76 Mt en la campaña 22/23, casi 10 Mt más que en la temporada precedente. En efecto, el mundo venía de un verano 2021 tórrido en Canadá, con un cultivo de canola sufriendo en las praderas para alcanzar una cosecha de escasos 13,7 Mt frente a los 19,5 Mt de 2020. La oferta global de colza/canola ha estado pues muy ajustada hasta que ha podido recolectarse Europa a partir de Junio/Julio 2022. Incluso los fabricantes de mostaza de Dijon en Francia tuvieron que racionar sus producciones por la rotura de stock desde sus proveedores habituales canadienses.

Tabla 6. Balance de oferta y demanda de semilla de colza/canola a nivel mundial. Fuente: (Oil World).

La situación descrita durante finales de 2021 y principios de 2022 se ha visto acentuada por la invasión rusa de Ucrania en la primavera de 2022. En definitiva, un contexto global que ha permitido a los agricultores europeos y españoles contar con una alternativa de venta de semillas de colza a precios muy interesantes hasta la llegada del verano pasado.

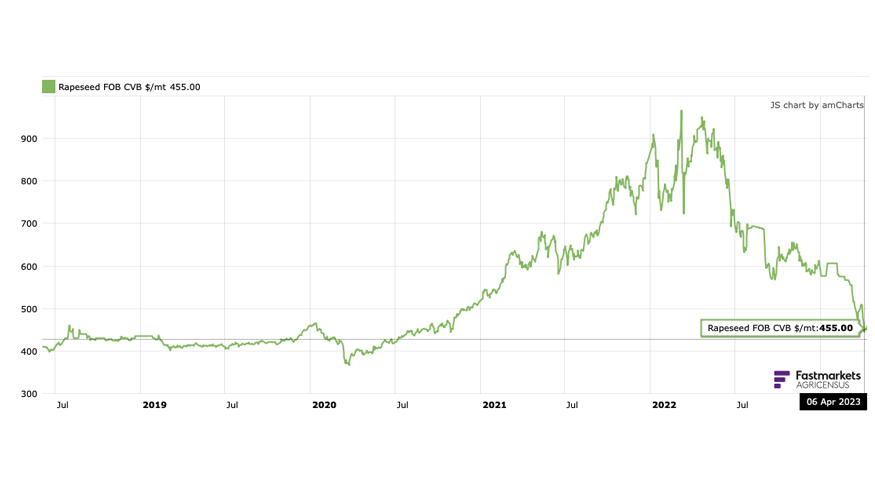

El Gráfico 1 muestra la evolución de precios de semilla de colza en dólares USA por tonelada (USD/t) en posición FOB Constanza, Rumanía, desde julio 2019 hasta abril 2023. Podemos observar cómo las cotizaciones de semilla de colza internacional respondieron en la segunda mitad de 2021 a la catastrófica cosecha canadiense, pasando de unos 600 USD/t a valores cercanos a 900 USD/t en enero 2022. Superándose incluso este valor durante abril y mayo 2022 como consecuencia del bloqueo ruso a los puertos ucranianos de exportación.

La buena cosecha de colza/canola alcanzada en el pasado verano/otoño de 2022 en Europa y Canadá ha generado una oferta más descarada de esta oleaginosa en el mercado, dando lugar a cotizaciones actuales en torno a 455 USD/t, posición FOB Constanza.

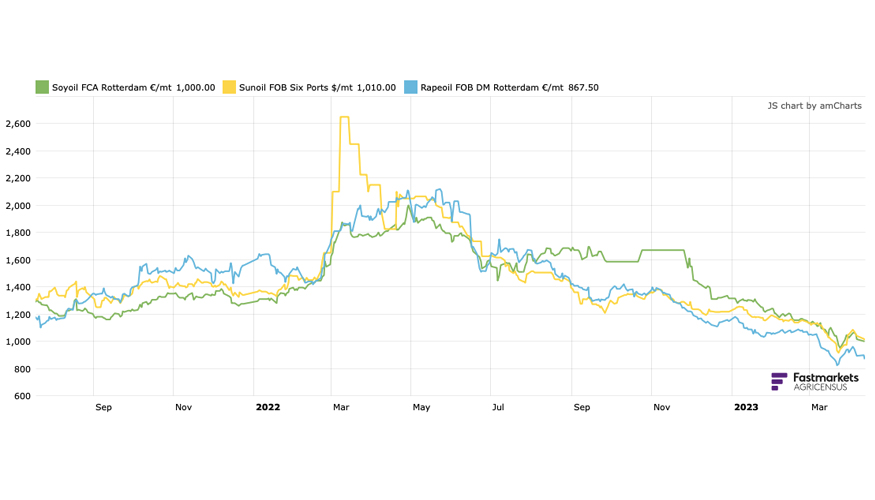

La abundante oferta de semilla de colza desde este pasado verano ha generado un hecho poco frecuente. El precio del aceite de colza crudo en Rotterdam, mostrado en el Gráfico 2 en color azul ha mostrado una mayor competitividad que el aceite de soja crudo, cuyas cotizaciones vienen marcadas en color verde.

Presentados ambos en euros por tonelada (€/t), el aceite de colza crudo cotiza a descuento con respecto al de soja crudo en el Norte de Europa desde agosto pasado. Este descuento ha evolucionado desde unos 200 €/t de agosto a diciembre 2022 para mostrar unos 100 €/t en abril 2023.

Gráfico 2. Evolución de cotizaciones de aceites de soja -verde- (€/t), colza -azul- (€/t) y girasol -amarillo- (USD/t) en Rotterdam. (Fuente: Agricensus).

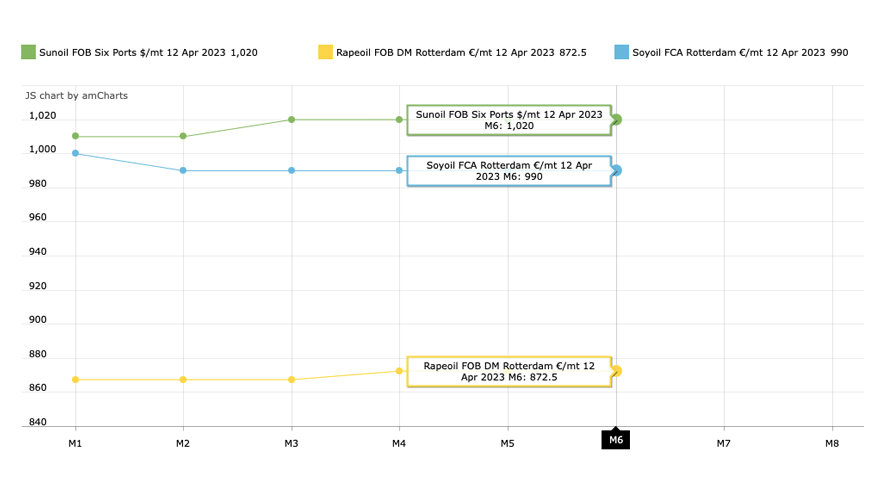

El Gráfico 3 muestra las cotizaciones futuras de los aceites de girasol, colza y soja en el mercado del Norte de Europa. Es significativo comprobar que partiendo de una posición abril 2023, las proyecciones de precios que valida el mercado de contratos de futuros muestran todavía un aceite de colza crudo con un descuento de unos 100 €/t con respecto a la soja cruda en un horizonte de septiembre 2023. Transformada la cotización de aceite de girasol (en el gráfico en USD/t) a la misma unidad de €/t, obtenemos un precio de 935 €/t para este aceite hasta el próximo mes de septiembre 2023, igualmente con un descuento de unos 55 €/t con respecto a la soja cruda.

Esta distribución de precios de aceites vegetales es poco frecuente. Normalmente es la soja cruda la más competitiva a nivel mundial y también en el contexto del Norte de Europa. La extrema sequía sufrida en Argentina, primer exportador mundial de aceite de soja cruda y la tensión en la compra de habas de los extractores de este país, provocan sin duda este esquema de precios presentes y proyectados para los próximos meses.

Gráfico 3. Evolución de cotizaciones futuras de aceites de colza -amarillo- (€/t), soja -azul- (€/t) y girasol -verde- (USD/t) en Rotterdam desde abril 2023 hasta septiembre 2023.