En España, la venta de equipos para esta industria presenta datos a la baja

La producción mundial de maquinaria para plástico se estabiliza en 42.505 millones de euros en 2023

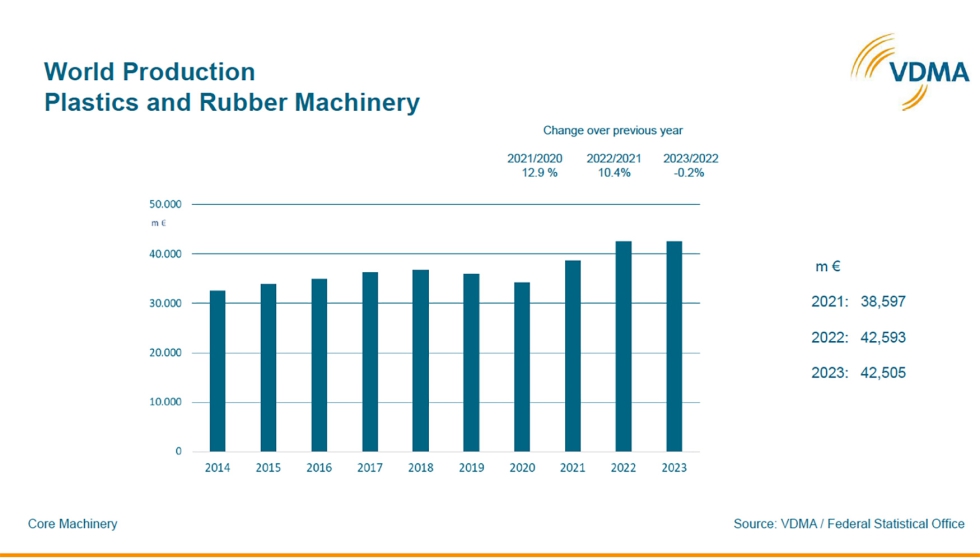

El sector de maquinaria para plásticos y caucho enfrentó un año 2023 desafiante, marcado por una notable caída en la entrada de pedidos y un panorama de incertidumbre económica que ha afectado tanto a la producción como a las inversiones. En España, el estudio del equipamiento para plásticos realizado por Plásticos Universales / Interempresas cada año, presenta datos a la baja. En el mundo, según el informe anual de la Asociación Alemana de Fabricantes de Máquinas y Plantas Industriales (VDMA), la producción en 2023 se estabilizó en 42.505 millones de euros, apenas un 0,2% por debajo de la cifra alcanzada en 2022. A pesar de esta leve contracción, el nivel de producción se mantuvo relativamente alto, lo que refleja la solidez del sector a nivel global.

Posteriormente el gráfico de la recuperación invitó durante unos años al optimismo, con un magnífico 2017 en el que se rondaron las 800 inyectoras. Sin embargo, desde entonces el descenso no ha cesado y son ya tres los años consecutivos en los que la venta de maquinaria de inyección ha bajado.

El pasado año las inyectoras más vendidas en España fueron las de fuerzas de cierre entre 100 y 250 toneladas, seguidas de cerca por las que se encuentran en el rango de 250 a 500 toneladas. Las máquinas convencionales son las más demandas mientras que las máquinas de inyección totalmente eléctricas siguen aumentando, continuando la tónica de años anteriores.

Por comunidades Autónomas, Cataluña continúa liderando la transformación de plásticos por inyección, aunque seguida cada vez más de cerca por Levante. En tercera posición, aunque ya con cifras muy alejadas de esas dos primeras se encuentra Andalucía, seguida de País Vasco, prácticamente a la par que Aragón.

Según los datos del citado estudio, el sector del automóvil es que el más inyectoras consume, con el 27% de las máquinas de inyección compradas el pasado año, seguido del envase y embalaje, que compró el 24%. La inyección de pieza industrial acaparó el 17% de las ventas, y a continuación se situaron el sector salud (8%) y eléctrico y electrónico (5%), menaje, juguetes y electrodomésticos.

Otro tipo de equipos analizados en el estudio son los robots cartesianos. La venta de unidades en 2023 fue un 14% más baja que la de 2022, si bien la caída en la facturación no fue pareja, ya que ascendió al 11%. Las aplicaciones destinadas al sector del automóvil fueron las responsables del 41% de la compra de robots. A continuación se encuentra el envase y embalaje, con el 18%.

En general, la reducción de ventas de periféricos afectó a la tipología de equipos de refrigeración, termorregulación, transporte y tratamiento, equipos de recuperación a pie de máquina, equipos para reciclado y otros periféricos.

Si ampliamos la mirada, el mercado internacional de maquinaria para plásticos y caucho, se ha visto afectado por factores geopolíticos y económicos como la guerra en Ucrania, los altos costes energéticos y la inflación, lo que ha generado un entorno adverso para la inversión y el desarrollo. En este contexto, el sector alemán, uno de los principales actores a nivel mundial, experimentó un crecimiento en su facturación ajustada a precios, que ascendió un 13% en 2023. Sin embargo, los pedidos nuevos cayeron un 22% en el mismo año, continuando una tendencia a la baja iniciada en 2022. Esta reducción ha provocado que muchas empresas tomen medidas como la reducción de jornada laboral para gestionar la infrautilización de su capacidad productiva.

Producción internacional de maquinaria. Fuente: VDMA.

1. Producción mundial y participación de Alemania

Según los datos proporcionados por la VDMA y la Oficina Federal de Estadística, la producción mundial de maquinaria para plásticos y caucho ha experimentado fluctuaciones en los últimos años. En 2021, la producción alcanzó los 38.597 millones de euros, lo que representó un incremento del 12,9% en comparación con el año anterior. En 2022, la tendencia alcista continuó con un crecimiento del 10,4%, alcanzando una producción total de 42.593 millones de euros.

Sin embargo, en 2023 se observó una ligera disminución del 0,2%, situando la producción en 42.505 millones de euros. A pesar de esta leve contracción, el nivel de producción sigue siendo elevado en comparación con años anteriores, lo que indica la solidez del sector de la maquinaria para plásticos y caucho a nivel mundial.

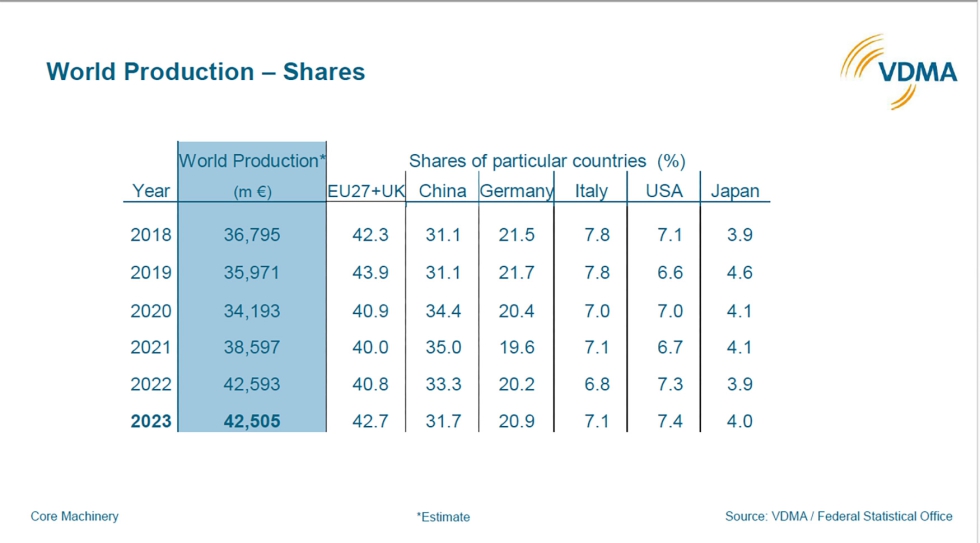

En el año 2023, la producción mundial alcanzó los 42.505 millones de euros, con una distribución geográfica que presenta variaciones interesantes en comparación con años anteriores.

La Unión Europea (EU27) + Reino Unido lideró con una participación del 42,7%, mientras que China y Alemania registraron una cuota del 31,7% y el 20,9%, respectivamente. Por su parte, Estados Unidos obtuvo un 7,4%, Italia un 7,1% y Japón, el 4%. En 2022, la producción mundial fue ligeramente superior, alcanzando los 42.593 millones de euros, con un patrón similar de distribución: Unión Europea (EU27) + Reino Unido representó el 40,8%, China el 33,3% y Alemania el 20,2%.

Producción por países. Fuente: VDMA.

En 2020, la producción mundial se redujo a 34.193 millones de euros, mientras que, el año 2019 registró una producción de 35.971 millones de euros, con Unión Europea (EU27) + Reino Unido dominando la producción internacional.

En resumen, aunque la producción mundial ha mostrado cierta estabilidad, se observan ligeras fluctuaciones en las cuotas de participación de las principales regiones.

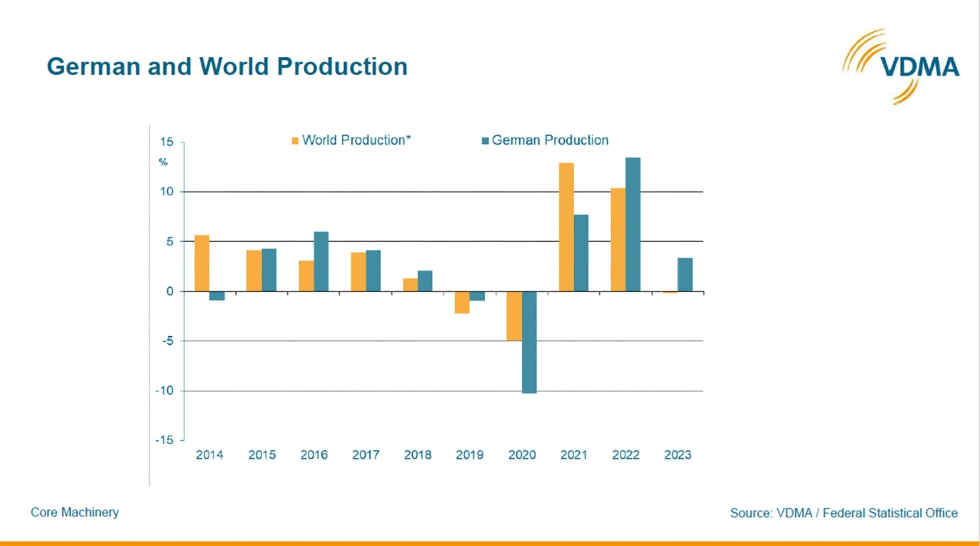

La gráfica 3 muestra la evolución porcentual de la producción mundial y de la producción alemana de maquinaria para plásticos y caucho entre los años 2014 y 2023.

- En 2014, la producción mundial creció alrededor de un 5%, mientras que la producción alemana registró una ligera caída.

- Entre 2015 y 2017, ambas producciones crecieron, aunque la alemana siempre mostró tasas más bajas que la mundial.

- En 2016, la producción alemana tuvo un incremento significativo, superando el 7%, mientras que la mundial se mantuvo en torno al 5%.

- En 2018, tanto la producción mundial como la alemana tuvieron un crecimiento modesto, con la mundial ligeramente por delante.

- En 2019, ambas producciones se mantuvieron casi planas.

- El año 2020 fue marcado por una fuerte caída en la producción alemana, con una reducción superior al 10%, mientras que la producción mundial también disminuyó, aunque de manera más moderada.

- En 2021, se produjo una notable recuperación: la producción mundial creció cerca de un 10%, mientras que la alemana mostró un incremento aún mayor, superando el 12%.

- En 2022, ambas producciones continuaron creciendo, aunque con un crecimiento más moderado. La producción alemana fue nuevamente superior, con un incremento de alrededor del 10%, mientras que la mundial creció cerca de un 5%.

- En 2023, la producción mundial se estabilizó, mientras que la alemana experimentó un crecimiento moderado en comparación con el año anterior.

Producción internacional y alemana. Fuente: VDMA. Gráfica 3. Fuente: VDMA.

Participación de Alemania: Alemania continuó siendo uno de los principales exportadores mundiales, ocupando el segundo lugar después de China. En 2023, las exportaciones alemanas representaron el 22% del mercado mundial, con un valor de 28.007 millones de euros.

2. Pedidos y Producción

Además de la caída en los pedidos nuevos, otro factor a destacar fue la disminución en la demanda interna del mercado alemán, con una reducción del 14% en 2023, lo que agravó la contracción del mercado en la zona euro, que registró un descenso del 17% en los pedidos. A pesar de esto, las exportaciones alemanas de maquinaria para plásticos y caucho aumentaron un 7,2%, alcanzando los 6.169 millones de euros. Este incremento refleja el éxito de las empresas alemanas en mercados clave como China y Estados Unidos, consolidando la posición de Alemania como un actor clave en el comercio internacional.

Pedidos nuevos: En 2023, los pedidos nuevos experimentaron una disminución significativa del 16% en comparación con el año anterior. Esta caída sigue una tendencia negativa que comenzó en 2022 con una reducción del 6%, tras un notable aumento del 42% en 2021.

Mercado alemán y exportaciones: Los pedidos nuevos en el mercado alemán cayeron un 14% en 2023, mientras que las exportaciones totales disminuyeron un 16%. Específicamente, los pedidos provenientes de países de la zona euro mostraron una reducción aún mayor del 17%.

Producción: La producción total alcanzó los 8.864 millones de euros en 2023, representando un crecimiento modesto del 3,4% respecto a 2022. Esta tasa de crecimiento es menor comparada con los aumentos del 13,5% en 2022 y del 7,7% en 2021.

3. Exportaciones e Importaciones

Exportaciones: En 2023, las exportaciones de maquinaria para plásticos y caucho de Alemania aumentaron un 7,2%, alcanzando los 6.169 millones de euros. Este crecimiento sigue la tendencia positiva observada en los dos años anteriores, aunque con una tasa de incremento ligeramente menor.

Importaciones: Las importaciones, por otro lado, se mantuvieron prácticamente estables con un ligero descenso del 0,1%, totalizando 1.465 millones de euros en 2023. Esto sigue una tendencia de crecimiento más lenta comparada con los aumentos del 10,4% en 2022 y del 20.8% en 2021.

Balance comercial: El balance comercial mostró una mejora, alcanzando un superávit de 4.704 millones de euros, lo que representa un incremento del 9,7% en comparación con el año anterior.

Panorama de Alemania en 2023. Fuente: VDMA.

4. Mercado alemán y fuerza laboral

- Mercado alemán: El valor del mercado doméstico disminuyó un 3% en 2023, sumando 4.160 millones de euros. Esta reducción sigue a un crecimiento del 17,5% en 2022.

- Fuerza laboral: La fuerza laboral en el sector se mantuvo relativamente estable, con una ligera disminución del número de empleados de 31.100 en 2022 a 30.800 en 2023.

5. Principales destinos de exportación

Los principales destinos de exportación de maquinaria alemana para plásticos y caucho en 2023 fueron:

- China: 1,505 millones de euros, representando el 24.4% de las exportaciones totales.

- EE.UU.: 961 millones de euros (15.6%).

- Italia: 268 millones de euros (4.3%).

- México: 238 millones de euros (3.9%).

- Polonia: 227 millones de euros (3.9%).

6. Tipos de maquinaria producida

La producción de distintos tipos de maquinaria en 2023 se desglosa de la siguiente manera:

- Maquinaria principal: 8,864 millones de euros.

- Moldes y matrices: 2.001 millones de euros.

- Manipulación de resinas y piezas: 1.053 millones de euros.

- Máquinas de impresión flexográfica para películas: 430 millones de euros.

7. Mercado italiano

En el primer semestre de 2024, el comercio exterior de Italia en maquinaria y moldes para plásticos y caucho experimentó una caída progresiva en comparación con el mismo período de 2023. Aunque las exportaciones aún muestran un leve crecimiento (+2.5%), las importaciones disminuyeron significativamente, cayendo un 12%, con los principales proveedores (Alemania, China y Austria) registrando fuertes bajas.

Amaplast señala que esta tendencia refleja una menor disposición a invertir debido a la contracción económica general y del sector industrial. Las exportaciones, aunque positivas, también se desaceleran, especialmente hacia Alemania, un socio clave, y Estados Unidos. La asociación alemana VDMA confirmó esta situación, mostrando descensos en pedidos y ingresos en su mercado.

Ante esta coyuntura, las empresas italianas expresan preocupación y cautela para los próximos meses, influenciadas por factores macroeconómicos negativos y las transiciones energéticas. A pesar de un primer trimestre muy negativo, hay algunos indicios de leve recuperación en los pedidos.

Además de la contracción en el comercio con Alemania y Estados Unidos, otros mercados europeos también han mostrado señales de debilitamiento. Las exportaciones italianas hacia países como España y Polonia han sufrido caídas significativas, mientras que otras, como las dirigidas a Francia, se han mantenido estables. En contraste, los mercados fuera de la UE presentan mejores perspectivas, con un aumento de exportaciones hacia países como China, México, Turquía, India y el Reino Unido, lo que compensa en parte la disminución en otras regiones. Estos mercados emergentes ofrecen nuevas oportunidades para los fabricantes italianos de maquinaria, aunque siguen siendo insuficientes para revertir la tendencia general de desaceleración.

El panorama para el resto del año se mantiene incierto. Si bien algunos sectores han mostrado signos de mejora tras un primer trimestre muy difícil, el avance hacia una recuperación sólida dependerá en gran medida de la estabilidad de los mercados internacionales y de la capacidad de las empresas italianas para adaptarse a las exigencias de sostenibilidad y eficiencia energética, cada vez más importantes en la industria. Las expectativas son cautelosas, y se prevé que el cierre de 2024 refleje una contracción en los ingresos en comparación con los resultados del año anterior.

8. Situación actual y perspectivas

Conclusión

El sector de maquinaria para plásticos y caucho experimentó diversos desafíos en 2023, con caídas en los pedidos nuevos y una producción mundial prácticamente estancada. Sin embargo, las exportaciones alemanas continuaron mostrando un crecimiento, consolidando la posición de Alemania como uno de los principales exportadores mundiales. Las perspectivas para 2024 sugieren un periodo de ajustes, con la industria preparándose para posibles variaciones en la demanda.

De cara al futuro, se espera que la estabilización de los tipos de interés y una mejora gradual de las condiciones económicas a nivel global impulsen una recuperación en las inversiones en maquinaria para plásticos y caucho. No obstante, las previsiones para 2024 son moderadas, con una posible variación en la facturación ajustada por precios que podría oscilar entre una caída del 5% y una estabilización. La industria, aunque cíclica, enfrenta una recesión que va más allá de las fluctuaciones habituales, impulsada por cambios estructurales y geopolíticos que requieren de innovación y adaptación para garantizar su sostenibilidad a largo plazo.

En conclusión, el sector de maquinaria para plásticos y caucho atraviesa un periodo de ajuste marcado por la incertidumbre, pero las empresas europeas, especialmente las alemanas, han demostrado resiliencia y capacidad de adaptación. Se espera que el enfoque en la economía circular, el reciclaje y la reducción de emisiones de CO2 impulse nuevas oportunidades de crecimiento, mientras la industria navega hacia una recuperación a mediano plazo.

Fuentes:

Informe anual de 2024, elaborado por la Asociación Alemana de Fabricantes de Máquinas y Plantas Industriales (VDMA).

Estudio de mercado de inyectoras, robots y periféricos 2023, elaborado por Plásticos Universales / Interempresas

Amaplast, Asociación italiana de Fabricantes de Maquinaria para Plásticos, Cauchos y Moldes (datos basados en ISTAT y centro de estudios MECS