La matriculación de vehículos agrícolas cayó un 15%

2022 confirmó la transformación estructural que vive el sector agrícola en España

Ignacio Ruiz Abad, secretario general de la Asociación Nacional de Maquinaria Agropecuaria, Forestal y de Espacios Verdes (ANSEMAT)

16/01/2023Se cierra 2022 con un sabor agridulce en el sector de la mecanización agraria, con una sensación extraña por lo vivido y la esperanza de cambio puesta en los próximos meses, que anima a seguir trabajando a pesar de todos los problemas a los que nos hemos enfrentado.

Han sido doce como siempre, pero echando la vista atrás parece que han sido más por todos los cambios a los que nos hemos tenido que ir adaptando, y porque el agotamiento acumulado desde 2020 hace mella. Las guerras mundiales ahora son diferentes y los daños se prolongan durante más tiempo, con un horizonte que todavía no se vislumbra.

En 1941, el Ministerio de Agricultura del Reino Unido lanzaba la campaña 'Dig for victory', con el mensaje claro y directo de que los alimentos son un arma de guerra tan importante como la artillería. En 2022, los alimentos han vuelto a ser un arma de guerra, pero no reduciendo su producción sino aumentando su precio. Este aumento nos afecta como consumidores, pero la especulación en los mercados globales de productos agrícolas básicos ha traído unos precios que han ayudado a nuestros agricultores a compensar parcialmente los aumentos de costes de los insumos.

El MAPA ha publicado la primera estimación de la renta agraria en 2022, que cae un 5,5% en euros corrientes hasta los 27.860 millones.

A pesar de la caída de producción vegetal (-14,7%) debido a la climatología adversa, la subida generalizada de los precios (+22,1%) ha permitido que el valor de la producción se incremente un 4,2%. En el caso de la producción animal, no se ha producido variación en la producción, y todo el aumento del valor (24,5%) se debe a la subida de los precios.

La producción agraria ha tenido un efecto positivo en la renta agraria, sin embargo, los gastos soportados por los agricultores y ganaderos son los que han lastrado la renta en 2022, con un incremento en valor del 55,3%.

Los principales consumos intermedios han sido:

- Fertilizantes: subida del 62,1% en valor, cuyo precio se ha incrementado en un 75,3%.

- Energía y lubricantes: subida del 49,6% en valor, cuyo precio se ha incrementado en un 52,2%.

- Piensos: subida del 34,6% en valor, cuyo precio se ha incrementado en un 34,7%.

- Productos fitosanitarios: subida del 20,3% en valor, cuyo precio se ha incrementado en un 19,5%.

El mantenimiento de maquinaria (y otros activos) se ha incrementado un 1,1% (5,2% en valor); las empresas de servicios han aumentado su presencia en un 2,6% (17,2% en valor), y las amortizaciones han aumentado sólo un 0,7% (5,7% en valor).

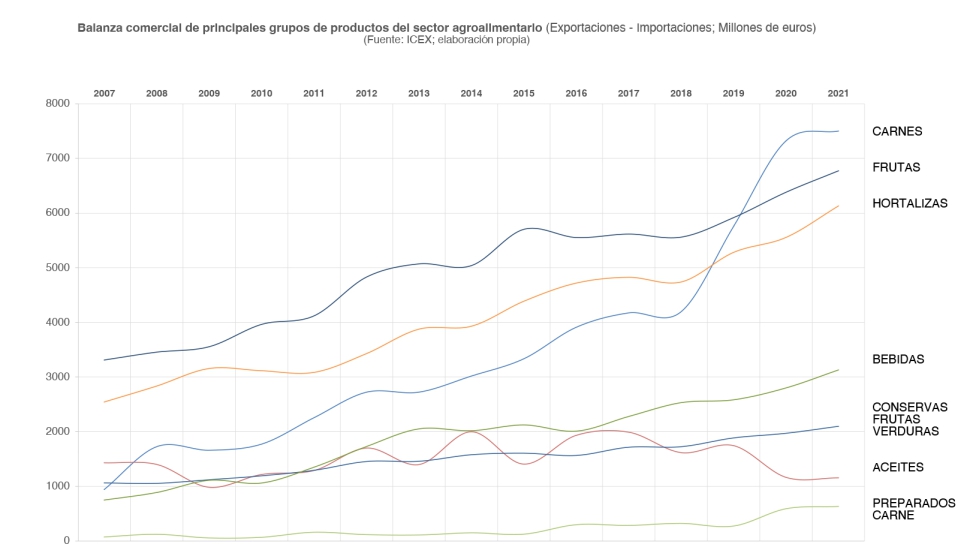

El sector agrario en 2022 supone un 2,9% (31.500 millones de euros) del total del valor añadido bruto de los diferentes sectores económicos, pero aparte de ser esencial para los trabajadores y formar parte de otros sectores económicos (comercio, hostelería, actividades financieras), está incrementando su importancia en los últimos años por su papel en el comercio exterior. A pesar de seguir en negativo, entre 2017 y 2021 el saldo de la balanza comercial se ha reducido aproximadamente en 74.000 millones de euros, siendo el sector agroalimentario el que más ha ayudado en el crecimiento del comercio exterior. Entre 2007 y 2021 las importaciones de productos agroalimentarios han aumentado unos 15.500 millones de euros, pero las exportaciones han aumentado entorno a 33.500 millones de euros. En 2022 las exportaciones han seguido aumentando, pero a un ritmo más lento debido a la caída de producción, y las importaciones de cereales han desequilibrado coyunturalmente la balanza comercial; sin embargo, este indicador sigue mostrando la fuerza del sector agrario y su potencial a largo plazo.

El sector agrícola en España está inmerso en una transformación estructural desde 2010, reduciéndose la superficie agrícola destinada a cereales y cultivos industriales, y aumentado las hectáreas para cultivos forrajeros, frutales y olivar. Este cambio ha provocado el aumento de inversiones en plantaciones y la reducción del mercado de maquinaria agrícola; sin embargo, ya muestra sus frutos con las balanzas comerciales positivas en carne, frutas y hortalizas.

Actualmente, existe más de medio millón de hectáreas con plantaciones de frutales que no están en producción aún, por lo que en los próximos años se estima un aumento aún mayor de la producción y exportación, y obviamente del mercado de maquinaria agrícola, que además demandará nuevas tecnologías adaptadas a dichos cultivos.

Esta es la esperanza que sigue moviendo al sector de la maquinaria agrícola, a pesar de los malos momentos que se vivan cada cierto tiempo.

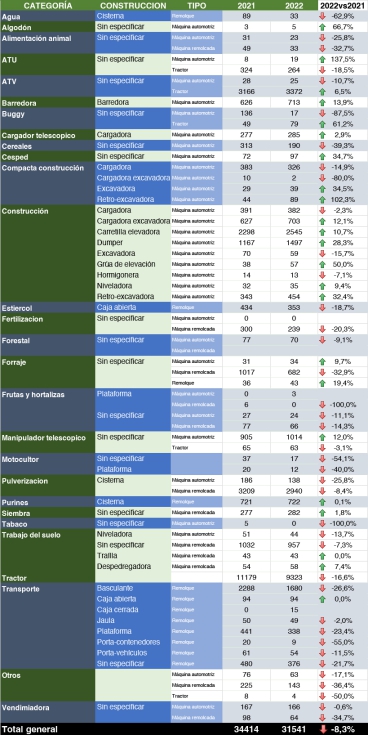

Análisis del mercado de vehículos agrícolas en 2022

Aunque el Ministerio de Agricultura no ha publicado aún (fecha 13 de enero) el informe anual del registro de maquinaria agrícola (ROMA), también podemos utilizar los datos de la Dirección General de Tráfico (DGT) para analizar la evolución del mercado de vehículos agrícolas en 2022.

Los datos aportados por ambos registros difieren en unidades, ya que no todos los vehículos se matriculan nada más registrarse en el ROMA, y hay máquinas que no se matriculan (véase los tractores de cadenas o equipos suspendidos); sin embargo, en los últimos años también es necesario utilizar los datos de la DGT para analizar el mercado de maquinaria, ya que en el ROMA no se permite la inscripción de máquinas que se van a utilizar en explotaciones que no están en el REGEPA –o registros específicos de las CC AA–, y un número creciente de vehículos aparecen como obras y/o servicios aunque se utilicen en el sector agrario.

Para los datos de cierre de 2022 vamos a utilizar las cifras de la DGT, pero para el análisis de la evolución de ciertos tipos de máquinas haremos uso de los datos del ROMA hasta octubre de 2022, ya que la tendencia a lo largo del año no va a variar mucho en los dos meses siguientes.

La matriculación de vehículos agrícolas ha caído en 2022 hasta las 20.765 unidades (-15%), lastrando el mercado de vehículos especiales, cuyos otros componentes, por otro lado, han mostrado una evolución positiva durante el año (+12,6% en obras, y +1,4% en servicios).

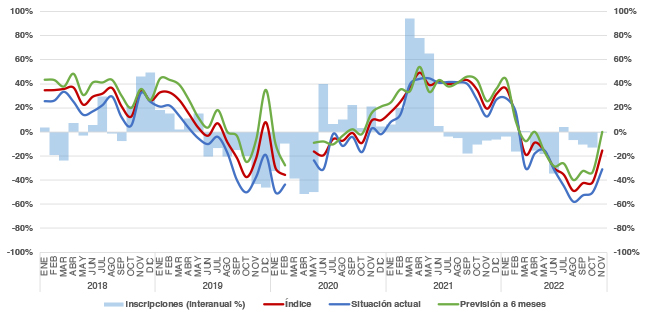

Las variables que afectan a la demanda de maquinaria agrícola, tanto por el lado de la demanda como de la oferta, han afectado negativamente al mercado; sin embargo, la percepción negativa de dichas variables no se corresponde con la realidad cuando se analizan los datos macroeconómicos, y esto ayuda a pensar en un horizonte a medio plazo más próspero.

La diferencia entre la percepción y la realidad está siendo absorbida por las empresas del sector (fabricantes, importadores y redes de distribución), pero obviamente todo tiene un límite y aunque las empresas muestren resiliencia financiera, es necesario un cambio urgente en la demanda para evitar daños irreparables en el sector. Esta diferencia se muestra claramente en los resultados del Barómetro de Negocio que elabora ANSEMAT con las opiniones de fabricantes, importadores y concesionarios; ya que la visión particular del mercado de las empresas incorpora el esfuerzo que realizan para contener los precios.

Es un hecho comprobado que las empresas están sufriendo aumentos de costes de las materias primas, escasez de componentes que comprometen la entrega de equipos, y dificultad en la logística de materiales y en el transporte de máquinas; pero están haciendo todo lo posible para evitar que se traslade a los precios. Gracias a este esfuerzo, y aunque las tarifas se estén finalmente modificando, el índice de precios de maquinaria –precios pagados por los agricultores conforme a los datos del Ministerio de Agricultura– se ha situado en el 118,8 (base=2015) en septiembre de 2022 (subida de 7 puntos respecto a septiembre de 2021). Esta cifra dista mucho de los aumentos de costes que soportan los fabricantes de maquinaria; y, por lo tanto, no es una variable que determine la caída del mercado en 2022.

Por el lado de la demanda, tenemos la caída de la renta agraria debida al aumento de los costes intermedios y la bajada de la producción, pero como los precios de los productos agrarios son superiores a otros años, es un estímulo para la inversión.

Para analizar las causas de la caída real del mercado, debemos considerar que en 2022 ha entrado en juego un nuevo actor en el mercado de maquinaria agrícola. Si ya sabíamos que el Plan Renove altera el mercado a corto plazo, incluso contando con apenas 6,5 millones de euros de presupuesto, pensemos qué efecto puede tener la implementación de un nuevo plan de subvenciones dotado con un presupuesto mayor y cuyas cuantías son más atractivas que las del Plan Renove.

Los datos de mercado demuestran que 2022 fue un año muy especial.

La puesta en marcha del programa de apoyo para la aplicación de agricultura de precisión (PRTR) es esencial para la mejora de la mecanización en España orientada al cumplimiento de los pilares de la agricultura sostenible, sin embargo, la implementación de subvenciones directas tiene un efecto directo en el mercado de maquinaria, paralizando las ventas de equipos nuevos hasta la resolución positiva de las solicitudes de ayudas.

Como el Plan Renove se aplica a equipos registrados tras la publicación de la convocatoria, provoca una concentración de las ventas en ese momento; sin embargo, las subvenciones directas que requieren facturas proforma paralizan el mercado a medio y largo plazo.

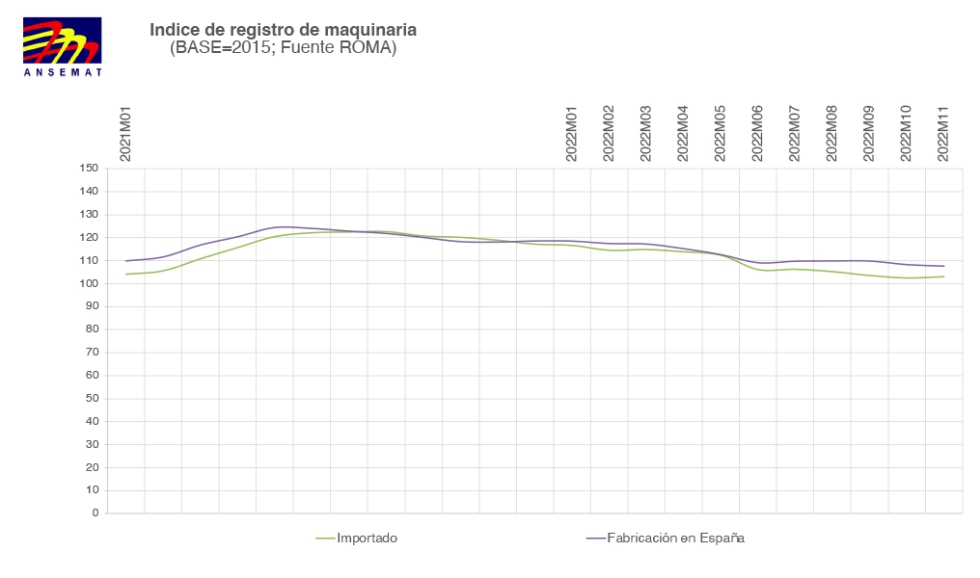

Analizando los datos del ROMA se puede observar una caída inusual en el índice de registro de maquinaria agrícola tras la publicación de las convocatorias de ayudas del PRTR en mayo de 2022. Con independencia de las variables que afectan normalmente a la demanda de maquinaria agrícola, en el periodo comprendido entre mayo y agosto de 2022, la inversión en maquinaria agrícola se redujo en 44 millones de euros respecto al mismo periodo de 2021.

El total del presupuesto asignado a la línea de maquinaria era 26.443.788 euros, pero si consideramos las cifras publicadas por el Ministerio de Agricultura, tenemos que el total de solicitudes hasta noviembre de 2022 es de 135.678.944,5 euros. Estamos hablando de un mercado de maquinaria asociado al PRTR de aproximadamente 339.197.360 euros (considerando que todas las solicitudes eran el 40% de la inversión).

El mercado de maquinaria ha cerrado con una caída del 15%, pero la intención de inversión en 2022 se puede cuantificar en prácticamente una cuarta parte del mercado real. Es obvio que las ayudas del PRTR estimulan inversiones que posiblemente no se iban a realizar, pero también bloquean parte de las inversiones que sí que se iban a realizar en 2022; por lo tanto, se deben tener en cuenta a la hora de analizar los resultados globales del mercado. Queda aún saber qué tipos de equipos han sido solicitados en las ayudas para poder hacer un análisis más preciso del efecto de las subvenciones, pero está claro que, tras el éxito de la primera convocatoria, los próximos años van a estar afectados en gran medida por este plan de ayudas.

Estas ayudas van a traer mucha incertidumbre en los análisis que se realicen del mercado, tanto en 2022 como en los próximos dos años. Las ayudas del PRTR van a afectar de manera distinta a los diferentes tipos de máquinas, y también a las empresas.

También es importante resaltar que, a pesar de la caída del mercado, la fabricación de maquinaria agrícola en España se ha mantenido estable en 2022 para satisfacer la creciente exportación.

Mercado de tractores agrícolas*

Conforme a los datos de matriculaciones, el mercado total de tractores (agrícola, obras y servicios) se ha desplomado un 16,6%, con 9.318 unidades. Es sin duda un dato negativo que hace pensar en desinversión en el sector agrario, pero si a los tractores les sumamos las matriculaciones de ATVs, ATUs y manipuladoras telescópicas (vehículos que en los últimos años están siendo sustitutivos de los tractores en ciertas labores en las explotaciones), el total del mercado se sitúa en las 14.457 unidades (-10,4%).

Los datos del ROMA hasta noviembre de 2022 muestran una caída del 7,9% (4920 unidades) en el caso de tractores estándar nuevos, y del 10% en el caso de usados. Los tractores estrechos nuevos se han desplomado un 12,9% (4.584 unidades) y los usados un 9,6%. Para entender mejor la mayor caída del segmento de estrechos, debemos considerar que el mercado de ATVs agrícolas ha crecido un 35% hasta situarse en las 818 unidades.

Los mercados de tractores usados se encuentran estables –por debajo de los 25 años de antigüedad– a pesar de la caída total de mercado debido a la reducción de inscripciones de tractores de más de 40 años, que es el segmento que contaba con mayor volumen de mercado antes de la prohibición de la transferencia de titularidad.

*Los datos del ROMA se corresponden a acumulados a 12 meses (noviembre de 2021 a octubre de 2022).

Mercado de maquinaria agrícola

Lamentablemente, ningún grupo de máquinas ha mostrado una tendencia positiva en 2022, y lo único que se puede hacer es resaltar que las lluvias de otoño han frenado la caída de mercado que se inició terminando el primer semestre.

La maquinaria de laboreo se ha reducido un 11,2%, aunque como muchos equipos son suspendidos es difícil saber si el mercado real ha seguido la misma tendencia. Las sembradoras han registrado una caída del 6,2% (875 unidades), sufriendo las consecuencias del menor presupuesto con el que han contado en esta convocatoria del Plan Renove. La maquinaria para fertilización se ha hundido un 23,3% (2012 unidades): las abonadoras por proyección caen un 24,2%, los esparcidores de estiércol un 11,8%, y las cisternas de purín un 21,1%.

Los equipos de protección de cultivos han reducido su mercado un 9,7% (6.996 unidades), de los cuales los pulverizadores de barras suspendidos han perdido un 4,7% y los arrastrados un 9,4%; y los atomizadores un 13,1%.

La maquinaria de recolección ha caído un 16,7% (2.357 unidades), lastrada por los equipos de recolección de forraje (-26,3%); y los equipos de manipulación y carga han perdido un 6,1% de mercado.

Los remolques continúan en caída libre perdiendo otro 24% de mercado, y por primera vez en varios años también cae el mercado de usados un 8% debido principalmente a la caída de producción de cereales en 2022.

Cuando el Ministerio de Agricultura publique los datos del ROMA podremos hacer un análisis más detallado por tipos de máquinas, pero de momento observamos que 2022 no ha sido un año para recordar y que, de hecho, esperamos olvidar más pronto que tarde.

Debemos tener en cuenta que estamos viviendo un momento crucial en la economía mundial que va a cambiar muchos procesos ya aprendidos y nos va a forzar a empezar de cero y aprender todo de nuevo. En estos últimos meses ha pasado de todo y lo vivido en 2020 parece ser mucho más sencillo de lo que fue en realidad. Pero esto no quita para seguir trabajando con esperanza y seguir colaborando y lanzando mensajes de optimismo.

El sector agroalimentario está liderando el comercio exterior de nuestra economía y los próximos años seguirá creciendo. Simplemente hay que estar pendiente de estos cambios y analizar cuales se adaptan a nuestro negocio, y cuáles van a requerir de un esfuerzo por nuestra parte para adaptarnos.