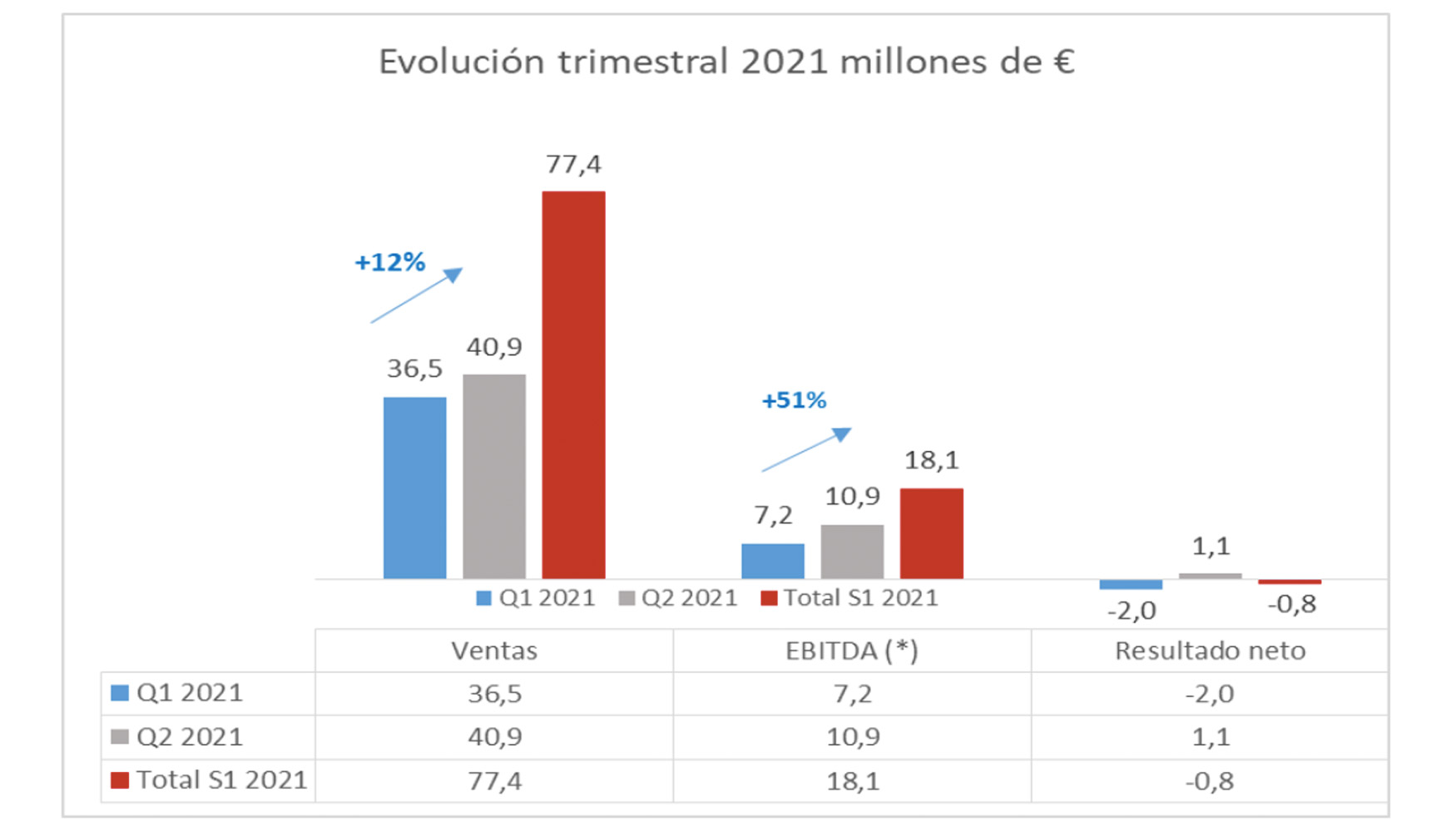

GAM obtiene un beneficio de 1,1 millones de euros en el segundo trimestre del año

La multinacional española GAM, compañía especializada en soluciones integrales de maquinaria para la industria, ha presentado los resultados correspondientes al primer semestre de este año, período que aún ha estado condicionado por la ralentización de la actividad económica provocada por la COVID-19.

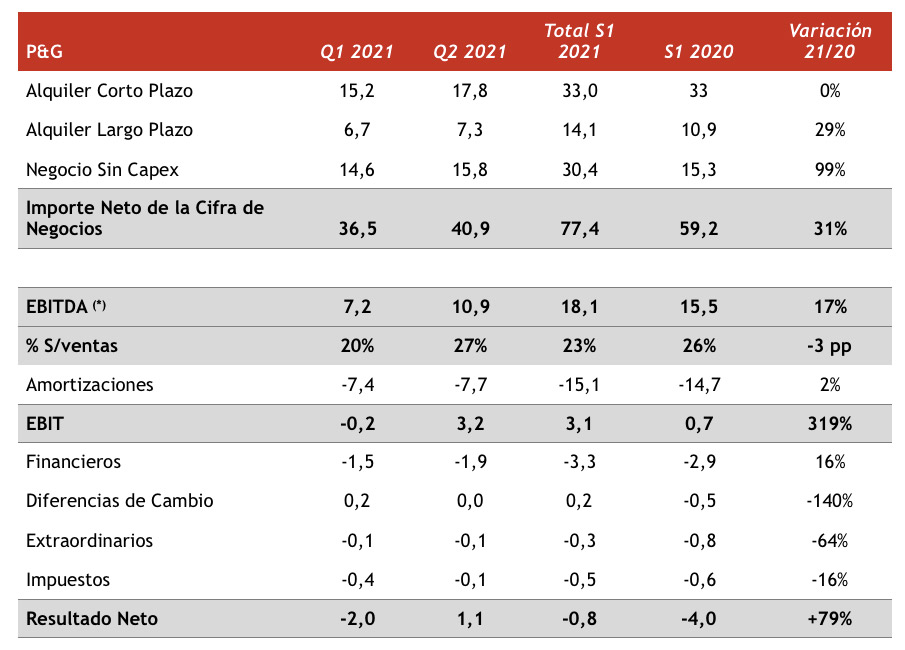

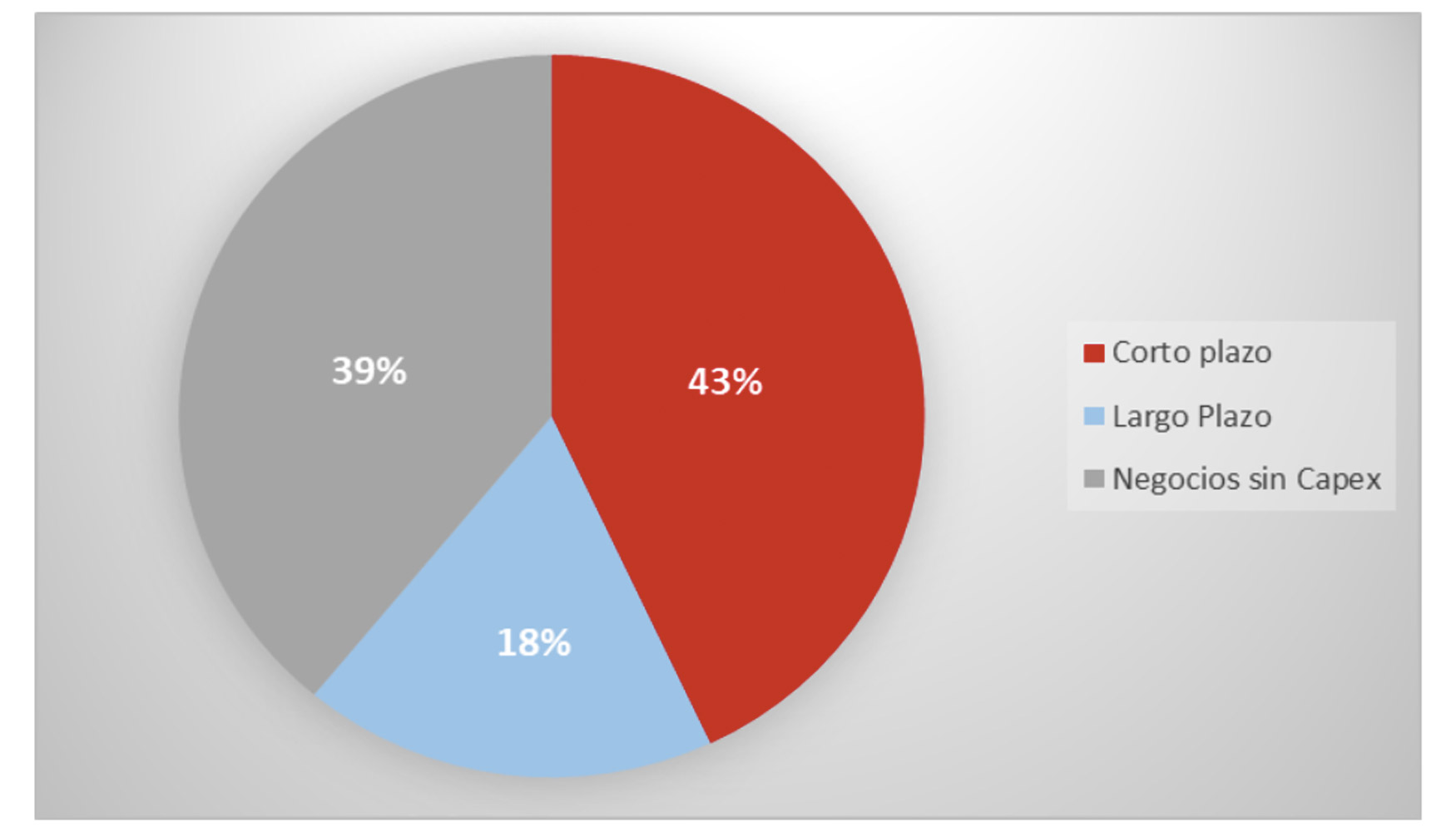

Durante los seis primeros meses del año, la cifra de negocio aumentó un 31% hasta los 77,4 millones de euros, lo cual supone no solo recuperar niveles de actividad anteriores a la pandemia, sino incrementar un 8% los ingresos frente al mismo período de 2019. El negocio de largo plazo crece un 29% y ya representa un 18% de los ingresos totales de la compañía. Los denominados negocios sin Capex (aquellos que no requieren de estructura y capital adicional, tales como distribución, compraventa, mantenimiento, formación, etc.) duplican su cifra de negocio y suponen un 39% de los ingresos totales.

El margen EBITDA alcanza los 18,1 millones de euros (23% sobre ventas), y crece un 17% respecto del de 2020, un aumento proporcionalmente inferior al de las ventas debido al incremento de los negocios sin Capex, que cuentan con menores márgenes que el alquiler.

Tras un primer trimestre del año más condicionado por la crisis, el segundo ha sido mucho más positivo. Así, entre abril y junio, GAM ha generado 40,9 millones de euros de ventas, con un EBITDA1 de 10,9 millones (27% sobre ventas) y un beneficio neto en el período de 1,1 millones, que compensan parcialmente las pérdidas del primer trimestre del año. Se prevé que en próximos meses la compañía entre en beneficios acumulados.

1 (*) Deuda Financiera Neta y EBITDA recurrente definidos según Medidas Alternativas de Rendimiento incluidas en los estados financieros intermedios resumidos consolidados.

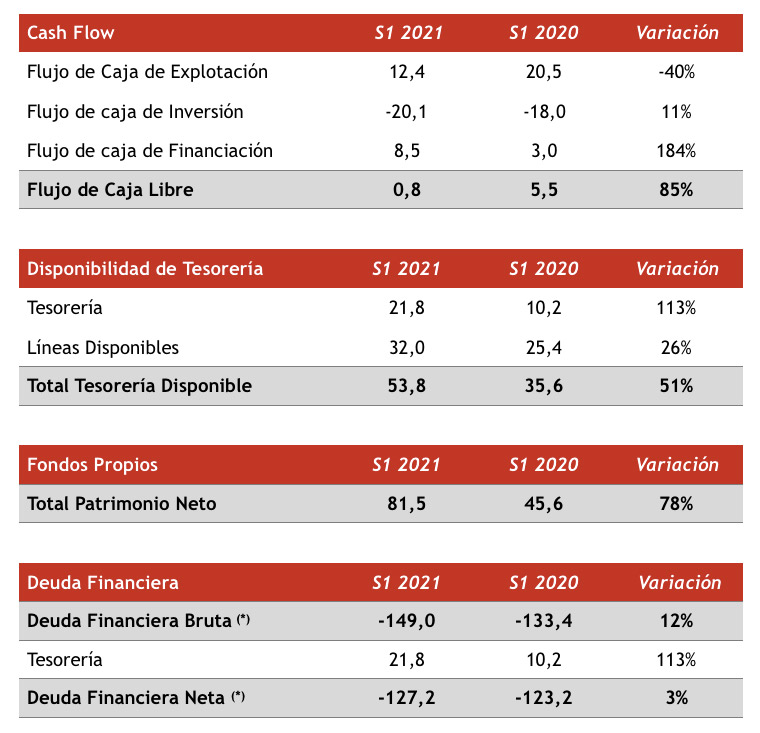

GAM mantiene una alta posición de liquidez (53,8 millones de euros, incluyendo tesorería y pólizas disponibles) que le permitirá seguir aprovechando oportunidades de crecimiento, como el caso de la reciente adquisición de las sociedades Recambios, Carretillas y Maquinaria, S.L. (Recamasa), Alquitoro 3000, S.L. (Alquitoro), y Sociedad de Intermediación de Maquinaria Madrid, S.L. ('SIM'), todas realizadas durante este mes de julio.

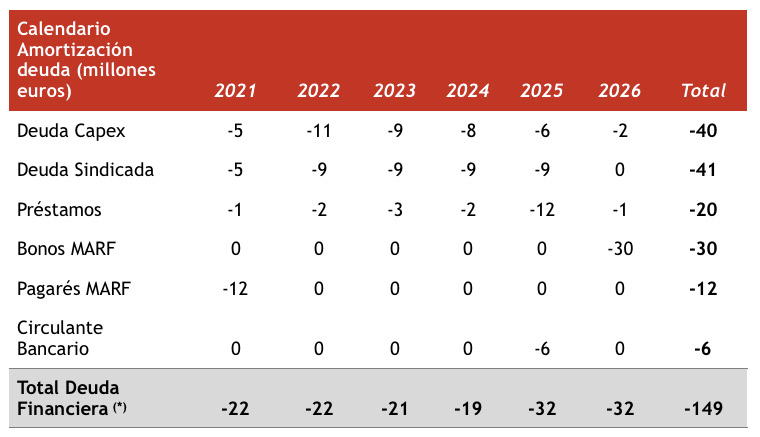

El endeudamiento se mantiene en niveles similares al año anterior (127,2 millones de euros de deuda financiera neta(*)) y la compañía está diversificando sus fuentes de financiación, habiendo incorporado en el Mercado Alternativo de Renta Fija un programa de pagarés por importe de 50 millones -del cual se realizó una primera emisión el 3 de mayo de 2021 por 12,1 millones de euros-, así como un programa de bonos por 80 millones de euros -con una primera emisión el 5 de julio de 2021 por 30 millones con vencimiento en 2026- que se han destinado íntegramente a amortizar parcialmente la deuda sindicada. Considerando este hecho posterior, el nuevo calendario de amortización de deuda queda como sigue: