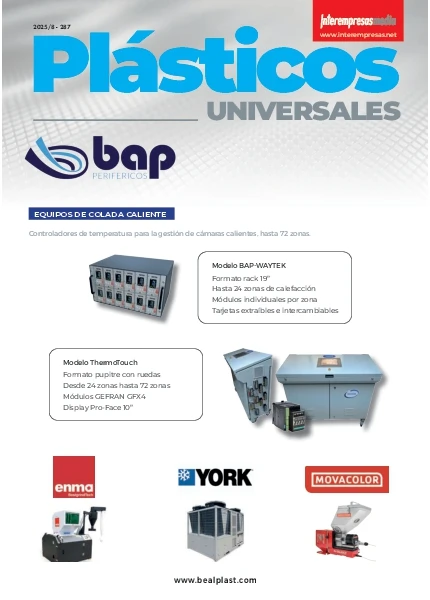

Actualidad y prospectiva de los polímeros industriales

Los materiales en la K’95

El mercado de plásticos en Europa se recupera de la contracción de los años pasados, al tiempo que de la tormenta de precios sufrida en verano y otoño de 1995

En el presente artículo se ofrecen datos sobre producción, demanda y desarrollo de cada una de materias plásticas en el próximo futuro. Las cifras han sido elaboradas por la redacción de Plásticos Universales a partir de datos suministrados por Nowea, el comité organizador de la K’95 y varios fabricantes de materias primas. El propósito es proporcionar a los moldeadores una base para sus consideraciones estratégicas a medio plazo.

La pasada recesión ha tenido un impacto en el sector de los plásticos superior a las dos crisis del petróleo. Nunca se había enfrentado la industria con una situación en que se produjese tan drástica reducción de la demanda y del uso de las capacidades instaladas, con el consiguiente envilecimiento de los precios.

Como colofón, la práctica ausencia de stocks en los moldeadores y el aplazamiento de las inversiones en nuevas instalaciones de producción se combinaron con el brusco tirón de la demanda para generar una tempestad de precios que planteó dificultades nuevas y extremas a los fabricantes y transformadores.

La impresión actual es que esta situación, aunque todavía colea en algunos casos, se ha estabilizado ya en Europa y es posible hacer unas mínimas predicciones de futuro con respecto al comportamiento de cada material, especialmente en el área geográfica de la Unión Europea. En las líneas que siguen encontrará el lector datos sobre cada uno de los principales materiales utilizados por la industria de transformación.

Vinílicos

Policloruro de vinilo (PVC): La capacidad total instalada a fines de 1994 de PVC en todo el mundo era de 25,5 millones de toneladas (MT), de las que correspondían a Europa Occidental 5,5 MT. El consumo ha tenido un crecimiento progresivo en Europa Occidental en los últimos diez años, que ha pasado de los 4 MT de 1986 hasta los 5,5 MT de 1994 y ha sido interrumpido sólo por el trienio negro de 1991-93.

Figura 1

Figura 1

En 1994 se utilizó el 93% de la capacidad productiva europea y se complementó con importaciones equivalentes al 7% restante. Pese al cierre de 300.000 T/año de capacidad productiva hace dos años, se están poniendo en marcha nuevas instalaciones y se prevé una recuperación plena de la capacidad anual de 1990 (6 MT) para fin de siglo.

Se espera también que el consumo mundial de PVC crezca del orden del 4% anual en los próximos años, aunque en Europa será sólo entre un 1% y un 2%, con un incremento ligado al de la construcción y a la industria del cable.

La industria del automóvil continuará utilizando el material PVC, pese a los esfuerzos sustitutorios por presiones de los grupos ecológicos y de los consumidores, por su excelente relación rendimiento/coste. El campo de pastas para recubrimientos anticorrosivos presenta un futuro especialmente prometedor.

Las campañas ecologistas en contra del PVC hace que sea el material más investigado de todos los existentes. Pero su componente básico, el cloro (56%), es una materia prima disponible sin limitación y reduce la dependencia del petróleo y el coste energético, por lo que se considera que el PVC es uno de los materiales más adecuados para las economías con crecimiento soportable. A la vista de esto, la conclusión de numerosos expertos es que si los legisladores deciden reducir el uso del PVC se trasladaría el problema a otras áreas.

Se dispondrá en breve plazo de tiempo de instalaciones para el reciclado de más del 50% del desperdicio de material. estas instalaciones serán económicamente rentables al recuperar el cloro, sin aportación energética externa, mediante procesos industriales extensamente utlizados en otros campos y que deberían convertir al PVC en líder de porcentaje de reutilización.

Poliolefinas

Polietileno de baja densidad (PE-LD y PE-LLD): Se producen, a nivel mundial, 9,2 MT/año de estas olefinas, a las que los doce productores de Europa Occidental contribuyen con 1,5 MT/año. Durante los años de recesión existió, curiosamente, un rápido incremento de capacidades que ha generado fuertes tensiones a la baja en el mercado.

Figura 2

Figura 2

Aunque el PE-LLD tendrá previsiblemente un incremento anual del orden del 5 % al 6 % debido a su potencial como plástico sustitutivo de ingeniería, el incremento de uso del reciclado y la reducción de espesores del embalaje hará, según los expertos, que el crecimiento del PE-LD sea inferior al incremento de la actividad, esperándose tasas anuales del orden del 1,5% como máximo.

Se piensa también que el impacto de los PE de catálisis metalocénica no se hará notar hasta 1997/98, pese al énfasis actual en estos productos por su capacidad de ajustar sus propiedades a la aplicación propuesta, con densidades de 0,90, alta tenacidad y buena soldabilidad.

El polietileno es otro de los materiales objeto de crítica por su impacto mediambiental pero, debido a que su estructura química es extremadamente simple, sólo carbono e hidrógeno facilmente reciclables, le hace obtener un buen equilibrio ecológico frente a otros materiales competitivos.

Polietileno de alta densidad (PE-HD): De modo parecido al PE, la puesta en marcha de capacidad adicional en 1990 creó un exceso considerable de oferta y sólo en julio de 1994 se registró un incremento sustancial de la demanda. La capacidad instalada mundial era a finales de 1994 de 19,2 MT toneladas, de las que 4,3 MT correspondían a Europa occidental. La fusión de Neste y Statoil (que dio como resultado Borealis) tuvo un impacto mayor en este mercado.

El grado de uso de la capacidad instalada ahora en Europa es del orden del 85-86%, con 3,8-4 MT/año, esperándose llegar al 91 % el próximo año. El motor del crecimiento se atribuye a la industria de tubos, que está creciendo en torno al 21%, aunque continúa siendo el envase inyectado el principal consumidor.

Dado el incremento anual esperado del 4 %, se confía en que se llegue pronto a un equilibrio entre oferta y demanda, especialmente en vista de que no hay programadas nuevas instalaciones. La capacidad del PE-HD para ofrecer soluciones económicas y ecológicas a una variedad de problemas le hace tener buenas expectativas de crecimiento a medio plazo.

Otro PE, el de ultra-alta densidad, es un nuevo material del que DSM suministra fibras de alta tenacidad (Dyneema) para refuerzo de composites.

Polipropileno (PP): El incremento del uso del PP no se detuvo ni en los años de crisis, en que se mantuvo entre el 4 y el 7 % para saltar al 16% en 1994, con una capacidad total de 20,8 MT, de las que corresponden 5,7 MT a Europa occidental, que consumió 5,13 MT, siendo la previsión para 1997 es de 6,1 MT.

Como se sabe, el homopolímero de PP es quebradizao a bajas temperaturas, por lo que la mayor parte de sus aplicaciones se efectúan mediante copolímeros o aleaciones con elastómeros. El crecimiento del PP entre 1988-93 (1,4 MT) ha tenido lugar a expensas del ABS, PS y PVC y, en menor escala, de PA, PE y otros materiales.

Dada su capacidad de sustitución, ésta se superpondrá al crecimiento económico general, con lo que se espera un incremento de la demanda vecino al 6 % anual. Para suplirla se han realizado una serie de fusiones además de la de Borealis: la unión entre Shell e Himont en 1995 ha dado lugar al gigante Montell, indiscutible líder mundial con 3,5 MT/año, de las que 1,5 MT se producen en Europa, al tiempo que Basf adquirió las capacidades de ICI. Dow, por su parte, ha anunciado sus planes para establecer capacidades en la planta de Buna en la antigua RDA, al tiempo que ha hecho de sus instalaciones de Tarragona el centro de producción europeo de poliolefinas metalocénicas.

Estirénicos

Polistireno (PS): Las capacidades de los mayores productores europeos (por este orden, Basf, Atochem, Dow, Enichem y otros) suman 2,3 MT/año sobre un total mundial de 8,2 MT/año, aunque el consumo en 1994 fue de 1,885. Dado que no se espera utilizar plenamente la capacidad instalada hasta el año 2000, no hay previsiones de instalaciones nuevas. Curiosamente, Europa importó ese año un 8% del volumen consumido pero exportó el doble, manteniendo su papel de exportador neto.

El PS sufre especialmente la escasez mundial de estireno monómero, añadida a la reducción de precios durante la crisis que habáan caído en 1992 a la mitad exacta del precio de 1989. Por añadidura, la irrupción del PP se hizo, en gran medida, a expensas del PS. Sin embargo, se están desarrollando nuevos productos y uno de ellos, el SPS (polistireno sindiotáctico) posee cualidades que le convertirán en un serio competidor del PPS, PA y PBT para aplicaciones de ingeniería.

Poliestireno expandido (EPS): El consumo mundial de EPS fue en 1994 de 1,8 MT, de las que un 36% se procesa en Europa. En el Viejo Continente, con una capacidad de 820.000 T, el consumo llegó sólo a 640.000 T. El 75% de la producción se lo reparten los seis primeros fabricantes, Basf, Shell, Enichem,Hunstmanm, Hüls y BP, a los que se unirá Dow con instalaciones también en Buna.

Las reglamentaciones en la construcción y en el embalaje favorecerán el uso del EPS, aunque las previsiones al respecto son sólo moderadamente optimistas. Se cree que el crecimiento se situará entre el 2 y el 3 % anual hasta final de siglo.

Figura 3

Figura 3

Copolímeros de estireno (ABS/ASA): Los dos copolímeros, ASA y ABS, tienen parecidas características y su mercado, consecuentemente, es paralelo. Si el ABS se aplica primordialmente en interiores del automóvil, el ASA tiene características de resistencia a la intemperie que lo hace apto para exteriores. Además, su favorable comportamiento frente al fogging y buena procesabilidad ha hecho ampliar las posibilidades de las nuevas películas de ASA para aplicaciones en el interior.

La capacidad instalada mundial es de 4,1 MT/año, en las que Europa participa con 730.000 T, aunque el consumo en 1994 ha llegado sólo a 565.000 T. Pese a ello, Basf ha anunciado planes de expansión de su capacidad en este sector. Se prevé un crecimiento moderado a medio plazo, hasta 650.000 T en el año 2000, con comportamiento más dinámico del ASA que del ABS.

Copolímeros de Estireno-Acrilonitrilo (SAN): La producción europea de SAN (67.000 T) está repartida entre Basf, Dow, Enichem, Monsanto y Repsol, que vende básicamente en nuestro país. Desde 1992 se han cerrado capacidades de 22.000 T y se han puesto en marcha nuevas instalaciones produciendo 45.000 T/año, aunque éstas se dedican también a la obtención de SAN.

Dado que los consumidores primarios de productos de SAN están muy sujetos a las condiciones económicas generales y no se prevén nuevas aplicaciones o sustituciones, se calcula para el SAN un crecimiento anual del orden del 2 %.

Figura 4

Figura 4

Plásticos de ingeniería

Poliamidas (PA): El importante papel de las poliamidas en una gran variedad de aplicaciones tuvo como consecuencia que sólo en 1993 hubiese en Europa una caída del consumo, que alcanzó las 540.000 T en 1994. El consumo global, por su parte, fue de 3,8 MT/año, con un primer campo de aplicación en las fibras.

El primer consumidor europeo de moldeados es la industria del automóvil (145.000 T), seguido de la electricidad-electrónica (120.000 T) y del embalaje (60.000 T).

A las presiones sobre el precio del período 1990-94, que motivó que no se pusieran en marcha nuevas instalaciones, se ha unido una escasez de fibras de vidrio que han provocado dificultades de suministro que aún persisten. Sin embargo, las nuevas capacidades de fibra que se ponen en marcha harán que se diluya una parte de estos problemas.

Policarbonato: El consumo mundial de PC se ha doblado, prácticamente, desde 1986 a 1994, en que alcanzó 845.000 T. Europa occidental, con 245.000 T/año, es el segundo consumidor mundial y tiene una capacidad instalada muy superior (126 %). Los principales productores, GE Plastics y Bayer (70 % de la capacidad europea) han desarrollado toda una serie de co-condensados que abren nuevos y prometedores campos de aplicación al material, uno de los pocos que no se vieron afectados por la crisis.

Uno de ellos es la industria de ópticas para automoción, mediante recubrimientos antirrayado, que ha revolucionado este campo, y puede ser aún más importante el de cristales para gafas, en que el aligeramiento sobre las de cristal, si las previsiones se materializan, puede proporcionar un importante servicio a muchos millones de consumidores.

Las previsiones para el futuro de este plástico son de las más optimistas de toda la industria; a medio plazo se calcula un crecimiento anual del orden del 8 %, que puede extenderse también al consumo mundial.

Polioximetileno (POM): Las excelentes características técnicas del material y su facilidad de moldeo le han otorgado un campo bien diversificado de aplicaciones técnicas. Por ello, su crecimiento ha sido de los más regulares, con un incremento en la capacidad mundial de 468.000 a 511.000 T/año en el periodo 1992-95. En Europa occidental, Hoechst, Basf y DuPont tienen una capacidad conjunta de 147.000 T/año, para un consumo superior a 131.000 T/año. DuPont planea ampliar su capacidad en Dordrecht en 35.000 T/año.

Un factor favorable adicional para el POM es su capacidad de reciclado quimico sin pérdida de propiedades mediante escisión de monómeros. Por ello, el POM puede ganar un terreno adicional en los campos más afectados por la legislación del reciclado.

Sin tener este factor en cuenta, el crecimiento del consumo se situará previsiblemente en un 3% anual.

Éter de polifenileno modificado (PPE): La introducción en 1966 por GE Plastics de su PPO modificado para inyección Noryl ha sido una de las historias de éxito más importantes de la industria de plásticos. Hoy la capacidad total instalada es de 322.000 T/año, de las que Europa occidental participa con un 25 %, con GE Plastics, Basf, Hüls y Shell como suministradores. Por su parte, el consumo, que ha crecido con regularidad a través de los años de crisis, se ha doblado desde las 30.000 T de 1980.

Polimetil metacrilato (PMMA): Su monómero, el metacrilato de metilo, tiene una capacidad instalada mundial de 1,9 MT, de las que la mitad se dedican a producir PMMA para artículos semiacabados y material de moldeo. El resto del volumen se dedica a la producción de adhesivos, ligantes y recubrimientos y a producir una serie de copolímeros termoprocesables con estirénicos y elastómeros.

La estructura de suministro se ha concentrado en los últimos años, siendo ejemplos el joint-venture de Elf Atochem y Röhm & Haas (AtoHaas) y de la adquisición por ICI del negocio de MMA de DuPont en los EEUU y de Klöckner Pentatec en Alemania. Esta empresa ha anunciado que ampliará en 30.000 T/año su capacidad en Rozenburg; AtoHaas aumenta en 35.000 T/año las de Italia y Röhm añade 10.000 T/año a su producción anual de cast.

Los productores europeos son ATO-Haas, Basf, Degussa, ICI y Rhöm. Después de una importante caída, el mercado inició su recuperación en 1994 con un 12% de incremento, que le llevó a los niveles de 1990, tendencia mantenida en los primeros meses de 1995, en que incluso se produjeron tensiones en el suministro. Se cree que, después de que se alcance un nivel de consumo razonable, el crecimiento anual se reducirá al 2,5% hacia fin de siglo.

Tereftalato de polietileno (PET): Desarrollado como material para fibras (Tergal, etc.), su principal aplicación ha sido después la fabricación de película para fotografía, cintas magnéticas, reprografía y otros. La aparición del proceso de inyección-estirado-soplado a mitad de 1970 determinó una segunda gran aplicación del PET: botellas para bebidas carbónicas, que es actualmente la más importante. Europa, con un consumo de 670.000 T/año, precisó importar el 13% de éstas en 1994.

La producción global de materiales de moldeo se cifra en unos 3,5 MT/año, de los que 2,5 van al envase y 1 a película estirada. Los productores europeos son Akzo, Bilen, Cobarr,Eastman, Enichem, Hoechst, La Seda, Radici y Shell, algunos de los cuales producen principalmente fibras.

Entre 1991 y 1994 el mercado europeo creció en un 50 %, del que la mitad corresponde a 1994. Se esperan crecimientos del orden del 10 % anual hasta el año 2000.

Tereftalato de polibutileno (PBT): Después de una serie de años en que su mercado europeo declinó ostensiblemente, el PBT experimentó un fuerte impulso en 1994, en que se consumieron 78.000 T (sobre 53.000 T en 1993) y se cubrió la capacidad instalada, estimándose un crecimiento del orden del 8 % en 1995.

DuPont, además, completará este año una fábrica de 30.000 T y una joint-venture de Hoechst y GE Plastics otra de 60.000 T, ambas en Alemania, doblando la capacidad europea. Se trata, por tanto, del polímero en que mayores expectativas depositan los productores. Además de los citados, éstos son, en Europa, Atochem, Basf, Bayer, DSM, Enichem, Hüls y Rhône Poulenc.

Las mezclas de PBT encabezan la lista de productos de nuevo desarrollo, lo que es un factor más para prever un desarrollo del 8 % anual a medio plazo.

Fluoropolímeros: Se agrupan bajo esta denominación varios tipos de plásticos, cuya capacidad global instalada es de 90.000 T/año. Sin embargo, debe tenerse en cuenta que muchas de aquellas utilizaban tecnologías basadas en los CFC y están siendo convertidas a procesos libres de este material.

Figura 5

Figura 5

Además, la perspectiva varía según el copolímero; así, DuPont habrá aumentado en un 75 % su capacidad de producción para 1997, debido al uso del FEP en las redes locales y del PFA en la industria de semiconductores. Otras empresas en Asia, Estados Unidos y la CIS están también montando nuevas plantas.

En Europa, con una capacidad de 28.000 T/año, hay cinco productores: ICI, Hoechst, Ausimont, Elf Atochem y Solvay. Debido a la razón antes expresada, la disponibilidad del material en un futuro próximo puede sufrir alguna escasez hasta que entren en funcionamiento las instalaciones nuevas o reconvertidas.

Plásticos de altas prestaciones

Sulfuro de polifenileno (PPS): Este plástico se encuentra en la frontera entre los técnicos y los de alto rendimiento, puesto que al añadirle cargas y refuerzo de fibras obtiene una resistencia al termoformado vecina a su punto de fusión. Existen dos tipos, el reticulado desarrollado por Phillips y el lineal obtenido por Kureha.

Figura 6

Figura 6

El desarrollo del PPS ha sido de los más regulares en los últimos años, con una capacidad instalada de 28.000 T, de las que 4.000 lo están en Europa, previéndose para el año 2000 una capacidad doble (46.000 T/año) de la de 1994.

Los suministradores actuales europeos son Phillips Petroleum, Hoechst, Albis, Solvay y GE Plastics, esperándose crecimientos cercanos al 10% anual.

Polisulfona/polietersulfona (PSU/PES): Ambos son plásticos amorfos y transparentes con estabilidad térmica muy elevada y buena resistencia química que gracias a su procesado relativamente simple han encontrado un nicho de aplicación en ingeniería electrónica, médica y otras. La mitad de las 14.000 T del consumo mundial de 1995 se produce en Europa suministrada por Amoco, Basf y Sumitomo.

Sus características de resistencia al fuego (el PES alcanza la clasificación V0) y a la hidrólisis y su compatibilidad con el PTFE les abren amplios campos de aplicación, previéndose doblar el consumo mundial el año 2000.

Poliéter-imida (PEI): Introducido en el mercado en 1981 por GE Plastics con el nombre de Ultem, este plástico está en el nivel alto de rendimiento y ha tenido un crecimiento muy elevado, especialmente desde 1993. Se prevé un crecimiento de más del 10% anual a partir de 1996.

No hay datos definitivos sobre el consumo, pudiéndose calcular en 4.000 T el europeo de 1995. Su resistencia al fuego, incluso sin aditivos, le ha proporcionado nichos de aplicación tan diversos como la electrónica y los interiores de aviación. Su único productor, GE Plastics, prevé doblar su capacidad actual de más de 10.000 T/año para 1997 para evitar el desabastecimiento del mercado.

Polímeros de cristal líquido (LCP): Las características moléculas en forma de varilla de estos plásticos les proporcionan una viscosidad dependiente del cizallamiento, por lo que se obtienen muy buenas longitudes de flujo en inyección, al tiempo que los valores mecánicos aumentan de modo inversamente proporcional al espesor.

Pese a sus sobresalientes características, el consumo es aún reducido y absorbido en un 70 % por la industria eléctrica, por lo que no se han puesto en marcha varias iniciativas europeas para su producción, teniendo en cuenta las sobre-capacidades existentes en Estados Unidos y Japón. La única empresa europea que los produce, Hoechst, lo hace en estados Unidos por medio de su adquisición de Celanese.

Las capacidades anunciadas son del orden de 15.000 T/año, pero el consumo sólo llegó en 1994 a 4.700 T. Se espera ganar un 25% de mercado durante los tres próximos años.

Poliaril éter cetonas (PAEK): Estos polímeros los producen a escala industrial Basf y Victrex, ambas en Europa, con una capacidad de 1.000 T y la demanda global no pasará de 700 T en 1995. Amoco entrará en este mercado con la marca Kadel. Desde su introducción en 1981, la demanda ha ido creciendo por encima de la media general y se prevé que doble hacia el año 2000.

Este optimismo se basa en las propiedades del material, que posee una resistencia extraordinaria al calor y un excelente comportamiento ante fuego y que posee una resistencia química y a la hidrólisis sólo igualada por los fluoropolímeros.

Termoestables

Poliuretanos (PUR): Después de un período negro iniciado en 1990, los fabricantes de PUR se vieron sorprendidos por un incremento de la demanda de un 13 % en 1994. Se espera en Europa que la demanda pase de los 1,6 MT de 1994 a 2,2 MT en 1997.

Los problemas de esta industria se habían agravado por el esfuerzo técnico preciso para sustituir los CFC con otros expansores; actualmente se utiliza incluso el inofensivo anhídrido carbónico.

La lista de principales suministradores europeos incluye a Arco, Basf, Bayer, Dow, Enichem, ICI y Shell.

Está en camino la construcción de plantas de reclicado del material, sea por glicólisis o por adición de molido a la espuma de PUR, con lo que se incrementará el grado de reciclado de este material.

Resinas de poliéster insaturado (UP): Son los principales materiales utilizados como matriz en la fabricación de composites, tanto para semielaborados (BMC, SMC) como para moldeo. Las capacidades instaladas son de 1,86 MT entre Europa, Estados Unidos y Japón, aunque su fabricación relativamente simple hace que existan unas 250.000 T/año en otros países, con un consumo global de unos 1,8 MT en 1994.

Europa empleó sólo el 60 % de su capacidad productiva en 1994, pese a que el crecimiento del mercado respecto a 1993 fue del 27 %. Son muchos los suministradores de este material, destacando por la variedad de tipos Basf y Hüls, a los que se añaden DSM, Cray Valley, Jotun, Lonza, Scott Bader y Resisa.

A los múltiples grados de resinas UP deben añadirse los viniléster (VE) y las viniléster uretanos (VU), con resistencia mecánica y química mejoradas.

El mercado actual es incierto por la escasez de fibras de vidrio y por la progresiva sustitución de composites por termoplásticos en muchas aplicaciones. Los composites están condenados al papel de punta de lanza de esta industria, según los expertos, y a abrir camino a muchas aplicaciones que después son sustituidas por otros materiales. Su grado de desarrollo dependerá de la disposición y capacidad para realizar innovaciones.

Resinas epoxi (EP): El mercado global de EP era en 1994 de 725.000 T, el 60 % de las cuales se utilizaba en la fabricación de adhesivos y el resto en resinas de colada y matriz de composites. El consumo en Europa, con altos y bajos desde 1990, alcanzó 218.000 T en ese año.

Estas resinas dominan el mercado de adhesivos estructurales y la industria eléctrica hace un uso extensivo de su resistencia a las tensiones elevadas. Con composites se obtienen características mecánicas superiores a las UP, pero su principal aplicación en aviónica y armamento ha hecho declinar su consumo en este campo.

Estos materiales requieren el uso de proporciones elevadas de endurecedores que forman parte del producto reticulado, por lo que la lista de suministradores europeos se refiere a resinas, siendo Ciba, Shell y Bayer los más destacados. Las aplicaciones en adhesivos y recubrimientos determinarán el nivel de crecimiento del material, que se suponer oscilará entre el 2 y el 3 % en los próximos años.