El Grupo Schaeffler inicia el ejercicio 2022 con un buen primer trimestre y publica las previsiones para la totalidad del ejercicio

El proveedor global de los sectores de la automoción y la industria Schaeffler ha publicado sus previsiones para la totalidad del ejercicio 2022. El 8 de marzo de 2022, el Comité de Dirección de Schaeffler AG suspendió las previsiones para la totalidad del ejercicio 2022 adoptadas el 22 de febrero de 2022, cuando se preparaban los estados financieros anuales, debido a los acontecimientos en Ucrania en los días posteriores a la aprobación de dichos estados financieros anuales. Para el primer trimestre de 2022, se han dado a conocer los siguientes datos financieros:

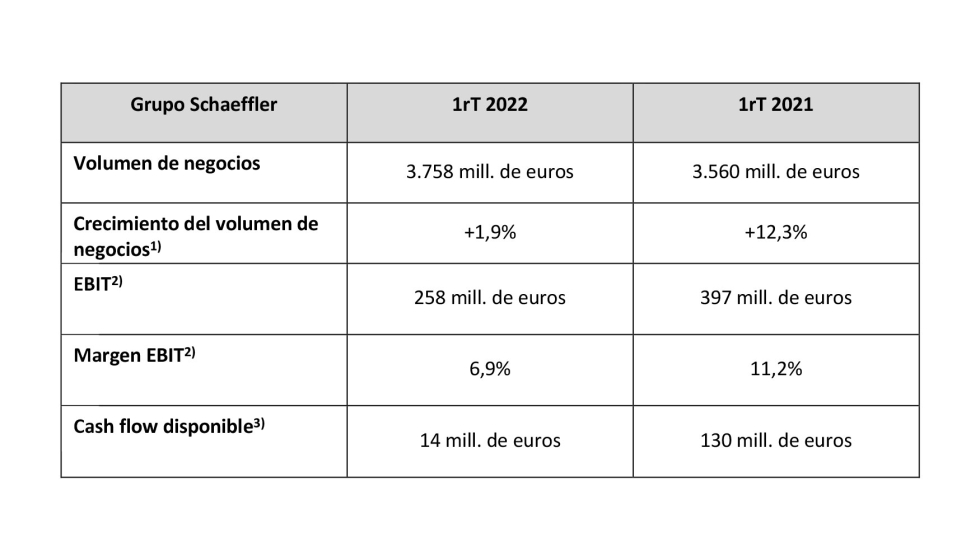

Datos financieros del primer trimestre de 2022

El Grupo Schaeffler ha informado de un volumen de negocios de 3.758 millones de euros (ejercicio anterior: 3.560 millones de euros) en el primer trimestre, lo que representa un crecimiento del volumen de negocios del 1,9% a tipo de cambio constante. El EBIT antes de efectos especiales ha ascendido a 258 millones de euros (ejercicio anterior: 397 millones de euros), lo que representa un margen EBIT antes de efectos especiales del 6,9% (ejercicio anterior: 11,2%).

En el primer trimestre, el cash flow disponible del Grupo Schaeffler antes de las entradas y salidas de fondos para las actividades de fusiones y adquisiciones ha sido positivo y se ha situado en 14 millones de euros (ejercicio anterior: 130 millones de euros).

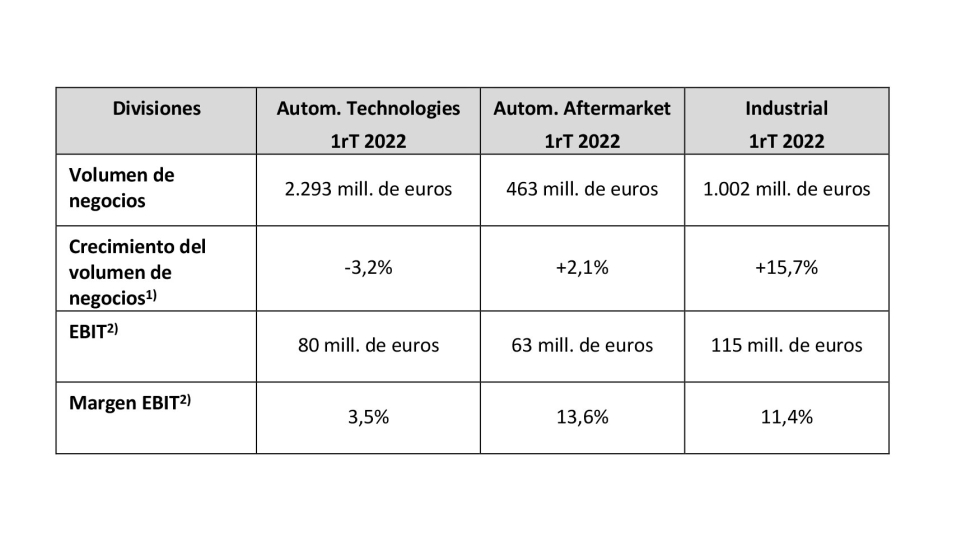

La división Automotive Technologies ha generado un volumen de negocios de 2.293 millones de euros (ejercicio anterior: 2.281 millones de euros). A un tipo de cambio constante, el volumen de negocios ha disminuido un 3,2% en relación al ejercicio anterior. El EBIT antes de efectos especiales ha ascendido a 80 millones de euros (ejercicio anterior: 240 millones de euros). El margen EBIT antes de efectos especiales se ha situado en el 3,5%, considerablemente inferior a la extraordinaria solidez del ejercicio anterior, del 10,5%.

La división Automotive Aftermarket ha registrado un volumen de negocios de 463 millones de euros (ejercicio anterior: 444 millones de euros) en el período del informe, lo que supone un crecimiento del volumen de negocios del 2,1% a tipo de cambio constante. La división ha generado un EBIT antes de efectos especiales de 63 millones de euros (ejercicio anterior: 58 millones de euros). Esto representa un margen EBIT antes de efectos especiales del 13,6% (ejercicio anterior: 13,1%).

La división Industrial ha informado de un volumen de negocios de 1.002 millones de euros (ejercicio anterior: 836 millones de euros) en el primer trimestre, lo que representa un crecimiento del volumen de negocios del 15,7% a tipo de cambio constante. La división ha generado un EBIT antes de efectos especiales de 115 millones de euros (ejercicio anterior: 98 millones de euros), lo que representa un margen EBIT antes de efectos especiales del 11,4% (ejercicio anterior: 11,8%).

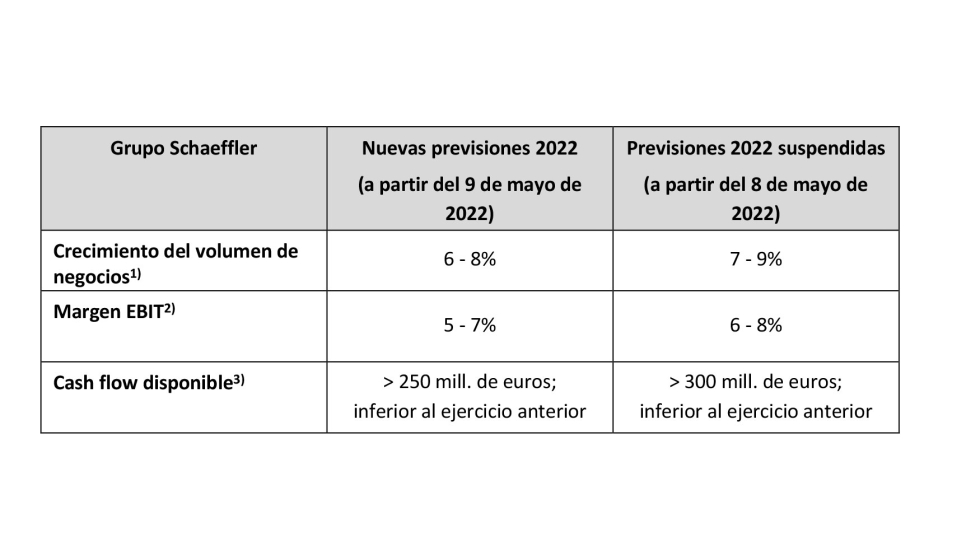

Previsiones para la totalidad del ejercicio 2022

Las nuevas previsiones se basan en la suposición de que el crecimiento de la economía mundial en su conjunto se ralentizará notablemente, y esto tendrá un impacto sobre las ventas y los mercados de contratación del Grupo Schaeffler. Las sanciones económicas impuestas en el contexto de la guerra en Ucrania, el impacto sobre las cadenas de suministro, los precios de las materias primas y la energía, así como los costes de transporte, se han tenido en cuenta según la situación actual hasta finales del año. La influencia de la pandemia del coronavirus, que no se ha superado todavía, sobre la cadena de creación de valor del Grupo se ha considerado en el nivel actual. Por lo que se refiere a China, se supone que la actividad económica se habrá normalizado a finales de junio de 2022.

El Grupo Schaeffler tiene previsto un crecimiento del 6 al 8% del volumen de negocios en la totalidad del ejercicio a tipo de cambio constante en 2022. Además, el Grupo Schaeffler espera generar un margen EBIT antes de efectos especiales del 5 al 7% en la totalidad del ejercicio. Asimismo, el Grupo Schaeffler prevé un cash flow disponible antes de las entradas y salidas de fondos para actividades de fusión y adquisición superior a 250 millones de euros en 2022, pero es inferior al del ejercicio anterior.

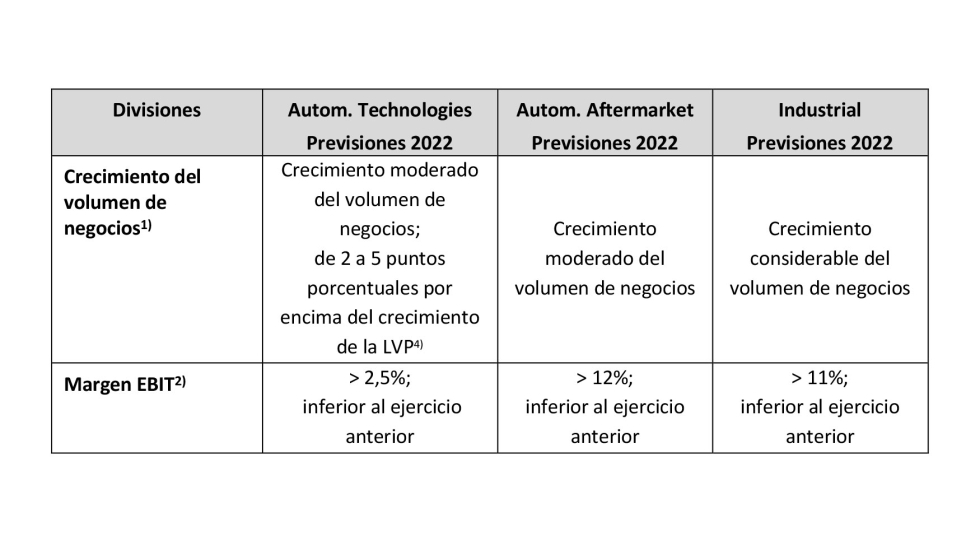

Para las divisiones, los indicadores KPI de las previsiones son los siguientes:

Hipótesis actuales de evolución del mercado para 2022

- Automotive Technologies: LVP4) alrededor del nivel del ejercicio anterior (ejercicio anterior: 77,2 millones de euros)

- Automotive Aftermarket: aumento del PIB mundial de un 3 a 3,5%

- Industrial: aumento de la producción industrial relevante del 3,5 al 4%