La capacidad de inversión se mantiene

Discrepancias del mercado nacional de maquinaria agrícola en 2023

Este artículo analiza el mercado español de maquinaria agrícola, si bien son tantas las variables que en él incluyen que no resulta fácil extraer una conclusión general. Dejando claro que la capacidad de inversión se mantiene (menos unidades, pero mayor coste), parece evidenciarse que el mercado de maquinaria nueva se ve más afectado por las subvenciones que por la renta agraria, si bien conviene esperar a que desaparezca el efecto del PRTR para repetir el análisis según las variables normales que afectan a la demanda.

El análisis de mercado de maquinaria agrícola en 2023 combina tantas variables que resulta complicado ofrecer un titular claro que sirva para estimar el estado de la mecanización agraria en España. Decir que el número total de máquinas nuevas registradas ha caído un 2,5% respecto a 2022 no muestra la realidad del mercado, ya que simplemente al sacar de la ecuación las máquinas suspendidas –cuya cuantificación real sigue siendo un misterio– el diferencial se desploma hasta el 10,4%. Pero, ¿este dato será un reflejo fiel de lo que está sucediendo en el mercado?

Para empezar, debemos tener muy presente que existen dos mercados diferenciados de maquinaria, que dependen de las mismas variables pero se comportan de manera distinta. Es fácil entender que la inversión en maquinaria agrícola depende de la renta disponible de las explotaciones agrarias, y que ésta deriva directamente de los rendimientos de cultivos, coste de los insumos y precio de los productos obtenidos; por lo tanto, dicha renta mostrará una gran variabilidad y tendrá efectos diametralmente opuestos en el mercado de maquinaria.

Variables que condicionan el mercado

Estamos acostumbrados a escuchar que el mercado tiene subidas y bajadas interanuales en función de la climatología, porque es la explicación más fácil de entender a nivel global. Si llueve, sube el mercado de maquinaria, y si sufrimos una sequía como la actual, el mercado se desploma.

Este argumento sería válido si la variación de la inversión en maquinaria nueva mostrara diferenciales interanuales de dos dígitos, pero es tan baja respecto al valor de la producción agraria (si se compara con otros Estados Miembros de la UE), y está tan limitada a explotaciones con una dimensión económica superior a los 100.000 euros, que las subidas y bajadas de mercado están condicionadas por otras variables.

Los datos de mercado en 2022 y 2023 son la mejor prueba para demostrar que el precio de la maquinaria y las subvenciones directas a la inversión son las variables que causan las mayores variaciones en el mercado. La implementación de las ayudas del Plan de Recuperación, Transformación y Resiliencia (PRTR) en 2022, para la promoción de las tecnologías de agricultura de precisión, está teniendo consecuencias nefastas en la viabilidad económica de fabricantes y redes de distribución, que son los que soportan financieramente el éxito de las convocatorias de ayudas.

El impacto de las ayudas del PRTR

Los datos oficiales de la convocatoria de ayudas del PRTR en 2022 muestran un importe concedido por las CC AA que roza los 120 millones de euros, y que se corresponde con una inversión de 280 millones en maquinaria agrícola. Estos datos serían una gran noticia para el mercado de maquinaria si no fuera porque no ha servido para incentivar las ventas, y lo que ha provocado es un desplome de la inversión en 2022 y una lenta recuperación durante 2023 gracias al esfuerzo de las empresas que comercializan la maquinaria, que llevan meses esperando la aprobación de las ayudas para transformarlas en pedidos a fabrica.

En total han sido 4.498 beneficiarios de las ayudas, que podían haber hecho las inversiones que tendrían previstas desde mayo de 2022, pero que obviamente han preferido solicitar las ayudas y esperar meses para recibir unos 72.000 euros de media para invertir en maquinaria nueva.

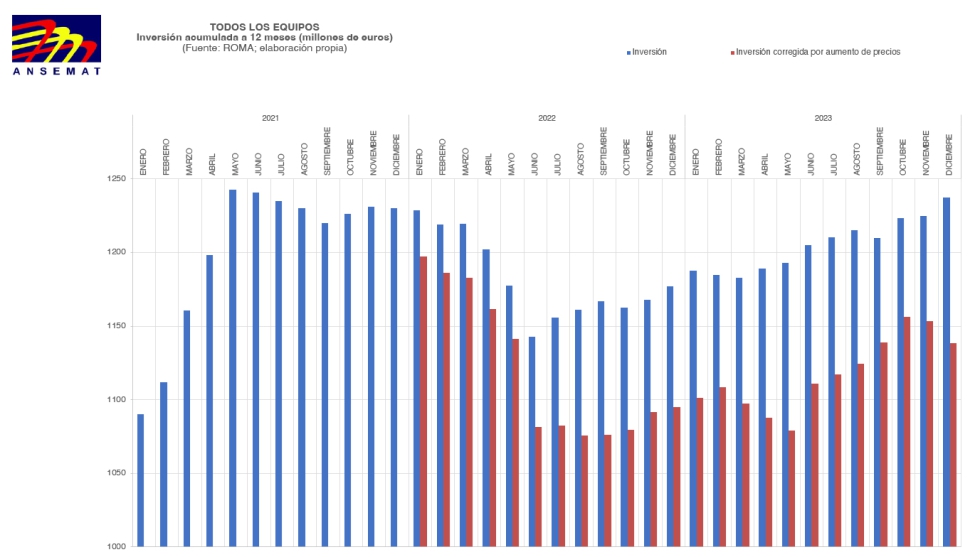

En estos últimos meses también se han incrementado los costes de producción de la maquinaria debido a los distintos conflictos a nivel mundial, elevando el índice de precios en 2023 un 34% respecto a 2015 –la variación respecto a 2022 es del 10% de media–. Si comparamos la inversión real en maquinaria con la inversión deflactada a precios de 2021, se observa una variación de aproximadamente 100 millones de euros en el cierre de 2023, que curiosamente coincide con el presupuesto de la convocatoria del PRTR en 2022.

Gráfica 1: Inversión real y deflactada de maquinaria agrícola

Antes esta situación cabe la posibilidad de que las ayudas hayan servido para que el aumento de precios de la maquinaria nueva no haya hundido el mercado en 2023, pero si se comparan los equipos registrados en el ROMA que han recibido subvenciones, se observa que el coste medio es superior a los que no han recibido subvenciones. Esto es debido a que las ayudas se han orientado a equipos de mejores especificaciones, ya que el precio no varía en un mismo modelo de máquina haya sido subvencionada o no.

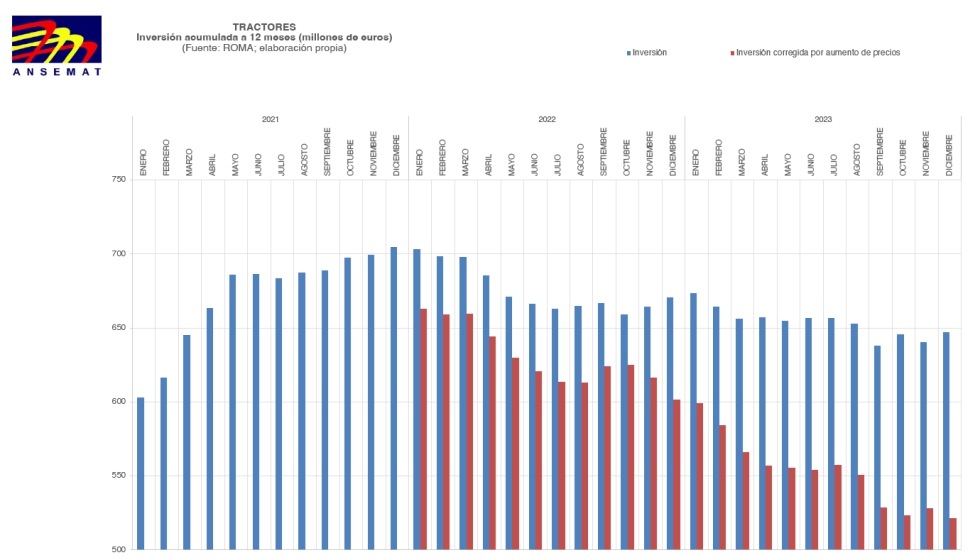

Otro hecho que constata este argumento es que el mercado de tractores estrechos se ha desplomado por el aumento de precios tras la adaptación a la nueva fase de emisiones de gases, mientras que los tractores estándar de potencias por encima de 150 CV han aumentado sus ventas en un 9% (en unidades hablamos de algo más de 200 tractores, y en el PRTR 2022 se han concedido ayudas a 680 tractores).

La adaptación a la nueva fase de emisiones ha provocado una importante subida de precios en el segmento de tractores especiales.

Desde la década de los 60 del siglo pasado no se registraba un número tan bajo en el mercado de tractores. Los aproximadamente 7.500 tractores registrados en 2023 son el resultado de un desplome nunca visto del mercado de tractores estrechos (-37,5% respecto a 2022) combinado con la caída del 4,5% en el mercado de tractores estándar.

Las causas de esta situación de mercado inusual son el aumento de precios de los tractores (según publica EUROSTAT, el índice de precios de los tractores en 2023 es un 45% superior al de 2015, y por lo tanto, 11 puntos por encima del índice de precios total de la maquinaria); y los efectos de las convocatorias del PRTR.

En la Gráfica 2 se observan ambos efectos combinados, que alteran en mayor medida el mercado que el mostrado en la Gráfica 1.

Gráfica 2: Inversión real y deflactada de tractores agrícolas.

Es interesante añadir a este análisis el incremento inusual en el gasto en reparaciones y mantenimiento de maquinaria agrícola en 2022, según publica el Instituto Nacional de Estadística. El gasto para tractores pasó de 83 millones en 2021 a 184 millones en 2022, y en el caso del resto de maquinaria, de 97 millones en 2021 a más de 300 millones en 2022.

Es difícil pensar que hay un error en los datos publicados, y además podemos pensar que al parar las inversiones previstas a la espera de la aprobación potencial de las ayudas, se haya optado por gastar en equipos en uso. Y este cambio también afecta al mercado de maquinaria usada, que como veremos después, también se está reduciendo, pero por causas distintas.

El presupuesto del PRTR ya está agotado

En 2023 se abrieron nuevas convocatorias de ayudas del PRTR, y aunque no hay datos aún del número de solicitudes presentadas, es muy probable que supere la cifra de solicitudes aprobadas en 2022, y por lo tanto volverá a alterar el desarrollo normal de mercado hasta que se aprueben las solicitudes. Lo que debe quedar claro es que el presupuesto del plan de ayudas ya está agotado, y con la excepción de Andalucía –según ha informado el Ministerio de Agricultura–, ninguna CC AA abrirá nuevas convocatorias de ayudas del PRTR en 2024. Mientras este mensaje no llegue al mercado de forma clara, seguirá frenando la inversión real.

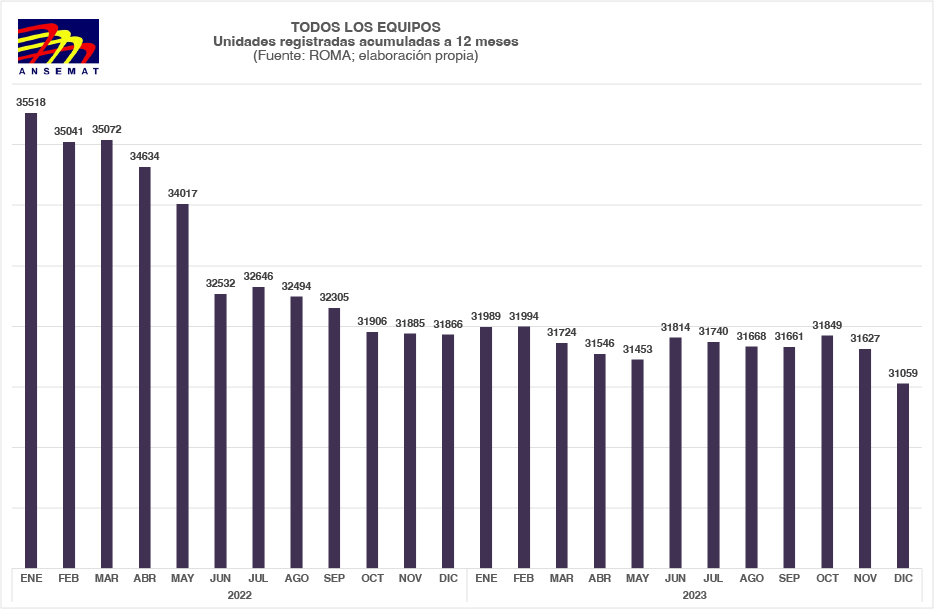

Si consideramos que las subvenciones del PRTR son las que están teniendo mayor peso en la evolución del mercado de maquinaria nueva (en la Gráfica 1 se observa claramente cómo en mayo de 2022, cuando se abrió la primera convocatoria del PRTR, se desploma de golpe la inversión para ir recuperándose un año después), la segunda convocatoria abierta en verano de 2023 habrá provocado otro desplome en la inversión similar al de 2022, pero que no se observa con la misma claridad porque se solapa con el aumento debido al registro de máquinas subvencionadas de la primera convocatoria.

Ha sido a finales de 2023 cuando se ha vuelto a detectar un cambio a la baja en la tendencia del mercado, como se muestra en la Gráfica 3, y que se seguirá observando en el primer semestre de 2024.

Gráfica 3: Tendencia del registro de maquinaria agrícola

Previsiones: depende del tipo de cultivo y la zona geográfica

La renta agraria en 2023 ha aumentado un 5,5% gracias a la reducción del valor de los consumos intermedios, pero registrando variaciones importantes en los distintos tipos de cultivos debido a la sequía, por lo que se esperan comportamientos distintos en el mercado en función del tipo de máquina y localización geográfica.

Sin embargo, estos cambios tendrán mayor incidencia en el mercado de maquinaria usada, que ya ha cerrado 2023 con una caída del 4%, ya que los cambios de renta disponible a corto plazo afectan principalmente a las explotaciones de menor dimensión económica, cuyo peso en el mercado de maquinaria nueva es bajo.

Ante este análisis cabe preguntarse cómo afectarían las subvenciones al mercado de maquinaria nueva si se orientasen a explotaciones con menor capacidad de inversión. ¿Atraerían la inversión desde el mercado de maquinaria usada? ¿Dejarían que el mercado de maquinaria nueva se desarrollara de manera natural?

De hecho, en 2023 ha aumentado un 3,7% el registro de máquinas autopropulsadas; un 15% el de máquinas suspendidas (obviamente por el efecto de las subvenciones, ya que obligan a su registro), y se ha reducido el número de remolques –aunque apenas en 62 unidades–, y de máquinas remolcadas, que se reduce en 746 unidades (mientras que las suspendidas suben en 1.474 unidades). ¿Es posible que las subvenciones se orienten a máquinas suspendidas de mayor capacidad de trabajo y así se evite circular con remolcadas y por lo tanto se eviten matriculaciones e inspecciones ITV?

Conclusiones

- El mercado de maquinaria agrícola nueva no se ve afectado de forma importante por la renta agraria, sino por las subvenciones, que no están orientadas de manera eficiente

- La capacidad de inversión en maquinaria se mantiene (menos unidades, pero mayor coste)

- Quienes sufren las consecuencias de la sequía son las explotaciones que participan activamente en el mercado de maquinaria usada

- Quedamos a la espera de que desaparezca el efecto del PRTR para volver a analizar el mercado según las variables normales que afectan a la demanda

El precio de la maquinaria y las subvenciones directas a la inversión son las variables que causan las mayores alteraciones en el mercado

Las ayudas del PRTR han provocado un desplome de la inversión en 2022 y una lenta recuperación durante 2023 gracias al esfuerzo de las empresas que comercializan la maquinaria

El mercado de tractores estrechos se ha desplomado por el aumento de precios, mientras que el de tractores estándar de más de 150 CV ha aumentado sus ventas en un 9%

Según publica EUROSTAT, el índice de precios de los tractores en 2023 es un 45% superior al de 2015, y por lo tanto, 11 puntos por encima del índice de precios total de la maquinaria

El mercado de maquinaria usada ha cerrado 2023 con una caída del 4%, ya que los cambios de renta disponible a corto plazo afectan principalmente a las explotaciones de menor dimensión económica