Los fondos de inversión: ¿Cómo operan? ¿Qué influencia tienen en el mercado?

Los fondos están especulando en el mercado de las commodities. Esta frase se suele escuchar con cierta facilidad cuando hay movimientos bruscos en los precios, más aún en el actual contexto de tensión bélica a nivel geopolítico (Rusia-Ucrania, China-EE UU, etc.) y con las principales economías lidiando con las consecuencias de la pandemia y una elevada inflación. Ahora bien, especular con commodities agrícolas no es novedad. Ya en 1600 se generó la Crisis de los Tulipanes en los Países Bajos, considerada la primera gran burbuja especulativa y que generó que en 1637 un solo bulbo llegara a costar lo mismo que la manutención, vestimenta y alojamiento de toda una familia por media vida; o el coste de una de las mejores casas en el canal más de moda de Ámsterdam. ¿Puede ocurrir lo mismo en el mercado de commodities? ¿Quiénes son estos fondos de inversión? ¿Qué les motiva a operar en los mercados agrícolas?

A fecha de hoy hay diferentes Bolsas donde se operan los futuros de commodities agrícolas, siendo las más relevantes la Bolsa de Chicago (habas, harina y aceite de soja, trigos y maíces estadounidenses), y para nosotros Euronext o Matif donde cotizamos los futuros de trigo, maíz y colza europea. Estas bolsas tienen como subyacentes mercancías físicas como son cereales y oleaginosas. Por ejemplo, en el caso del maíz de Chicago, la compra de un contrato de futuros, conlleva el compromiso de recibir un tonelaje de maíz real en un momento futuro en un silo de la zona de Chicago.

En estas bolsas encontramos dos tipos de participantes: los compensadores de riesgo, que son agricultores, cooperativas, almacenistas, importadores, comerciantes, harineros, fabricantes de pienso… que buscan minimizar y transferir el riesgo de precio del producto físico que operan, y los especuladores, entre los que encontramos a los fondos de inversión, y que asumen riesgos y ofrecen liquidez a las bolsas al incrementar de forma importante el número de operaciones que se realizan en ellas.

Tipos de fondos

Los fondos de inversión son entidades financieras que agrupan aportaciones de diferentes inversionistas, e intentan entregar a estas personas y organizaciones una buena rentabilidad mediante la inversión en instrumentos financieros diferentes a las acciones de organizaciones, como el mercado de futuros agrícolas. Es decir, son entidades a quienes entregan 1 euro e intentan devolver como mínimo 1,05 euros, una vez descontada su comisión.

Según sea la forma en la que operan estos fondos y sus objetivos podemos diferenciar varias tipologías. Los fondos mutuos son una forma de inversión colectiva, en la que los inversores aportan su dinero a un fondo administrado por un gestor profesional, que mediante estrategias de inversión más pasivas y de bajo costo, intentan obtener un rendimiento superior al de un índice bursátil. Su riesgo y coste es bajo.

Los fondos de cobertura, por otro lado, son fondos privados que utilizan estrategias de inversión más complejas y arriesgadas para obtener altos retornos. Los fondos administrados son similares a los fondos mutuos, pero ofrecen una mayor personalización y atención individualizada por parte del gestor de la cartera. Las estrategias empleadas son más complejas y su riesgo es más elevado.

Por último, los fondos de índices replican la composición de un índice bursátil determinado, como el S&P 500, lo que los hace una forma más pasiva y de bajo costo de inversión. Por tanto, es importante entender las diferencias antes de elegir el más adecuado para una cartera de inversiones.

La entrada de los fondos en los mercados agrícolas fue notable a partir del verano de 2020, cuando los problemas de producción de cereales, la entrada de China a comprar maíz y soja y las inyecciones de dinero en las economías de EE UU y Europa tras la pandemia, incrementó de forma significativa la especulación en los mercados agrícolas

Regulación

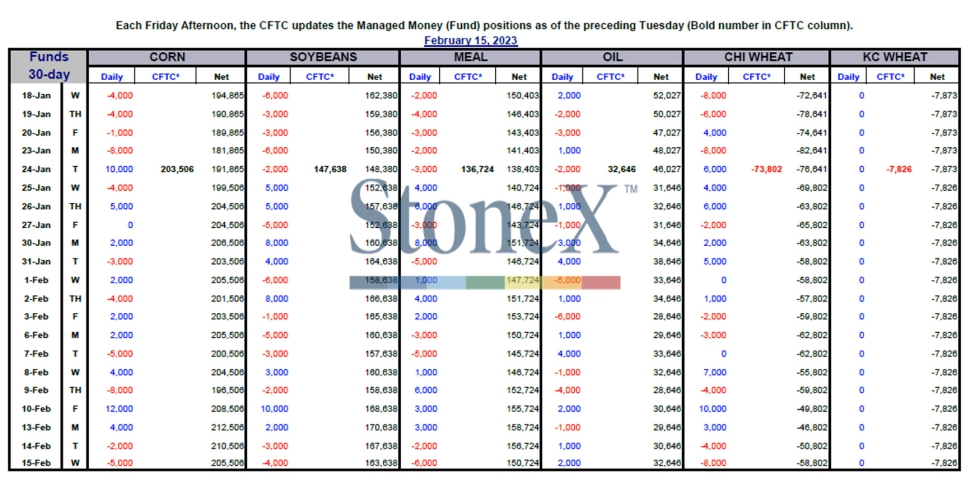

Para proporcionar transparencia en el mercado de futuros y ayudar a los reguladores a detectar posibles manipulaciones de precios por parte de los especuladores, en 1924 se creó en Chicago el Commitment of Traders Report (COT). En la década de 1930, el COT se convirtió en una herramienta importante para la regulación de los mercados de futuros, y en 1974 se creó la Commodity of Futures Trading Commission (CFTC) como regulador federal para supervisar y regular el mercado de futuros en los Estados Unidos. Este organismo emite semanalmente el COT, proporcionando información sobre las posiciones de los participantes (desglosando las posiciones de los comerciales o los cubridores de riesgo y los no-comerciales o especuladores) en el mercado de futuros y opciones, permitiendo hacer seguimiento de los contratos negociados.

Es importante mencionar que los reguladores, tienen límites a las posiciones que los fondos pueden mantener en un commodity específico, tanto en cada mes de cotización como en total, con el objetivo de evitar la manipulación de los precios. Cuando se habla de la posición neta de los fondos, puede parecernos que es muy grande, pero hay que considerar que es la suma de todas las entidades financieras a nivel mundial, que caen dentro de esta categoría.

La información proporcionada por la CFTC, así como el análisis fundamental (estudio de la oferta y la demanda, la economía, el clima, la política) combinado con el análisis técnico, que intenta predecir futuras tendencias en los mercados agrícolas mediante el uso de gráficos (Gráfico 1), nos ayuda a entender qué es lo que está ocurriendo y anticipar los futuros movimientos de nuestros mercados. Nosotros, como operadores de físico nos centramos mucho en el análisis fundamental, pero desde que los fondos y los especuladores empezaron a operar con fuerza en nuestros mercados hemos tenido que aprender y seguir más de cerca el análisis de gráficos, que ellos utilizan de forma predominante a la hora de tomar sus decisiones de inversión.

Gráfico 1: Análisis Técnico del aceite de soja.

Esta entrada de los fondos en los mercados agrícolas fue notable a partir del verano de 2020, cuando los problemas de producción de cereales, la entrada de China a comprar maíz y soja estadounidenses y las inyecciones de dinero en las economías de EE UU y Europa por los Estados tras la pandemia, incrementó de forma significativa la especulación en los mercados agrícolas por parte de los fondos de inversión, generando una volatilidad extrema en los precios. Más aún en el contexto actual.

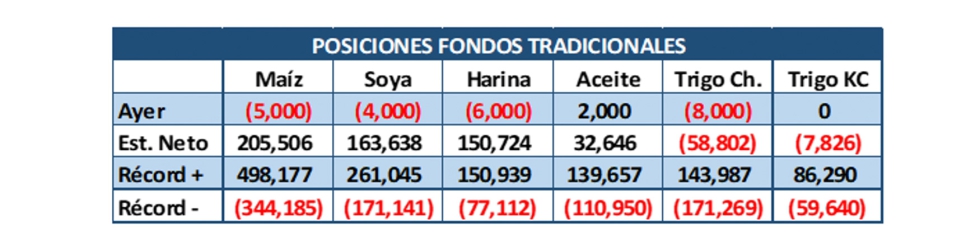

El estudio de los datos facilitados por el CFTC (Tabla 1) permite comprender el comportamiento de los fondos de inversión. Así, por ejemplo, el hecho que mantengan un elevado número de posiciones compradas de soja y harina de soja (150.724 contratos) da a entender que apuestan a que la sequía que afecta a los cultivos en Argentina de esta oleaginosa afectará a la producción y subirán los precios. En el lado opuesto, las posiciones negativas (vendidas) en trigo (-58.802 contratos) indican que estiman que la producción récord de Rusia superará las sanciones de la comunidad internacional y se venderá en el mercado, presionando los precios de los trigos a la baja. Pero, ¿cómo de grandes son estas posiciones? ¿Contra qué las comparamos? Pues contra los históricos (Tabla 2). Por ejemplo, en el caso de la harina la posición es grandísima, nunca habían estado tan largos por lo que la apuesta es muy grande. Y, sabiendo que detrás de estos contratos hay un mercado de físico, estas posiciones, ¿cómo de grandes son? Pues por ejemplo un largo de maíz de 205.000 contratos x 127 tm/contrato son 26 millones de tm de maíz que tienen en posiciones compradas los fondos en este momento (de una cosecha de 350 millones de maíz en EE UU), un tonelaje muy significativo. Imaginen la de veces que se compran y se venden nuestras cosechas.

Así que, con mayor control y transparencia que en la Crisis de los Tulipanes, y con estos fondos cada vez más presentes en nuestras bolsas, es clave entender cómo actúan y qué los mueve para poder predecir lo que va a ocurrir en nuestros mercados. Una labor “harto” complicada como todos ustedes saben... Y más en estos tiempos convulsos.

Tabla 2: Reporte de Fondos y valores CFTC.