Tendencia y evolución del sector de la comunicación visual en la península ibérica

C!Print Madrid, en colaboración con la asociación Fespa España, ha realizado una encuesta con el propósito de obtener información sobre las perspectivas de crecimiento del sector de la comunicación visual en la península ibérica. Dirigida a proveedores de servicios de impresión de gran y medio formato, los resultados suponen una muestra representativa de un 10% de las empresas del sector. Las conclusiones obtenidas ilustran la situación actual de las empresas de impresión, sus principales proyectos, sus hábitos de compra y su previsión de crecimiento en los próximos dos años.

“El sector de la comunicación visual en España viene realizando un esfuerzo de recuperación tras la pandemia y las sucesivas crisis económicas derivadas de la situación geopolítica y el alza de las materias primas que se ve reflejado en este estudio donde se muestran unos valores altamente positivos de crecimiento para los próximos dos años y la apuesta de las empresas del sector por inversiones en digitalización, nuevo talento, sostenibilidad y economía circular”, explica Pablo Serrano, secretario general de Fespa España.

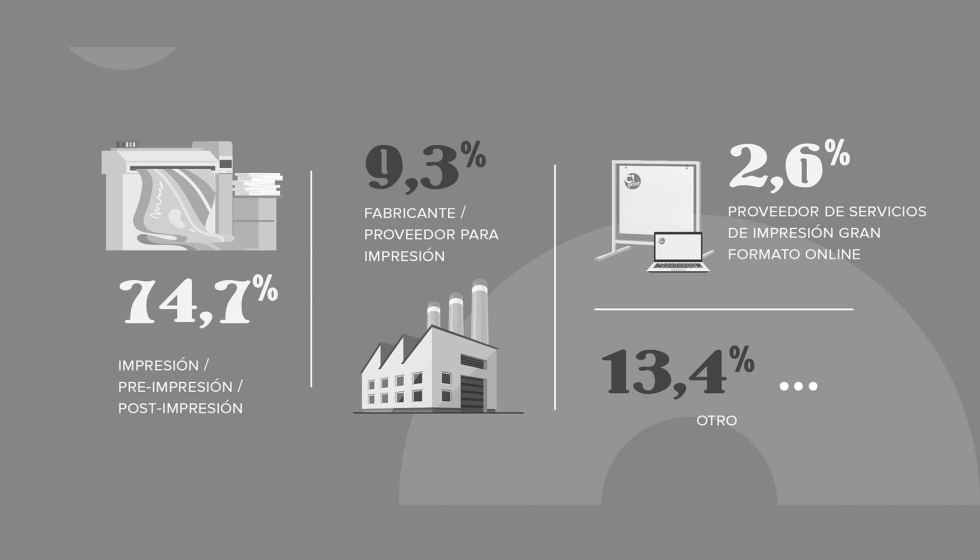

1. ¿Cuál es el sector de actividad principal de su empresa?

2. ¿Cuántos empleados tiene su empresa?

La mayoría de las empresas que han respondido a la encuesta ofrecen servicios de impresión, preimpresión y post impresión (74%); seguido de fabricantes y proveedores (9%), y proveedores de servicios de impresión online y otros un 16%. Teniendo en cuenta la atomización del sector, donde encontramos una mayoría de pequeñas empresas, se aprecia una repartición lógica en cuanto al tamaño de las mismas; la inmensa mayoría son empresas de menos de 50 trabajadores (89%).

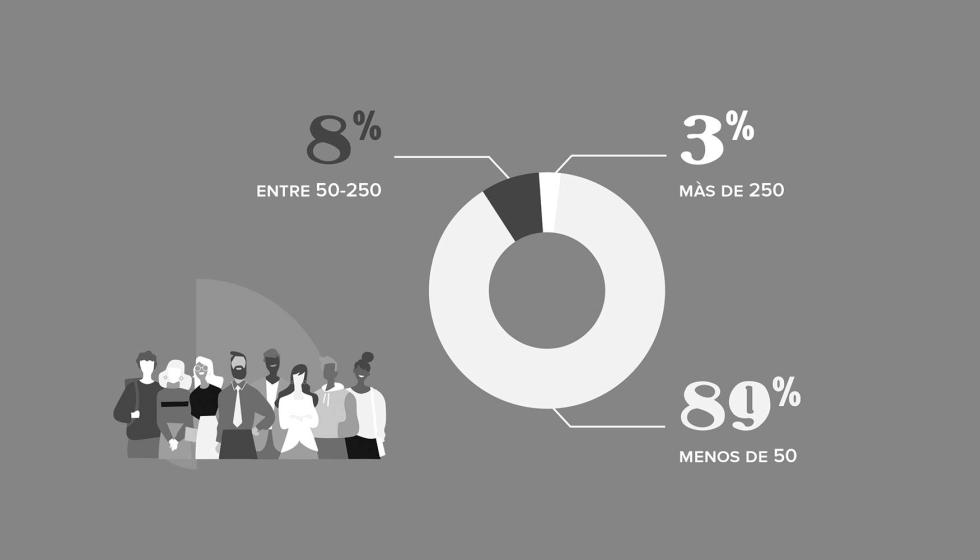

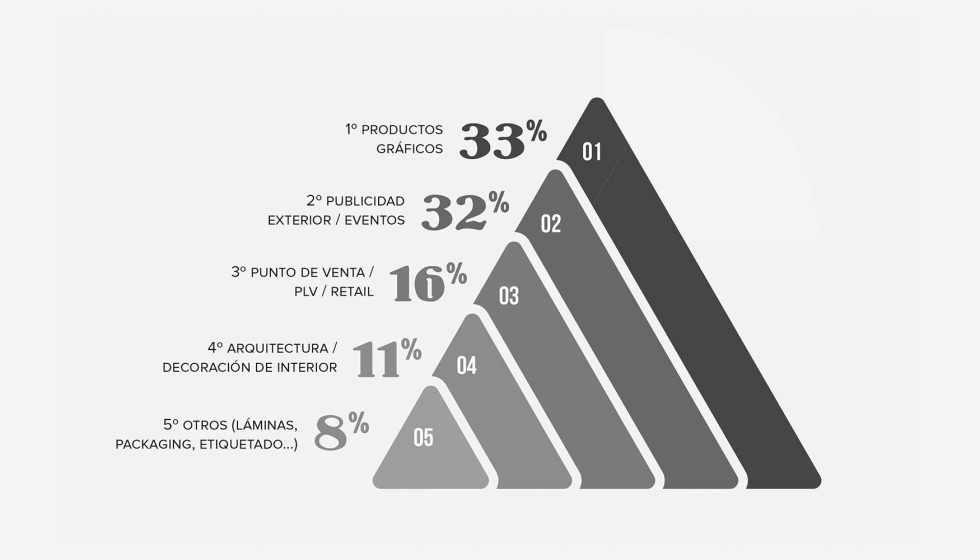

3. ¿Cuáles son los principales sectores en los que consigue su mayor volumen de negocio?

Al preguntar a los encuestados sobre los principales sectores con mayor volumen de negocio, encontramos que un 65% se reparte entre productos gráficos y publicidad exterior y eventos. Una tendencia al alza que ratifica Jesús Durá, gerente - CEO en Vinylcolor con su testimonio: “El principal sector en el que obtenemos un mayor volumen de negocio son los productos gráficos, desde su impresión hasta su instalación. Los clientes nos solicitan un servicio integral por lo que es preciso cubrir todo el recorrido del producto hasta su instalación (y, por supuesto, en plazo)”.

Continúan el ranking las soluciones para el punto de venta con un 16%, junto con las creaciones destinadas a arquitectura y decoración de interiores con un 11%. En otros, un 8%, encontramos productos de etiquetado, o de packaging diverso, entre otros.

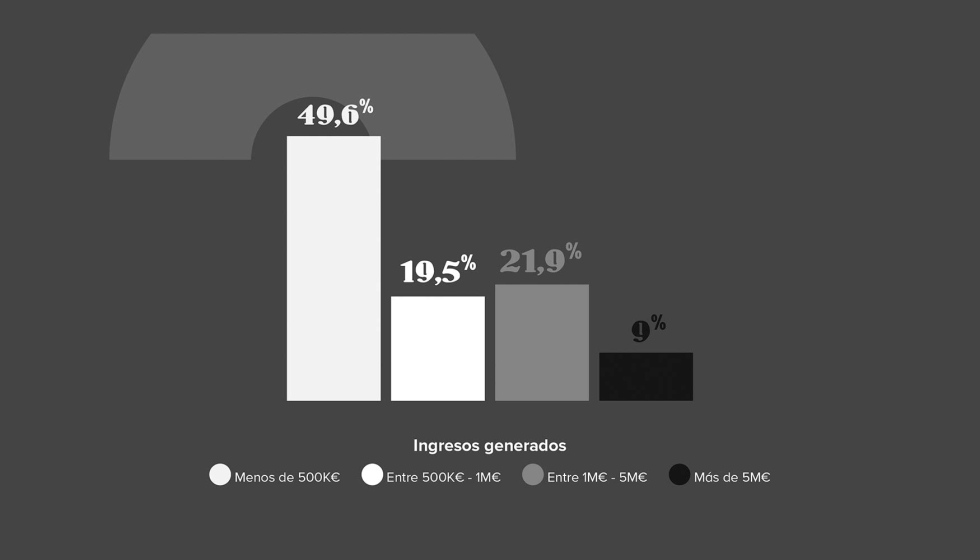

4. Ingresos generados por sus actividades empresariales en el último año

Aquí encontramos el desglose por generación de ingresos. En el último año, un total de un 69% de los encuestado aseguran haber ingresado menos de 1 millón de euros por sus actividades empresariales, un resultado en relación y lógico dado el tamaño mayoritario del tipo de empresa involucrado en esta encuesta (menos de 50 trabajadores).

Un 30,8% de los encuestados afirma haber ingresado más de un millón de euros por sus actividades empresariales en el último año.

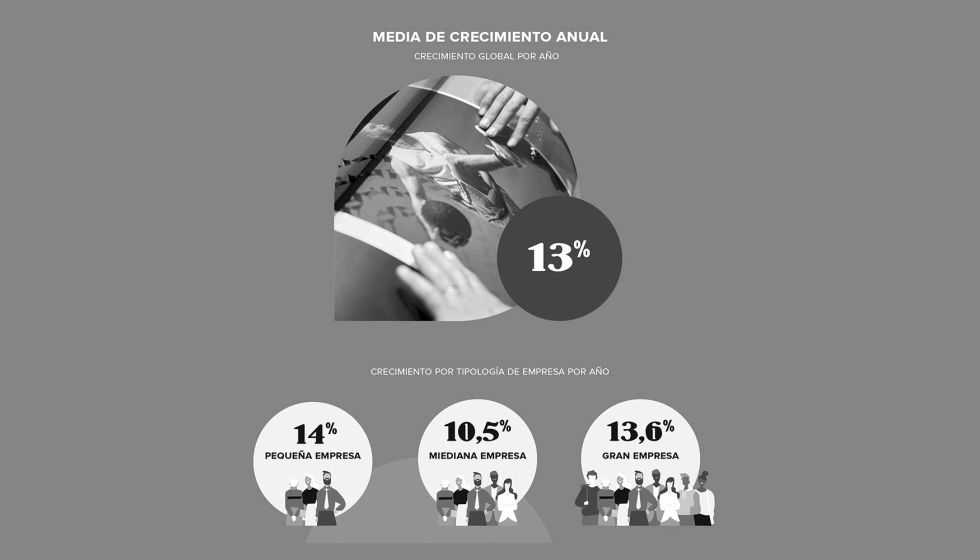

5. ¿Qué porcentaje de crecimiento potencial de ingresos prevé en los próximos 2 años?

La proyección de crecimiento para los próximos dos años es de un 13% anual. Al dividirlo según el tamaño de empresa, encontramos que las pequeñas empresas prevén el crecimiento más alto, un 14%, seguido de las medianas y grandes empresas que pronostican un 10,5% y un 13,6% respectivamente.

Un dato muy positivo para el sector, cuyas empresas auguran un buen crecimiento a corto y medio plazo, aplicado a los diferentes y propios retos marcados en el seno de sus negocios.

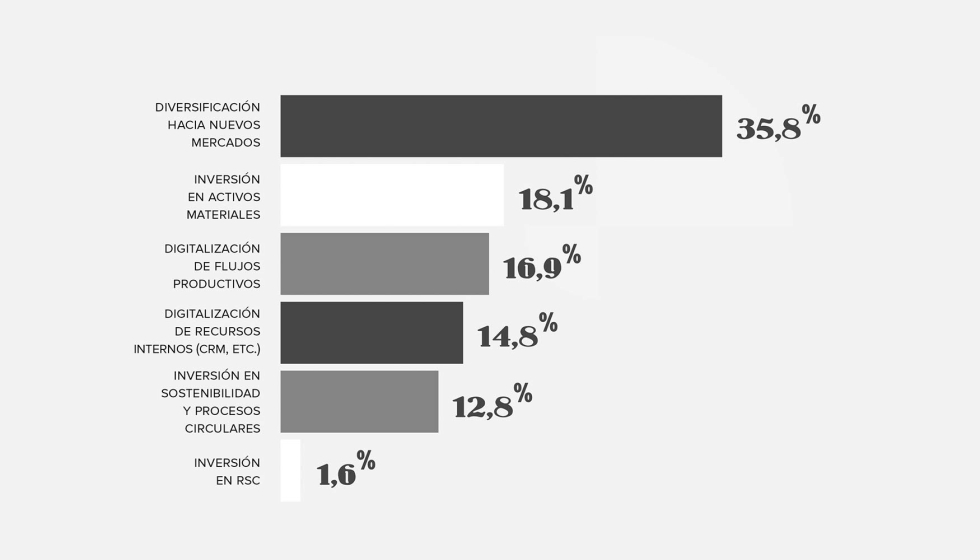

6. ¿Cuáles son los próximos planes de transformación en su empresa?

En cuanto a los planes de transformación de las empresas encuestadas, las respuestas apoyan la tendencia de crecimiento, puesto que, en primer lugar de este ranking, un 35,8% manifiesta que la diversificación hacia otros mercados es su plan número 1: seguido de la inversión en activos materiales con un 18%.

A tener en cuenta que más de un 30% de las empresas encuestadas contemplan un plan de digitalización, ya sea de producción o de organización, en sus negocios. En la cola del ranking encontramos los planes relacionados con la sostenibilidad y la RSC, que suman un 14%.

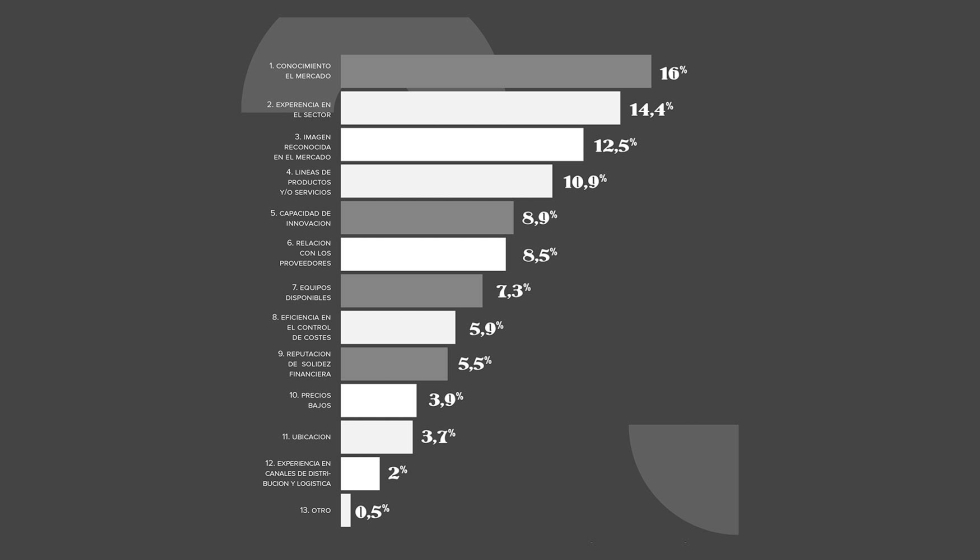

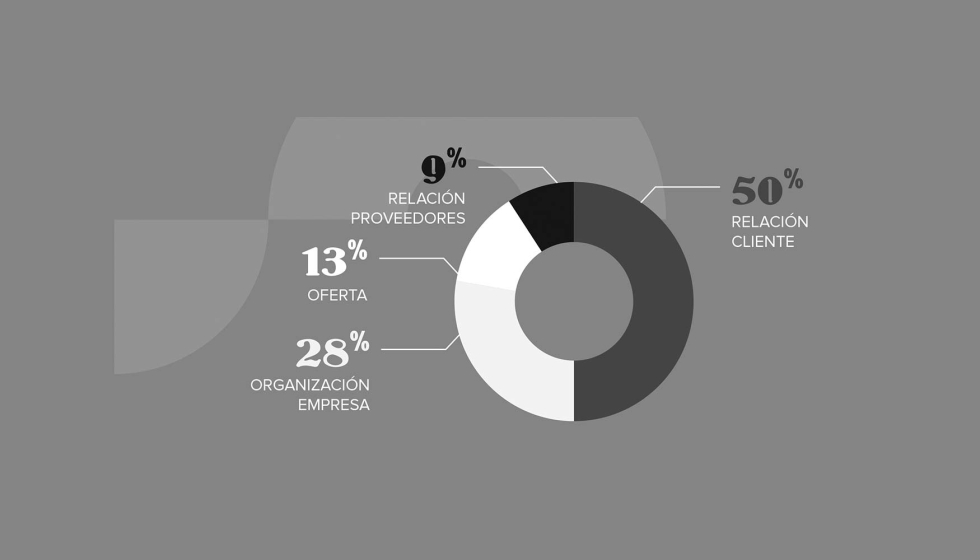

7. ¿Cuáles son los factores clave del éxito de su empresa?

Relación con el cliente

1. Conocimiento del mercado

2. Experiencia en el sector

3. Imagen reconocida en el mercado

9. Reputación de solidez financiera

12. Experiencia en canales de distribución y logística

Organización de la empresa

4. Líneas de productos y/o servicios

7. Equipos disponibles

8. Eficiencia en el control de costes

11. Ubicación

Oferta

5. Capacidad de innovación

10. Precios bajos

Relación con los proveedores

6. Relación con los proveedores

Hemos preguntado a los profesionales del sector cuáles son los factores que contribuyen al éxito de su empresa, y posteriormente los hemos agrupado por área para hacernos una idea más precisa de su correspondencia dentro de una empresa. De este modo, encontramos que un 50% de los factores clave del éxito de una empresa están vinculados a la relación con el cliente, con diferencia, lo más importante a la hora de forjar y afianzar el éxito. Valores como conocimiento del mercado, experiencia, tener una imagen reconocida y una reputación de solidez copan los primeros puestos.

A continuación, valores relacionados con la organización de la empresa, como sus líneas de productos, los equipos disponibles, la eficiencia en el control de costes, o la ubicación; consiguen un 28%. Por su parte, factores relacionados con la oferta; como la capacidad de innovación y los precios bajos suman un 13%. Finalmente, la relación con el proveedor consigue un 9% en esta distribución de los factores que contribuyen al éxito de una empresa según los encuestados.

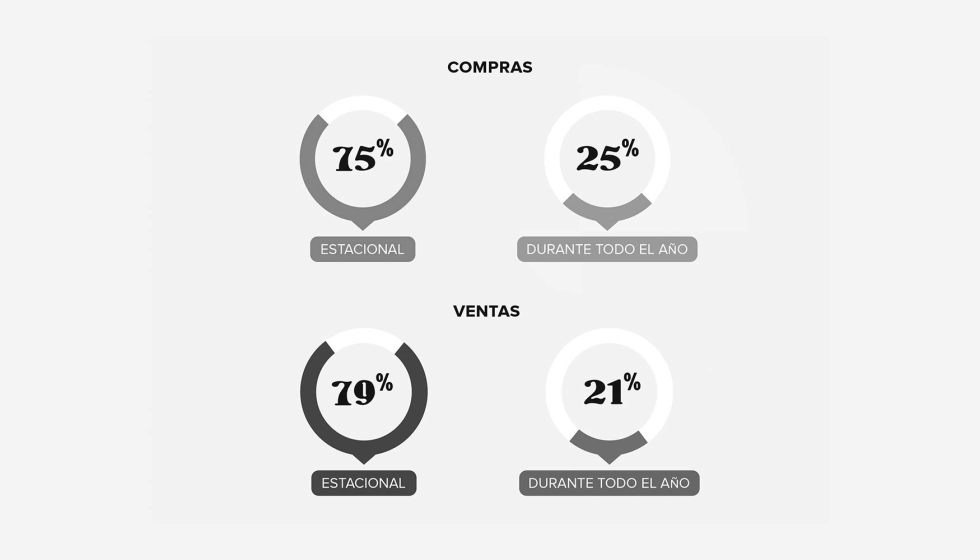

8. ¿En qué mes o meses del año planifica sus principales acciones?

En esta encuesta hemos querido profundizar sobre los periodos más propicios en el año para planificar determinadas acciones. En todos los casos, se trata de planificaciones con tendencia a la estacionalidad.

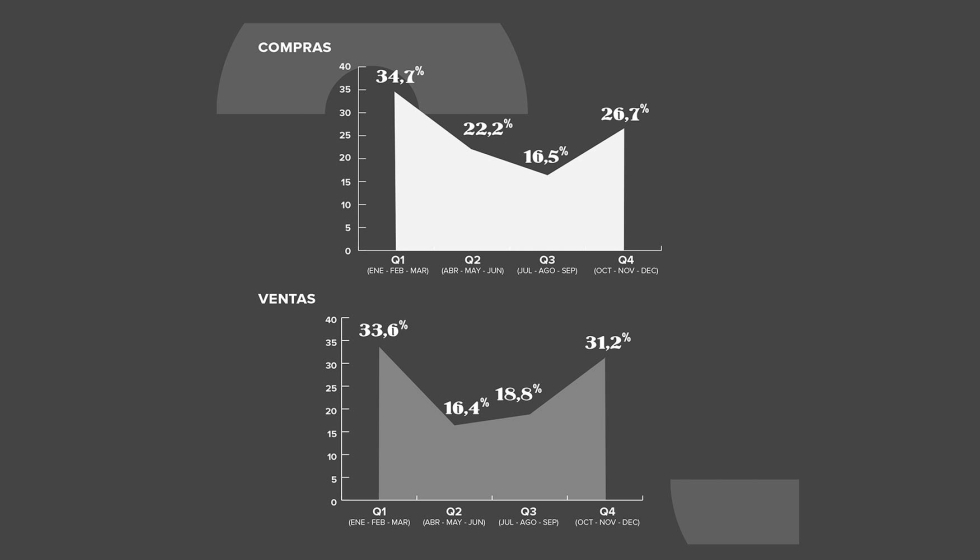

Continuando con el análisis de las respuestas que hacen referencia a los periodos de Compras y Ventas, encontramos que el primer trimestre (meses de enero, febrero y marzo) es el elegido para planificar las acciones más importantes de una empresa: compras (34,7%) y ventas (33,6%). Indicando que principios de año es un periodo idóneo para las empresas del sector para su planificación. El último trimestre del año es el segundo periodo más escogido, con un 26,7% en planificación de compras y un 31,2% en la de ventas.

Además, apreciamos que la curva de planificación de compras y de ventas sigue una línea similar, con la mayor parte concentrada en el primer trimestre.

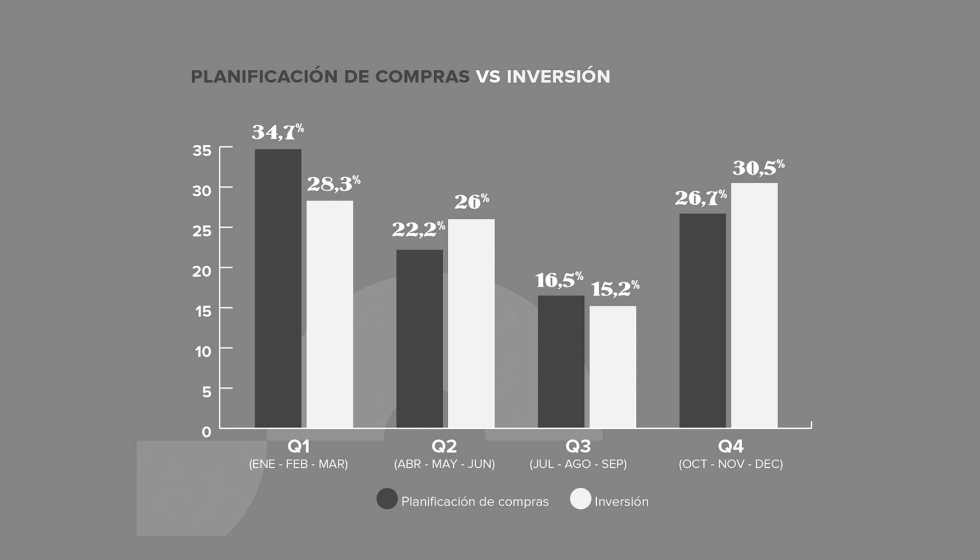

9. ¿Cuál es su principal periodo de inversión durante el año?

En este gráfico hemos fusionado dos resultados que responden a las intenciones de planificación de compras y de inversión. Vemos que en ambos casos la curva sigue un patrón similar, con periodos parecidos, siendo los periodos efectivos donde se realizan las planificaciones e inversiones el primer y el último trimestre, con un 28% y un 30% respectivamente.

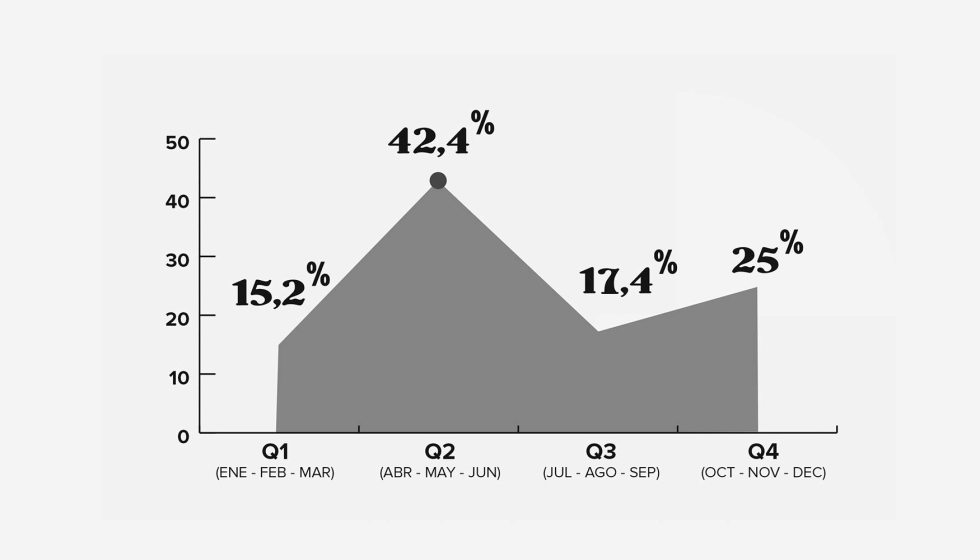

10. ¿Cuál es su periodo de máxima actividad?

En este gráfico apreciamos que el periodo con más actividad, con actividad más intensa, es el segundo trimestre (42,4%) el que corresponde a los meses de abril, mayo y junio. El primer trimestre, meses de enero, febrero y marzo, es el que presenta menos volumen de actividad (15,2%) entre las empresas encuestadas.

“Nuestro trimestre de mayor actividad es el que se corresponde con el último del año, especialmente octubre y noviembre. Los meses de abril, mayo y junio suelen ser también meses de bastante actividad; parece que el buen tiempo activa campañas específicas de la temporada y que hacen referencia a vehículos, vacaciones, productos solares rebajas estivales, etc. En octubre y noviembre se concentra, aún más, la actividad, en este caso referente a campañas de navidad, sorteos, días de ventas especiales”, explica Antonio Moreno, director comercial y presidente en Sericum.

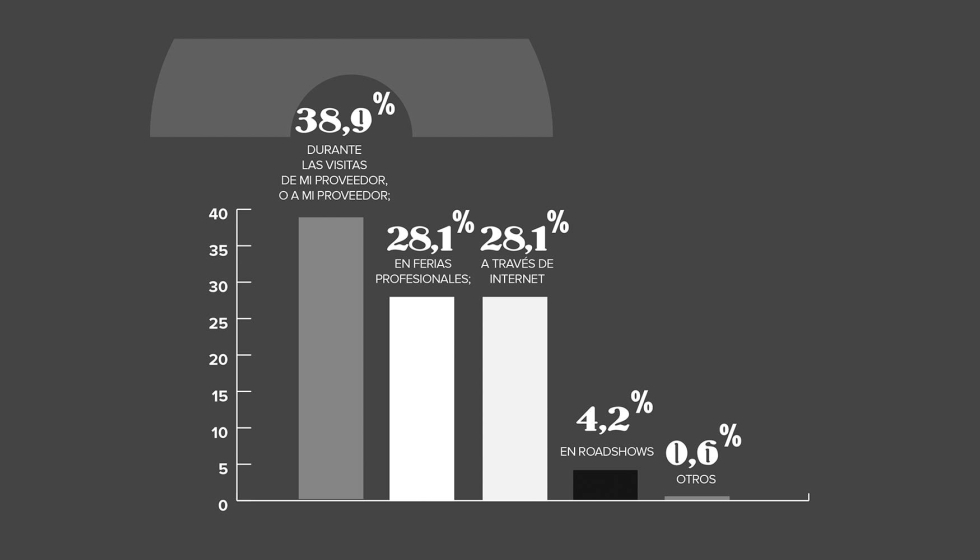

11. ¿Cómo formaliza sus compras habitualmente?

Al preguntar a los encuestados sobre la forma en la que habitualmente formalizan las compras encontramos que la mayoría, un casi 39% las ejecuta de manera natural durante las visitas de su proveedor. Le sigue en el ranking las ferias profesionales, con un 28%, como uno de los lugares más habituales para formalizar las compras. Ambas opciones, que sumadas obtienen un 67%, confirman que el encuentro físico es clave en el proceso de compra. La opción a través de internet también ha obtenido un 28%. Por último, los roadshows, y otros modos, como las licitaciones, con un 5% cierran esta clasificación.

Gema Rivas, directora ejecutiva de Artecomp, detalla: “Desde mi perspectiva, visitar una feria como C!Print es crucial para cualquier profesional del sector por varias razones. En primer lugar, es un punto de encuentro esencial que facilita la unión entre proveedores, clientes y otros profesionales del sector, permitiendo el intercambio de ideas y fortaleciendo las redes de contacto. Además, la feria ofrece una visión actualizada del pulso del sector, presentando las últimas novedades tecnológicas y tendencias, lo cual es indispensable para mantenerse a la vanguardia”.

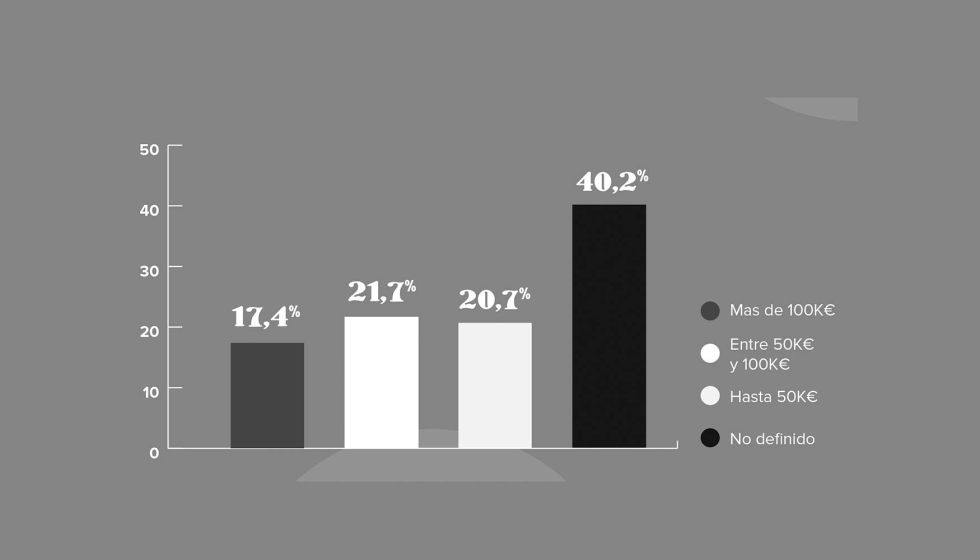

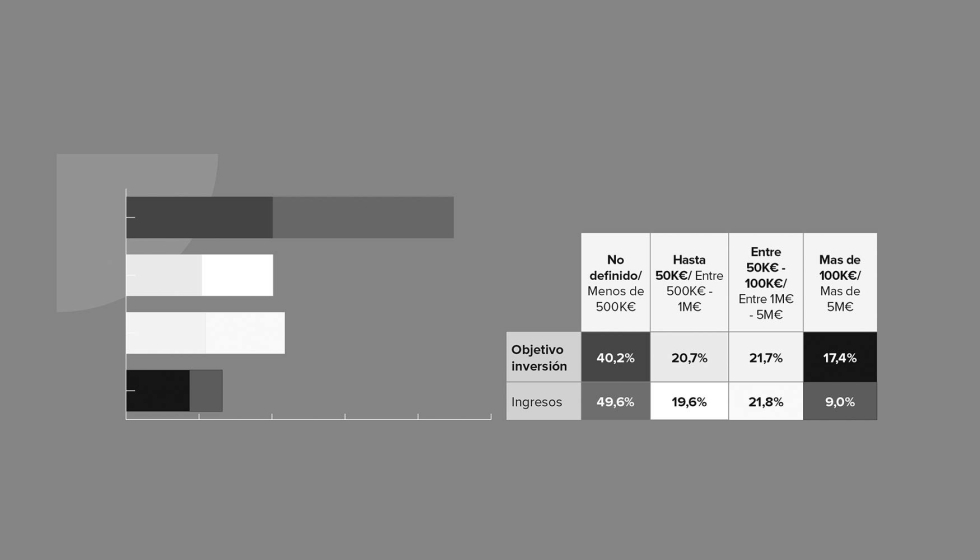

12. ¿Cuál es su objetivo de inversión en los próximos 2 años?

Según las respuestas recogidas, un 40% no tiene definido un objetivo de inversión, y un 42% es menor de 100.000€, el resto de la repartición, un 17%, prevé invertir más de 100.000€.

En el gráfico de arriba vemos la repartición de porcentaje vinculado a los resultados del apartado 3 sobre los ingresos generados. En un análisis en profundidad y enfrentando ambos resultados, apreciamos que el porcentaje de las empresas de ingresos y objetivos de inversión están directamente relacionados. El porcentaje de las empresas sin objetivo definido, un 40%, se acerca a el 49% de las empresas con ingresos de menos de 500K€. Los porcentajes más bajos, corresponden a los ingresos e inversiones de cuantías más altas.

Cuanto más profesionalizadas y con ingresos más altos, las empresas mejor definen sus objetivos de inversión.

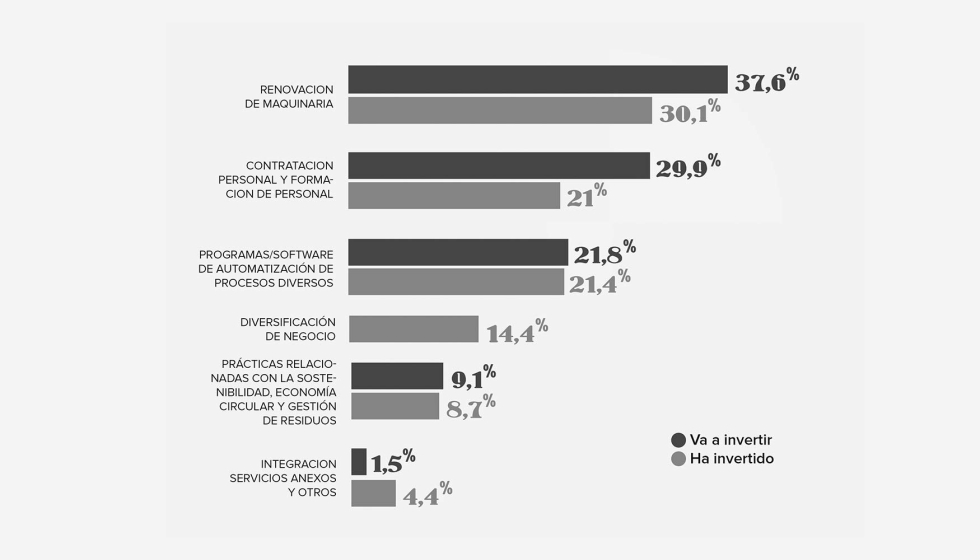

13. ¿Ha invertido en el último año en alguna de estas áreas?

Hemos querido comprobar la evolución en determinadas áreas de inversión comparando algunas respuestas sobre inversiones previas y futuras, y apreciando que el ranking está encabezado por la inversión en renovación de maquinaria, seguido de inversión en software o aplicaciones de automatización de procesos, y contratación y formación de personal. La diversificación de negocio fue un área de inversión con algo más del 14%. Finalmente, las prácticas relacionadas con sostenibilidad y la integración de servicios anexos y otros.

Se aprecia un notable incremento de intención de inversión en todas las áreas: maquinaria, personal, software y sostenibilidad. Una lectura positiva que muestra que el sector representado en esta encuesta tiene objetivos de crecimiento, innovación y mejora.

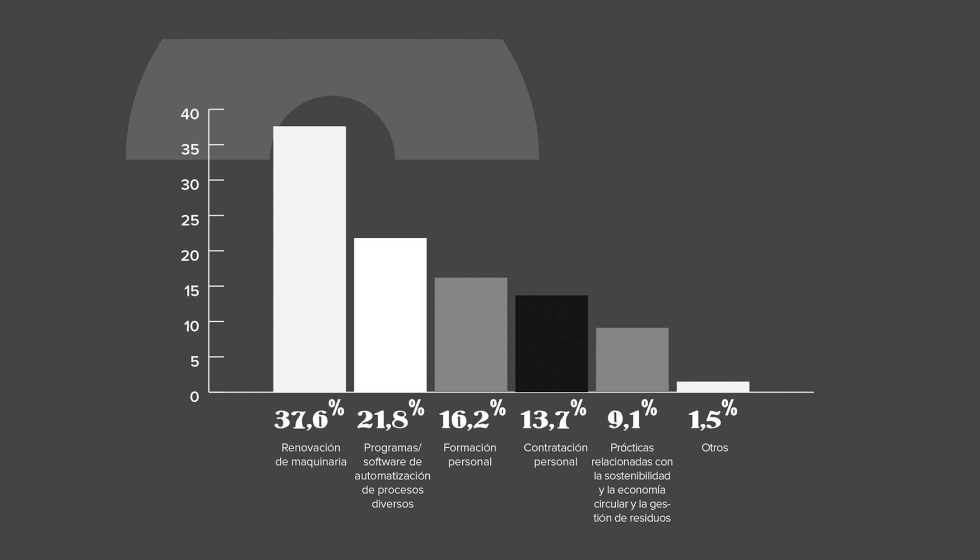

14. Indique en cuál de estas áreas planea invertir

Este es el gráfico de la intención de inversión al detalle. Apreciamos que un 37,6% prevé inversiones relacionadas con la innovación, como la renovación de maquinaria; seguido de inversiones vinculadas a la digitalización con un 21,8%. Le siguen áreas como formación y contratación de personal, que suman un 29,9%, una inquietud creciente en las empresas del sector que quieren dar continuidad a sus negocios.

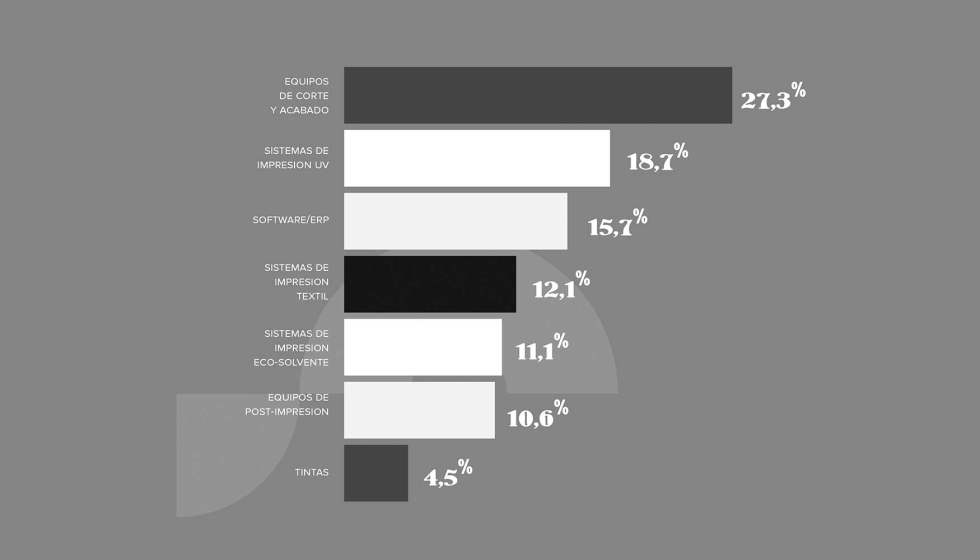

15. Indique en qué tecnología y/o suministros quiere invertir próximamente

La última de las preguntas estaba destinada a conocer la tipología de tecnología que los encuestados están más interesados en adquirir próximamente. Encabezan el listado las soluciones y equipos de corte y acabado, con un 27,3%, seguidos de sistemas de impresión UV, con un 18,7%, sistemas de software y ERP, con un 15,7%. Esta lectura nos da una pista de la tendencias de compra en los próximos meses.

Conclusiones

Este estudio desprende tendencias valiosas a retener, como que la previsión de crecimiento de ingresos anuales es de un 13% de media. Un dato muy positivo para el sector, cuyas empresas auguran un buen crecimiento a corto y medio plazo, aplicado a los diferentes y propios retos marcados en el seno de sus negocios.

Otra de las lecturas que se obtienen de la encuesta, es que los factores más importantes que contribuyen al éxito de una empresa se centran fundamentalmente en la óptima relación con el cliente, la innovación y la organización de la empresa.

Los datos recogidos en esta encuesta desvelan que el primer trimestre es el elegido para planificar las acciones más importantes de una empresa: tanto compras, como ventas. Y que el pico de actividad que experimentan las empresas del sector se sitúa mayoritariamente en el segundo trimestre del año.

Además, este estudio se determina que los grandes retos de las empresas encuestadas pasan en primer lugar por la renovación de maquinaria. Se aprecia un notable incremento de intención de inversión en todas las áreas: adquisición de maquinaria, contratación y formación de personal, inversión en software de automatización, e inversiones vinculadas a la sostenibilidad. Una lectura positiva que muestra que el sector representado en esta encuesta tiene objetivos de crecimiento, innovación y mejora.

Encuesta realizada por C!Print (SC6 Organización y Comunicación, filial del grupo Infopro Digital Trade Shows) en colaboración con Fespa España, en marzo de 2024.