VIII Informe de Tendencias Globales de Drupa

Drupa Barómetro de impresores de la confianza económica en 2022 por región

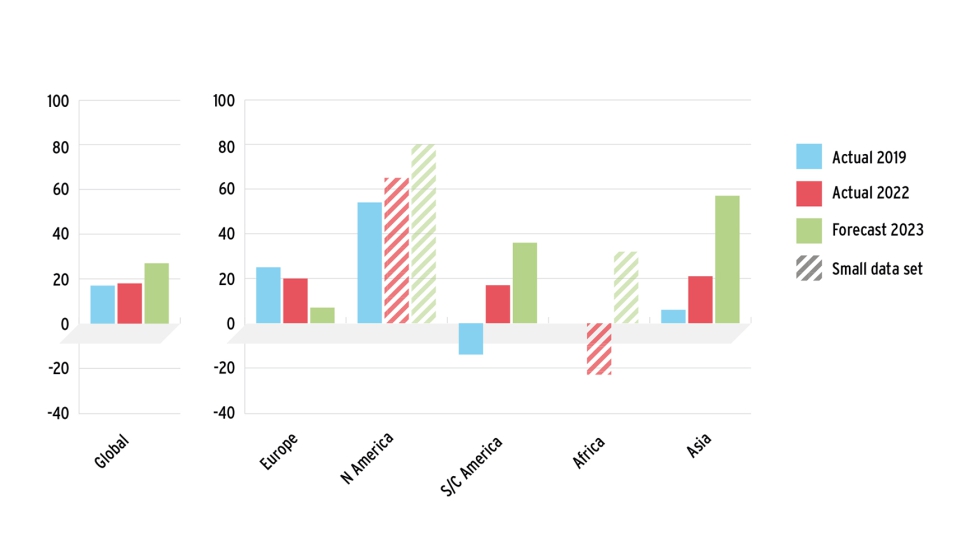

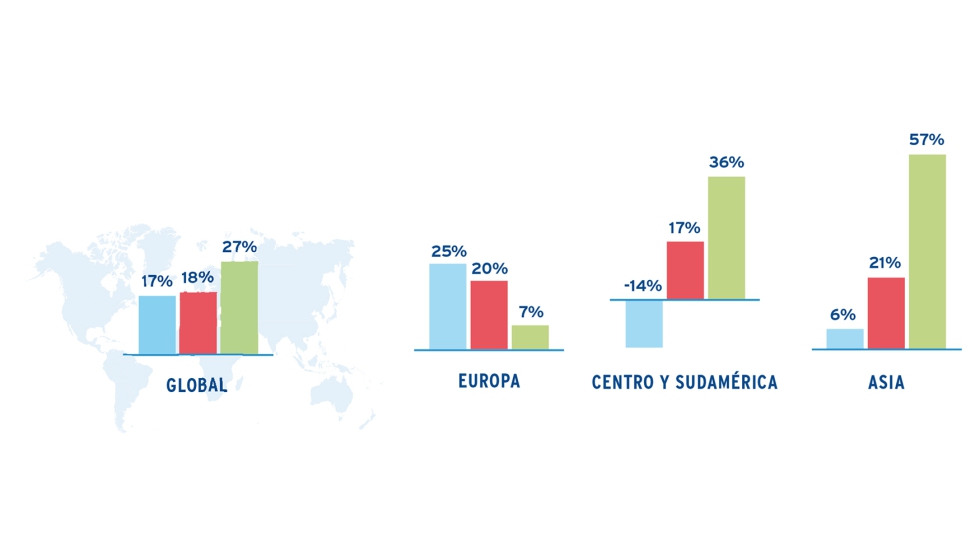

En términos globales, en 2022 el 34% de los impresores consultados indicaron que la situación económica de su empresa era ‘buena’ y solo el 16% la descubrió como ‘mala’, lo que representa un balance neto positivo del +18%. Es este balance neto (ya sea positivo o negativo) el que se utiliza en muchos de los gráficos. En el Apéndice del informe completo aparece el desglose detallado de impresores y proveedores por mercado y región; sin embargo, las series de datos para Australia/Oceanía y Oriente Medio eran demasiado pequeñas para ser utilizadas por separado, aunque se hayan incluido en los datos globales. Lo mismo se aplica a las imprentas funcionales. En los casos en los que se han incluido series de datos pequeñas, como Norteamérica y África, se señala esta limitación tanto en el texto como en los gráficos (1).

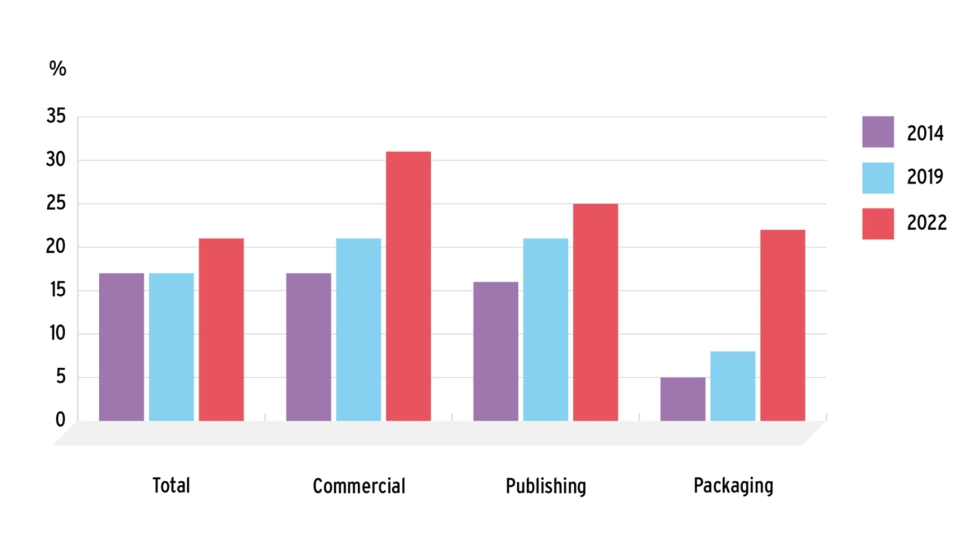

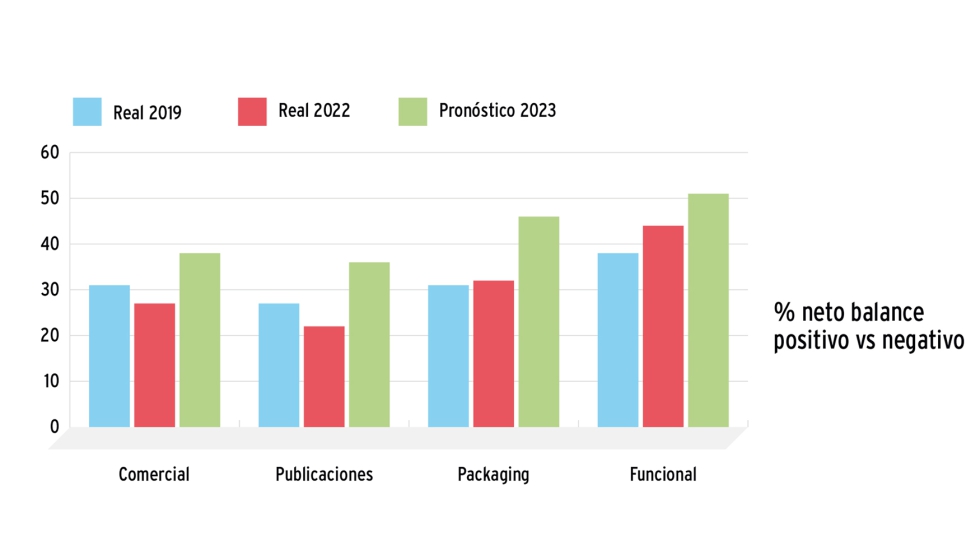

Gráfico A: ¿Cómo valoraría la situación económica actual de su empresa? ¿Cuáles son sus expectativas para los próximos 12 meses? (% neto balance positivo vs negativo).

Observamos algunas variaciones sorprendentes en cuanto al optimismo: por ejemplo, en Europa se tiende hacia la cautela, mientras que el optimismo es más acentuado en los mercados de Sudamérica, Centroamérica o Asia. Si se observan los datos desglosados por mercado, los impresores de envases muestran una confianza creciente y los impresores de publicaciones indican una recuperación tras un mal resultado en 2019, mientras que los impresores comerciales informaron de un leve descenso de la confianza este año, aunque tienen expectativas de recuperación en 2023.

“La disponibilidad de materias primas, los índices de inflación al alza y el incremento en los precios de los productos, la reducción de los márgenes, las ruinosas guerras de precios entre competidores [...la combinación de estos factores constituye la mayor amenaza en los próximos 12 meses]”, impresor comercial (Alemania).

“Aprovechar el crecimiento económico después de una época de pandemia. Comunicar nuestra innovación y vender nuestros productos de valor añadido a nuevos clientes y mercados”, impresor de envases (Costa Rica).

Los proveedores mostraron una mayor confianza: un balance neto positivo del +34% para 2022 y notablemente más positivo para el conjunto de Europa en 2023. Pese a que mostraron una mayor cautela para los mercados de la impresión comercial y las publicaciones en 2022 (una reducción del 4% o el 5% respecto al 2019), tienen previsiones sólidas y positivas para todos los segmentos de mercado de cara al 2023 (balances netos positivos para Publicaciones +36%, Impresión comercial +38%, Packaging +48%, Funcional +51%).

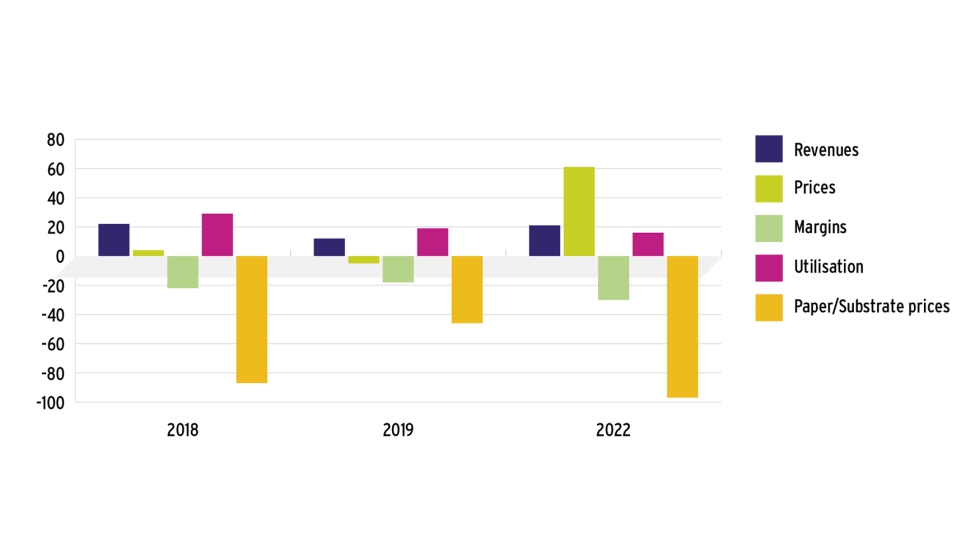

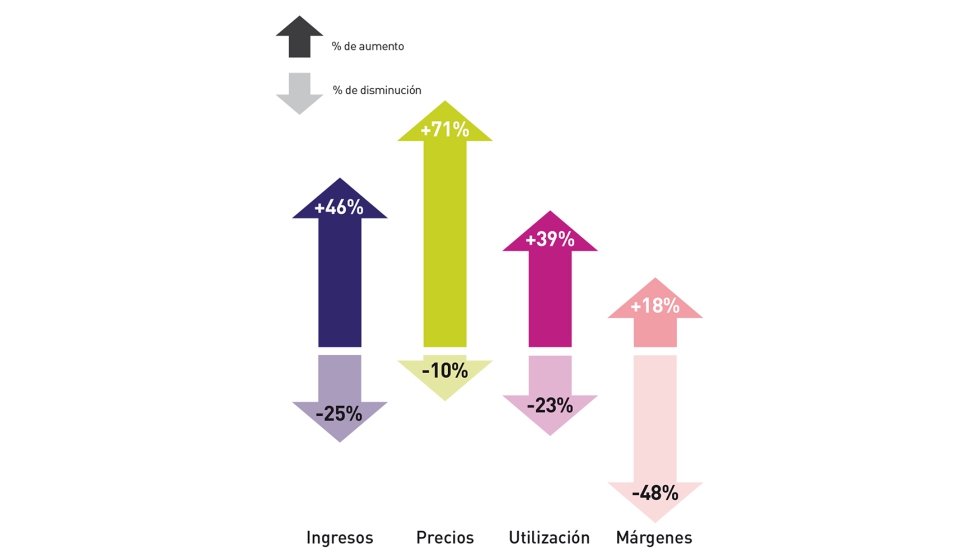

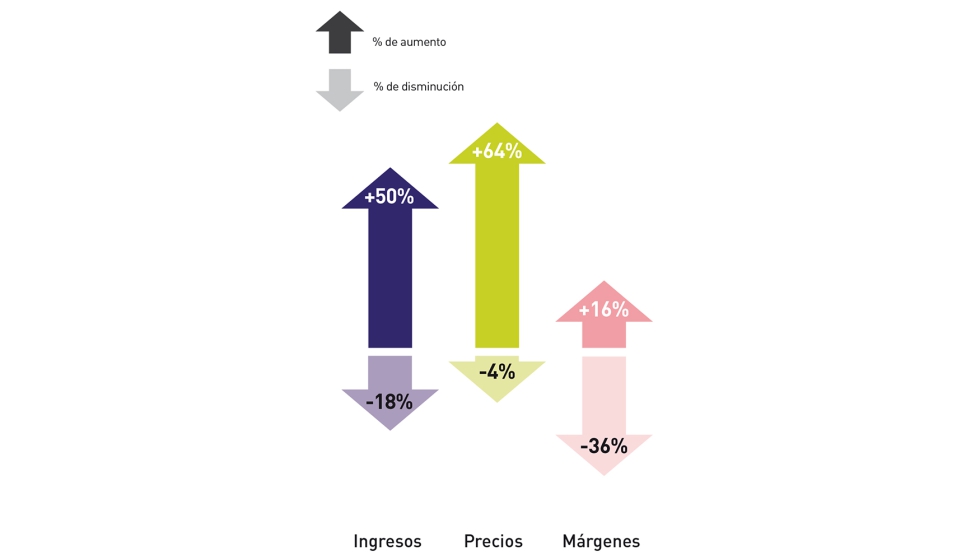

Entre 2013 y 2019, la cifra de imprentas que bajaron los precios fue superior a las que los subieron, en un promedio de -12%, pese a que los precios del papel y los sustratos no han dejado de aumentar. Sin embargo, en 2022 y de repente, se ha producido un balance neto positivo sin precedentes del +61% de las empresas favorables a subir precios en vez de bajarlos. Es cierto: ha habido un fuerte incremento en el precio del papel y los sustratos, pero estos nunca antes habían repercutido aumentos de precios de esta magnitud a los clientes finales. ¿Qué está pasando? Además, este patrón es global tiene un carácter global y es aplicable a la mayoría de regiones y mercados. Es necesario recordar que los márgenes siguen estando bajo presión prácticamente para todo el mundo, así que algunas cosas no han cambiado.

Impresores: resultados económicos globales a lo largo del tiempo

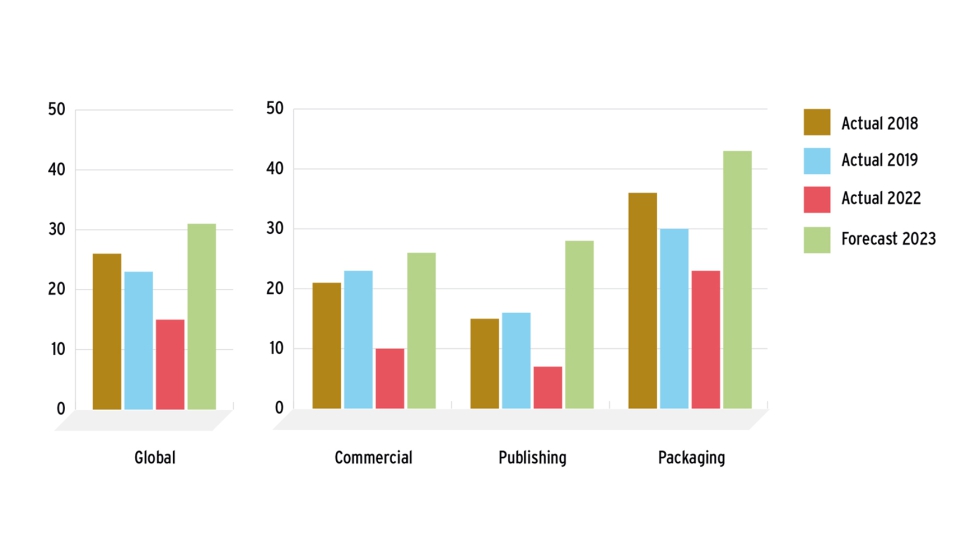

Gráfico B: ¿Cómo han cambiado los precios de los sustratos/ingresos/precios/márgenes/utilización en su empresa en los últimos 12 meses? (% neto balance positivo vs negativo).

Es un caso parecido para los proveedores, con un aumento neto del +60% en los precios cuando antes el más alto fue del +18% en 2018. A partir de la pandemia del Covid, el comportamiento de los precios ha cambiado radicalmente y esto tiene implicaciones en términos de inflación si se repite en otros sectores.

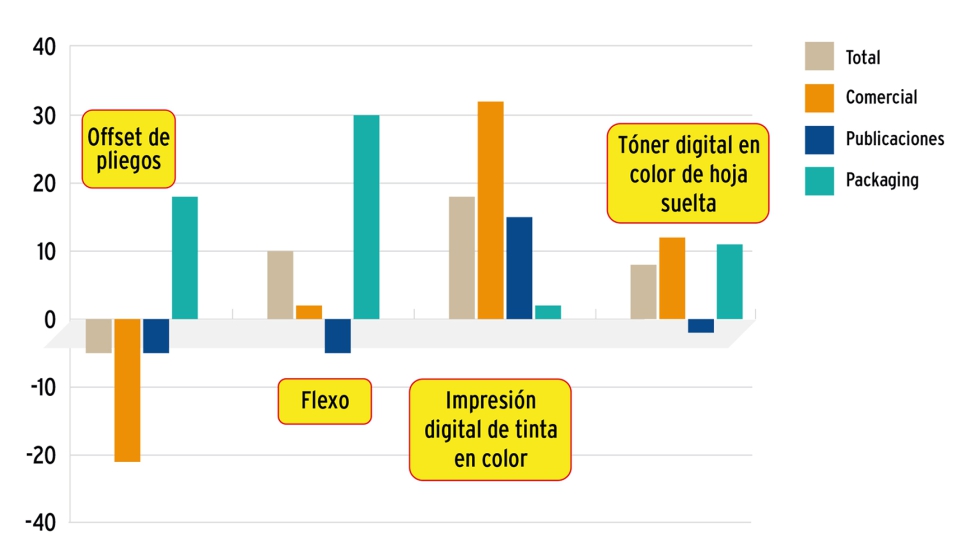

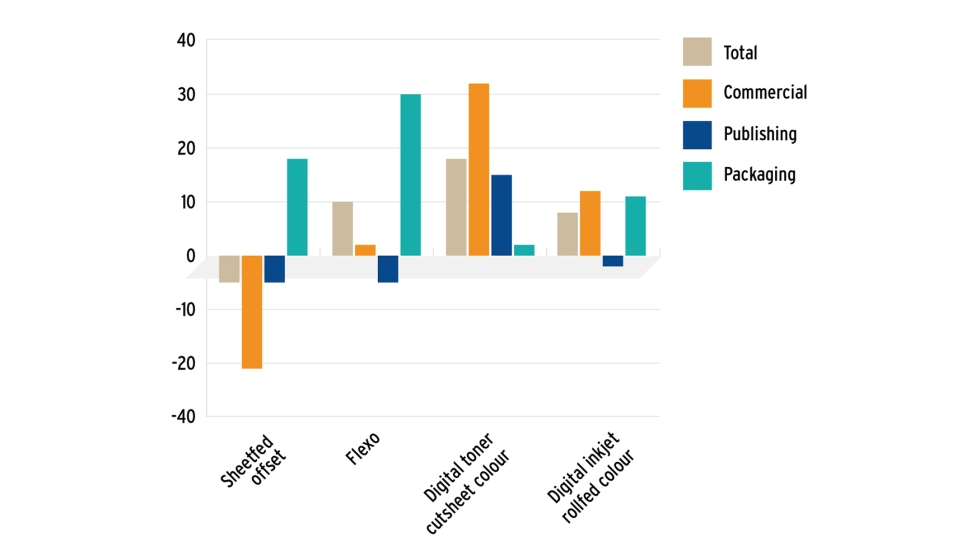

Si analizamos las medidas operativas puestas en marcha por las imprentas, una métrica clave que se ha seguido desde 2014 es el volumen de impresión producido por la enorme variedad de tecnologías de impresión. El apéndice del informe principal explica estos datos en profundidad, pero el gráfico C ofrece todos los titulares, tanto en términos de balance neto positivo o negativo, en volumen de material impreso. La gran caída del offset de pliegos en la impresión comercial se vio prácticamente compensada por un aumento en la impresión en el segmento del packaging. Cabe recordar que el primer saldo neto negativo en la impresión comercial solo se dio en 2018, y fue un saldo muy reducido. Destaca también el enorme crecimiento de la flexografía para envases y el incremento sustancial de la impresión digital de tóner en hoja suelta y de la impresión digital inkjet de tinta en color.

Volumen de impresión en 2022 por tecnología

Gráfico C: ¿Cómo evaluaría su volumen de impresión en las siguientes tecnologías en los últimos 12 meses? (% neto balance positivo vs negativo).

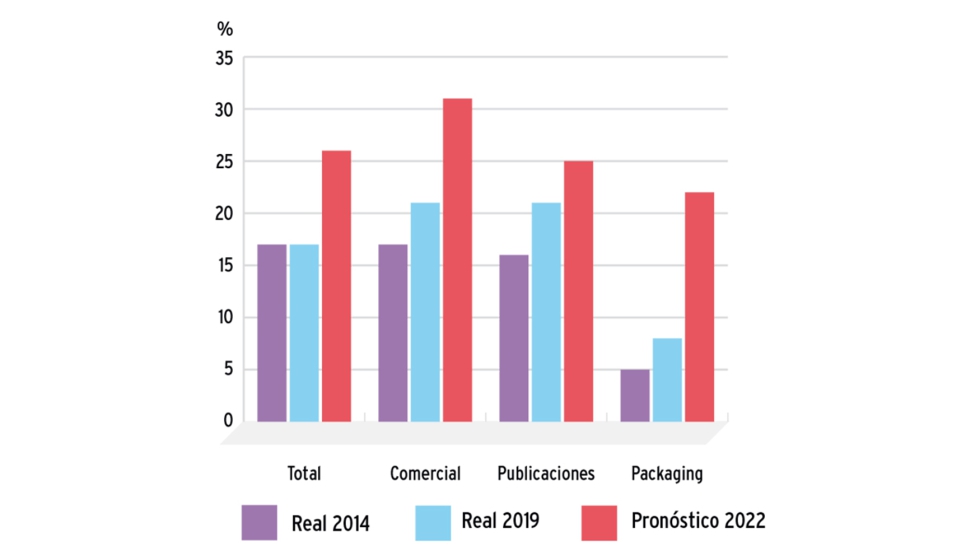

Una tendencia que esperábamos que se mantuviera a lo largo de la pandemia es el crecimiento de la impresión digital en términos porcentuales de la facturación total. Sin embargo, esta tendencia parece haberse estancado a nivel global entre 2019 y 2022, a excepción de la impresión comercial, que mostró un crecimiento moderado.

Lo que vamos a explicar a continuación es un verdadero rompecabezas. Se ha producido un descenso sostenido en el porcentaje de imprentas que informan de que gestionan operaciones W2P/digital, desde un máximo de solo el 27% en 2017 hasta el 23% en 2019 y el 20% en 2022. En el caso de las imprentas comerciales, este porcentaje ha bajado del 38% en 2017 al 26% en 2022. Paralelamente, el sector editorial ha crecido hasta el 33% este año, aunque el de los envases ha bajado del 15% en 2019 al 7% en 2022. Somos conscientes de la reducción en el tamaño de la muestra, aunque las cifras siguen teniendo validez a nivel global. Habrá que ver si el año que viene muestra señales de recuperación.

Porcentaje de las empresas con W2P con > 25 % de facturación W2P

Sin embargo, en el caso de las empresas que cuentan con instalaciones Web-to-Print, el periodo Covid registró un aumento sustancial de la facturación a través de ese canal (gráfico D). Antes del Covid, este crecimiento se había estancado sin un crecimiento significativo a nivel global en todos los mercados entre 2014 y 2019 (solo el 17% de los encuestados con Web-to-Print informó que más del 25% de la facturación vino por esa vía en ambos años). Sin embargo, desde ese momento, se ha producido un incremento del 26% en todos los mercados.

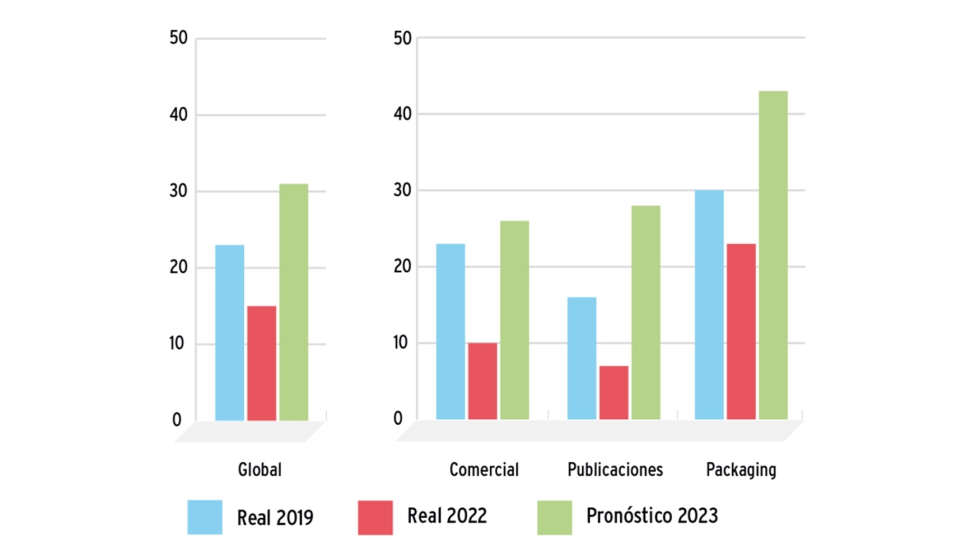

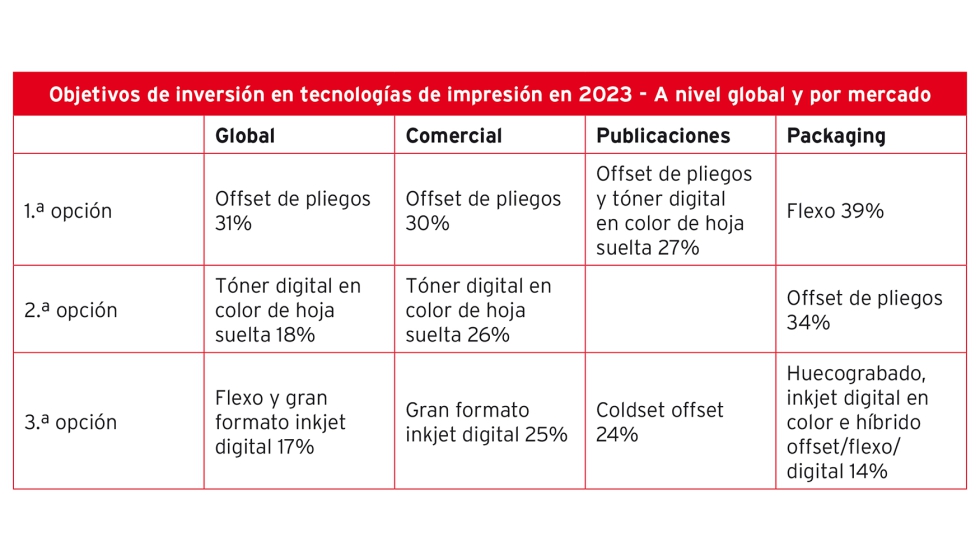

Inversiones de capital 2022: impresores a nivel global y por mercado

Gráfico E: ¿Cómo ha cambiado la inversión de capital en los últimos 12 meses? En los próximos 12 meses, ¿cuál será la inversión de capital de su empresa? (% neto balance positivo vs negativo).

No es de extrañar que el gasto de capital haya retrocedido desde 2019 tanto a nivel global como en todos los mercados, aunque las perspectivas para más allá del 2023 son positivas. A nivel regional, todas las regiones prevén un crecimiento para el próximo año, excepto Europa, con un pronóstico sin grandes variaciones. No cabe duda de que los equipos de acabado y las tecnologías de impresión han sido los segmentos más populares.

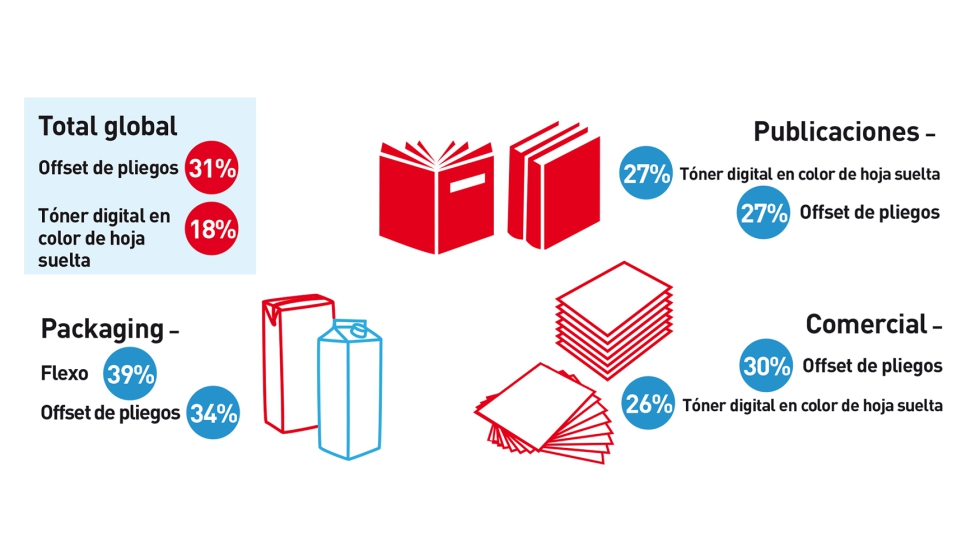

En cuanto a la tecnología de impresión, el claro vencedor en 2023 será el offset de pliegos (31%), seguido por el tóner digital en color de hoja suelta, con un 18%, y la tecnología inkjet digital de gran formato y el flexo, ambos con un 17%. Es muy llamativo que el offset de pliegos siga siendo el mercado favorito en 2023, a pesar de un claro descenso del volumen de impresión por ese medio en algunos mercados. Para algunas empresas, lo importante es consolidar, reducir mano de obra y generación de residuos. Para otras, se trata de incrementar su capacidad. Pero lo que es más destacado es que la popularidad del offset de pliegos sigue intacta en los tres mercados (consulte la tabla 1).

Sorprendentemente, al preguntar por los planes de inversión a largo plazo (5 años), la impresión digital ocupa el primer lugar, con un 62%, seguida de la automatización, con un 52%. La impresión convencional sigue figurando como la tercera inversión probable más destacada, con un 32%. Esto no simplifica que las tecnologías digitales estén creciendo rápidamente si agrupamos las distintas tecnologías.

Por lo que respecta a los proveedores, estos comunicaron un saldo neto positivo del +15% en inversiones de capital en 2022 y un balance neto positivo del +31% en 2023. Las previsiones de inversión para 2023 fueron más moderadas en el sector de la impresión comercial y editorial, pero mostraron solidez en el de envases y funcional.

En cuanto a los nuevos retos estratégicos, tanto los impresores como los proveedores han estado luchando con las dificultades de la cadena de suministro (papel/substratos y consumibles para los impresores y materias primas para los proveedores), y esperan que estas tensiones se sigan produciendo en 2023.

Además, el 41% de las imprentas y el 33% de los proveedores comunicaron que sufrieron escasez de mano de obra. La consecuencia la hemos visto en forma de aumentos de salario, actuales o futuros.

Las cuestiones medioambientales, sociales y de gobernanza son cada vez más importantes en todo el mundo, tanto para las imprentas como para los proveedores y sus clientes.

Teniendo en cuenta las limitaciones a corto plazo del mercado de la impresión a nivel mundial, estos siguen siendo los problemas tradicionales: La fuerte competencia y la falta de ventas/demanda: la primera limitación la destacan más las empresas dedicadas a la impresión de envases; la segunda, los impresores comerciales. De cara a los próximos 5 años, tanto los impresores como los proveedores destacan el impacto de los medios digitales, seguido casi a partes iguales por la falta de conocimientos especializados y el exceso de capacidad del sector.

Cuando pusimos en marcha la serie de Informes de Tendencias, el conjunto de las cuestiones socioeconómicas solo ocupó una parte modesta de nuestra atención. Sin embargo, dado el impacto cada vez mayor que estas cuestiones estaban generando en el mercado de la impresión, planteamos una serie de preguntas al respecto en 2019. Teniendo en cuenta la pandemia de Covid y todo lo que se ha sucedido desde entonces, sin duda fue una decisión acertada. A nivel mundial, el 52% destacó el efecto de las pandemias, ya sea directamente en la empresa o en el conjunto de la economía, y el 42% se decantó por la recesión económica en su país o región. Hubo, sin embargo, algunas diferencias regionales significativas. Por ejemplo, el 62% de las imprentas asiáticas eligieron el impacto de una pandemia frente al 52% global; el 58% de los impresores de América del Sur y Central eligieron la recesión económica frente al 42% global; y el 32% de los impresores europeos eligieron las guerras físicas regionales frente al 21% global. Además, para una clara mayoría (59%), las tensiones socio-económicas tuvieron la misma o mayor importancia que las tensiones del mercado.

En conclusión: es alentador ver las perspectivas positivas que tienen los impresores y los proveedores tanto en lo relativo a la actividad comercial en 2022 como en lo relativo a las perspectivas para 2023. De hecho, quizá el resultado más llamativo de la encuesta fue que, a nivel global, el Barómetro de Confianza Económica mostró cifras ligeramente superiores en 2022 en comparación con las de 2019, antes de la llegada de la pandemia. Pero insistimos: la mayoría de las regiones y los mercados han pronosticado un incremento de la actividad en 2023. Esto no ocurre en todas partes y hay grandes obstáculos que dificultan las cosas, algunos de carácter global y otros de carácter regional.

Está claro que la inversión se desplomó durante la pandemia y que las empresas han tardado en recuperarse. No obstante, los impresores y los proveedores apuestan por hacer crecer sus negocios, invirtiendo lo que haga falta, a partir de 2023. Como hay pocos indicios de que las tensiones del mercado y de la economía en general vayan a disminuir, es mejor que así sea. Porque solamente prosperarán las empresas que inviertan con prudencia, que reduzcan sus costes aumentando la productividad, que diversifiquen e innoven y que inviertan en sus equipos de trabajo. Todo esto lo resume a la perfección una imprenta de Portugal.

“A la hora de buscar las mejores oportunidades, mi empresa debe estar alerta, actuar con paciencia y detectar nuevas demandas... La pandemia de Covid y la guerra entre Rusia y Ucrania llevarán nuevas disrupciones al mercado pero, del mismo modo, generarán nuevas oportunidades. [Estas] pueden aparecer en mercados donde la [reforma de la] innovación y la rehabilitación podrían manifestarse. En ese sentido, mi empresa apostará básicamente por las operaciones digitales... (etiquetado, etiquetado, impresión digital, gran formato y medio formato)”, imprenta comercial, de envases y funcional de Portugal.

(1) Los espacios vacíos en cualquier gráfico indican un resultado nulo.

Drupa Barómetro de impresores: confianza económica en 2022 a nivel global y por región (% neto balance positivo vs negativo).

Drupa Barómetro de impresores: confianza económica en 2022 por mercado (% neto balance positivo vs negativo).