Crece un 10% respecto a 2020 y vuelve a los niveles de 2019

Mercado de maquinaria: volviendo a la normalidad

Ignacio Ruiz Abad, secretario general de la Asociación Nacional de Maquinaria Agropecuaria, Forestal y de Espacios Verdes (ANSEMAT)

24/01/2022El mercado de maquinaria agrícola en 2021 se ha caracterizado a grandes rasgos por la vuelta a la normalidad, no sin verse condicionado por una serie de diferentes dinámicas que han afectado tanto a la oferta como a la demanda, y que van a seguir modelando el mercado en los próximos meses.

La producción agraria no ha detenido su actividad en ningún momento a pesar de la coyuntura actual.

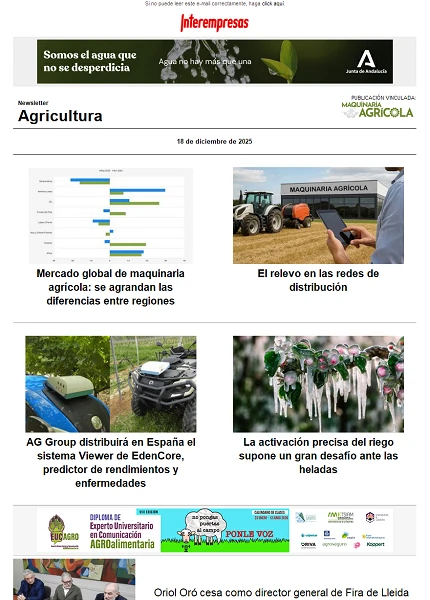

Como viene siendo habitual en los análisis de mercado que realiza ANSEMAT, la comparativa conjunta de los mercados de maquinaria nueva y usada es esencial para entender las tendencias de ambos, ya que se explican mutuamente, es decir, las variables externas que condicionan la evolución de un mercado tienen externalidades en el otro y viceversa.

La crisis de 2020 afectó a corto plazo al mercado de maquinaria nueva, que ya venía registrando una caída desde 2019, y pudo poco a poco ir recuperándose en el segundo semestre hasta lograr frenar la caída anual en el 6%, mientras que el mercado de maquinaria usada se hundía un 24% lastrado por los efectos macroeconómicos de la crisis que afectaron en mayor medida a las pequeñas explotaciones agrícolas. Al mismo tiempo, el mercado de maquinaria usada de importación perdía un 10% por los cierres de fronteras durante el estado de alarma.

La renta agraria subía más de un 4% en 2020, gracias a las buenas producciones agrícolas y la caída de precios de la energía, y esto permitía disponer de capital para invertir en maquinaria en los primeros meses de 2021. Esta situación favorable de las cuentas agrarias ha ayudado a la aceleración de la recuperación del mercado durante el primer semestre de 2021, sin embargo, la oferta de maquinaria iba a empezar a resentirse de las subidas de precios de las materias primas, de los costes logísticos y de la escasez de componentes básicos para la fabricación de equipos.

Gráfico 1: Evolución del mercado de maquinaria nueva y usada en 2020 y 2021.

Cuando analizábamos el mercado en 2020 desaconsejábamos utilizar variaciones interanuales porque la situación era excepcional y no era acertado comparar las cifras totales, y ahora vuelve a ocurrir lo mismo. Hay que decir que el mercado de maquinaria nueva ha aumentado más de un 10% respecto a 2020 no muestra la realidad, y si acaso deberíamos fijarnos en 2019, y entonces comprobaremos que apenas se ha producido variación en el mercado. Por eso es más fiable observar las curvas de tendencia de los registros de maquinaria del Gráfico 1.

La primera estimación de la renta agraria para 2021 muestra una variación del 0,1% respecto a 2020 (en este caso sí que se puede realizar la comparación interanual porque el campo no dejó de trabajar), y ante tal variación poco se puede esperar que quede reflejado en el mercado de maquinaria de 2021, y menos aún en 2022.

Para poder entender qué ha pasado en 2021, y el porqué de una dinámica diferente en los dos semestres del año, debemos mirar por un lado la componente del gasto de los agricultores, y por otro, la oferta de maquinaria.

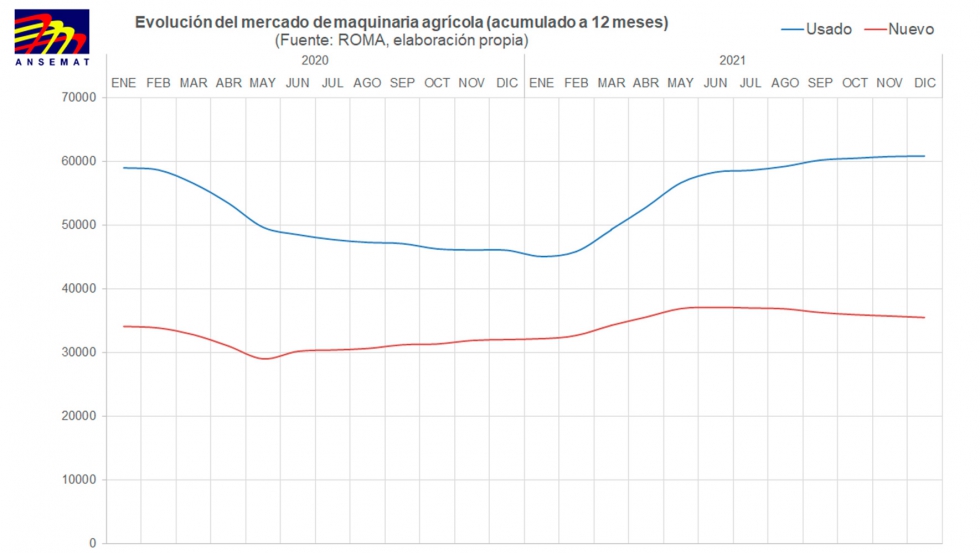

Gráfico 2: Evolución del índice de precios pagados por los agricultores.

Tanto el mercado de maquinaria nueva como el de usada empezaron el año con tendencias positivas, apoyados en los buenos resultados de las cuentas económicas en 2020 en el sector agrario, pero pronto empezarían a cambiar las tendencias de uno y otro.

El mercado de maquinaria nueva contaba además con la concentración de registros que provoca el Plan Renove. En unos días se registran prácticamente todas las sembradoras del año, y en otros tipos de máquinas también se concentran los registros que se corresponderían con otros meses de forma natural.

Por su parte, el mercado de maquinaria usada recuperaba en tiempo récord su mercado natural alentado también por el crecimiento general de la economía.

El crecimiento de este mercado durante 2021 también frenó la subida del índice de precios de reparación y mantenimiento de maquinaria, el cual había experimentado un aumento importante en 2020 durante el desplome del mercado de usado.

El segundo semestre de 2021 está caracterizado por un estancamiento de ambos mercados, causado en parte por el aumento de los costes variables que soportan las explotaciones agrarias. Desde finales de 2020 se observan tendencias al alza de los principales componentes del gasto: energía y carburantes, fertilizantes y alimentos para el ganado. En estos momentos sólo existen datos publicados hasta agosto de 2021, pero según se vayan publicando datos actualizados se comprobará que esta tendencia no ha hecho más que debilitar aún más los bolsillos de los agricultores. De hecho, la primera estimación de la renta agraria muestra un aumento de los precios en 2021 del 35% en energía, 12% en fertilizantes y 16% en piensos para ganado. Son estos aumentos los que han forzado a la baja la renta agraria, anulando los aumentos en valor de la producción agrícola (9%) y animal (3,6%).

Los cultivos de alto valor continúan ganando terreno en España.

El mercado de maquinaria nueva se ha visto además afectado por los problemas coyunturales que condicionan la fabricación de maquinaria: aumentos de precio del acero —cuyos precios siguen elevados en los mercados de futuros, vinculados además por los recortes de producción y exportación—, desabastecimiento de componentes electrónicos, y problemas en la logística de movimiento de contenedores de mercancías a nivel global. Estos condicionantes han empezado a afectar a los precios de la maquinaria —que habían conseguido mantenerse estables hasta mitad de año— y a los plazos de entrega, forzando a la baja el mercado durante el segundo semestre.

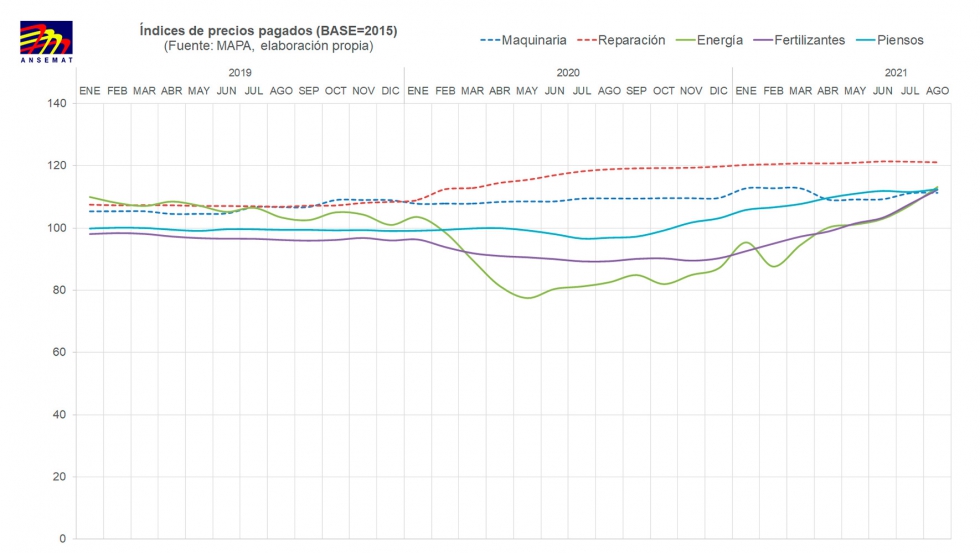

Sabiendo que esta situación se va a prolongar unos meses, el mercado ha vuelto a reaccionar con un ligero incremento del mercado de maquinaria usada, observándose aumentos en equipos que tradicionalmente no contaban con mercados crecientes. Si comparamos los datos de cierre de 2021 con los de 2019 (acumulado a 12 meses), observamos que el mercado de equipos usados ha aumentado en máquinas autopropulsadas (20,3%), remolcadas (14,3%), suspendidas (17,9%) y remolques (12,2%). El único caso de caída de mercado se da, curiosamente, en los tractores (-6,4%) que se ha contraído en 3.200 unidades.

La prohibición de alta en el ROMA por cambio de titular de tractores de más de 40 años también se ha dejado ver en el cambio de la edad media del mercado de tractores, que ha pasado de los 25 años (2019) a los 22 (2021).

Gráfico 3: Evolución del mercado de usado por tipo de máquina

Evolución de las matriculaciones de vehículos especiales en 2021

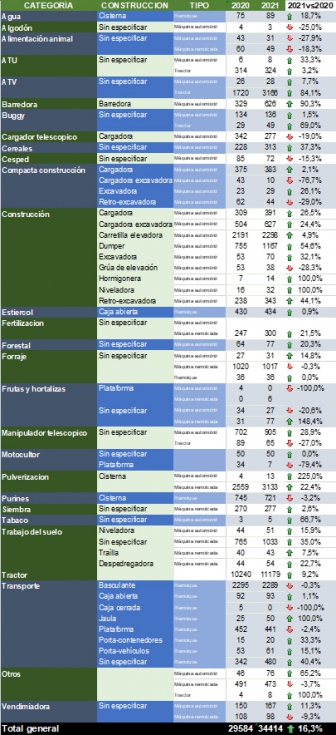

Para analizar los diferentes mercados de maquinaria nueva, utilizamos en esta ocasión los datos de matriculaciones de la Dirección General de Tráfico (DGT), ya que aún no están disponibles los datos del ROMA y además debemos considerar que un número creciente de vehículos agrícolas no aparecen en las estadísticas de agricultura por la imposibilidad de registro en el ROMA para agricultores que no están dados de alta en los registros de explotaciones agrarias. Estas cifras variarán respecto a las que publique el ROMA debido al desfase temporal que existe entre ambos registros, pero ofrece una imagen más amplia del mercado real de las empresas comercializadoras de vehículos especiales (véase la Tabla 1).

- Tractores. La variación interanual se sitúa en torno al +9%, pero si se compara con un año 'normal', como puede ser 2019, la variación se queda en el 0%. Si se compara la evolución por sectores respecto a 2019, se observa una caída del mercado de tractores agrícolas para el sector agrario del 2%, pero aumentos del 120% en tractores agrícolas para el sector de obras (166 unidades en 2021), y del 150% para el sector de servicios (179 unidades).

- ATV (quads) y ATU (vehículos todoterreno con plataforma de carga). El mercado de este tipo de vehículos, que creció también en 2020, sigue registrando variaciones positivas importantes en 2021. Ha aumentado un 70% respecto a 2020 y un 100% respecto a 2019, y es interesante resaltar que las unidades matriculadas para el sector agrario disminuyen (-10% y 856 unidades), mientras que se quintuplican en el sector de obras (1.528 unidades) y triplican en el sector servicios (1327 unidades).

- Manipuladoras y cargadoras telescópicas. Aumenta el número de unidades matriculadas respecto a 2020 (+10%) pero son inferiores a las de 2019 (-15%). Aunque en el caso del sector agrícola, el mercado se mantiene respecto a 2020 (y pierde 12 puntos respecto a 2019), es en el sector de servicios donde la caída es más pronunciada (-40% respecto a 2019).

- Vehículos agrícolas para trabajo del suelo (no se consideran máquinas suspendidas porque no se matriculan). Las matriculaciones (1.181 unidades) han aumentado tanto respecto a 2020 (+32%) como a 2019 (+9%).

- Equipos de siembra. Muestran valores muy similares (277 máquinas en 2021) debido a la influencia del Plan Renove.

- Abonado. Las máquinas para abonado mineral (300 unidades) no muestran variación respecto a 2019, mientras que se produce un movimiento diferente en el abonado orgánico, con crecimiento en las cisternas de purines (721 unidades) del 34% respecto a 2019, y una caída en los esparcidores de estiércol (434 unidades) del 6% respecto a 2019.

- Protección de cultivos. Recuperan lentamente su mercado natural (3.146 unidades), creciendo respecto a 2020 un 23%, pero mostrando una caída del 8% respecto a 2019.

- Maquinaria de forraje. Con 1.084 unidades, se muestra estable respecto a 2020 tras el aumento producido respecto a 2019 (+16%).

-

Cosechadoras de cereales. Tras varios años en caída libre, acumulan ya dos años seguidos de lenta recuperación (313 unidades), aumentando un 37% respecto a 2020 y un 53% respecto a 2019.

-

Remolques. Muestran una evolución estable (3.434 unidades) aumentando un 5% respecto a 2020 pero mostrando una variación negativa respecto a 2019 (-2%). Este mercado se resiste a crecer debido a la presión que está ejerciendo el mercado de usado, con un volumen que cuadriplica ya el mercado de remolques nuevos, y marca el récord de edad entre todos los tipos de equipos usados, con un promedio de 27 años.

Matriculación de vehículos especiales (agrícola, obras y servicios) en 2021.

Variables que van a condicionar el mercado en 2022

Acabamos de empezar el año y las variables que condicionan la oferta y la demanda de maquinaria no auguran un año tranquilo en el mercado.

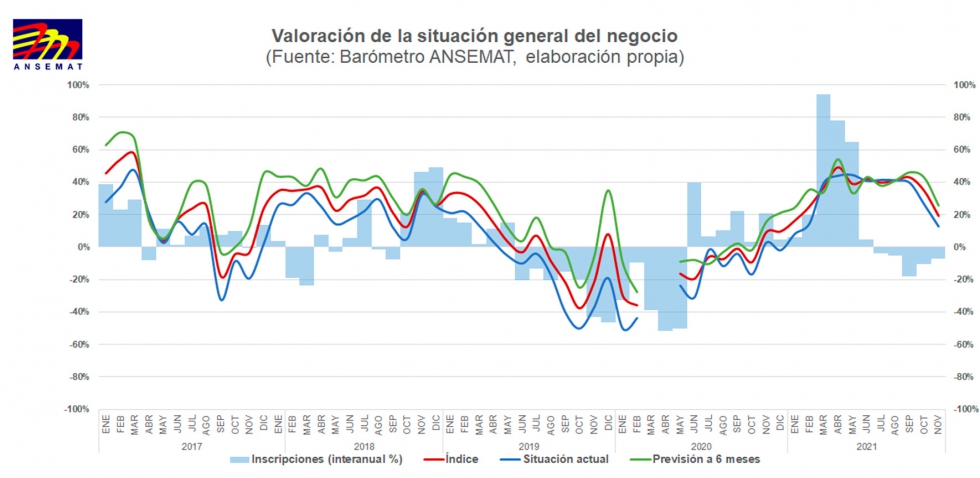

Los precios altos de las materias primas industriales y el desabastecimiento de componentes van a forzar al alza los costes de producción que finalmente se tendrán que trasladar al índice de precios, que se sumará al aumento de los plazos de entrega, y un entorno económico desfavorable —renta agraria estancada y costes de insumos al alza— ha llevado a las empresas a estimar un mercado a la baja en el corto plazo (véase el Gráfico 4).

Esta situación será el caldo de cultivo para el aumento del mercado de equipos usados —mientras siga habiendo stock—, y dificultará la implementación de los planes de ayudas a la inversión en maquinaria en 2022.

Este año está previsto que se solapen tres planes de ayudas: Plan Renove, Planes de Desarrollo Rural (PDR) de las CC AA, y el Plan de Recuperación, Transformación y Resiliencia (PRTR) que tendrán que convocar también las CC AA antes del verano. Estos planes de apoyo llegan justo en el momento en el que la oferta de maquinaria se encuentra limitada y será necesario que las CC AA consideren esta situación a la hora de establecer las fechas de registro de las máquinas subvencionadas ya que se estima que los plazos de entrega de equipos nuevos van a ser mayores que en años anteriores.

Es el momento de que el sector público sea consciente de las variables que afectan al mercado real y muestren la flexibilidad administrativa necesaria para que las ayudas lleguen realmente al campo, sin embargo, los primeros textos de convocatorias de los PDR que se han publicado incluyen requisitos del PRTR al querer fomentar también la adopción de tecnologías de agricultura de precisión, y ya están ocasionando dudas e incertidumbre en el sector.

El sector agrario español necesita modernizarse urgentemente, pero a la vista de la evolución del mercado y la lentitud a la que se renueva el parque obsoleto de maquinaria agrícola por la baja formación bruta de capital fijo en la última década, es necesario sentarse a pensar qué necesitan las explotaciones agrarias realmente, qué obstáculos existen para la inversión en maquinaria nueva, y cómo se puede ayudar tanto a la oferta como a la demanda, en lugar de pensar en votos.

Debemos ser conscientes del potencial agrario de nuestro país y de los esfuerzos que se están realizando para seguir creciendo a pesar de todos los obstáculos que se presentan. Nos encontramos en un momento de cambio, con un crecimiento importante de las exportaciones de productos agrarios basado en la mejora de la calidad y el cambio estructural de la agricultura. En la última década, España ha liderado la inversión de la UE en plantaciones de cultivos especiales, desviando la renta disponible desde la maquinaria hacia nuevos sistemas de producción, y en los próximos años será necesario invertir en tecnología para estas nuevas hectáreas que entrarán en producción.

Gracias al esfuerzo de todos se conseguirá seguir mejorando la balanza comercial de España y situando nuestro campo como líder tecnológico a nivel mundial, pero para ello hay que colaborar y no poner trabas en el camino. Nos esperan meses complicados, pero se saldrá adelante.